Инвестпривет, друзья! Перед вами – долгожданная прожарка Самолёта. ГК Самолёт объединяет ряд ведущих российских девелоперских компаний полного цикла. Компания была основана в 2012 году.

Бизнес модель застройщика

У Самолёта очень необычная бизнес-модель, которую компания сама называет asset light: компания занимается проектированием, маркетингом, продажами, но не занимается непосредственно строительством – его отдают на аутсорс сторонним компаниям. Таким образом Самолёт снижает рыночные риски, попутно уменьшая инвестиции в основные фонды. При этом Самолёт строит комплексно – не отдельные здания, а целые микрорайоны средней площадью 300 тысяч квадратов, где помимо жилых домов имеется вся необходимая инфраструктура: магазины, детские сады, больницы, школы и т.д.

Выручка

Несмотря на присутствие более чем в 100 городах, 88% выручки Самолёт получает в Московской области. Причём за 2021 год компания увеличила выручку в области на 85%, т.е. практически удвоила присутствие. Также в 2021 году компания начала сотрудничать с СПб Реновация, начав строительство под своим брендом в Ленинградской области.

В целом Самолёт планирует и дальше основной упор делать на Мособласть. Сейчас в области дефицит предложения: в 2021 году было возведен всего 1 млн квадратов жилья против 3,5-4 млн в 2016-2019. Темпы застройки резко застопорились после ковида и до сих пор не вернулись к прежнему уровню.

Планы на 2022 год

Самолёт стремится занять пустующую нишу. В планах в 2022 году начать строительство не менее 10 новых проектов общей площадью не менее 1 млн квадратов. Это плюс 35% к текущему объёму строительства. То есть вы понимаете, на сколько может увеличиться выручка? Добавьте к тому, что за последние 5 лет цены на недвижимость в Московском регионе растут в среднем на 10% в год.

Компания планирует довести объем продаж к 2024 году до 3,5 млн квадратов, что даст выручку 600 млрд руб. даже при уровне цен конца 2021 года. Это в 10 раз больше, чем выручка 2020 года.

Самолёт вообще активно растёт. Ещё в прошлом году компания занимала 5 место по темпам строительства, сейчас – 2 по России после ПИКа. При этом она входит в число системообразующих предприятий России и пользуется соответствующими льготами.

На IPO в 2020 году Самолёт вышел в отличной форме. Компания разместила 5,1% акций по цене 950 рублей на акцию. После IPO котировки довольно бодро росли, и к сентябрю 2021 года достигли пикового значения в 5750 рублей. После в ходе известных событий котировки сдулись до текущих 2330 рублей, т.е. почти в 2 раза. Но по сравнению с ценой на IPO рост всё равно впечатляющий.

Крупнейшие акционеры

Структура акционерного общества такова:

- Крупнейшим акционером компании является член комитета совета директоров по аудиту и финансам Павел Голубков. Через кипрскую DORSTAGEN LIMITED он владеет 33,1% акций, а через закрытый инвестиционный комбинированный фонд «Проектный» 12,2% акций.

- Основателю компании Михаилу Кенину принадлежит 30,9% акций. Его дочь Мишель Кенина через Corsico Asset Management владеет 4,7% акциями.

- 9,3% акций принадлежит главы комитета по стратегии Игорю Евтушевскому.

- 2,4% акций принадлежат топ-менеджерам компании Антону Елистратову и Дмитрию Голубкову.

- В свободном обращении после IPO находятся всего 5,1% акций компании.

При этом в стратегии развития, опубликованной в ходе IPO, указано, что к 2023 году планируется в ходе SPO довести free-float до 40%. Правда, планировалось устроить SPO на бирже Nasdaq, теперь же придётся довольствоваться Мосбиржей или корректировать планы. На мой взгляд, сейчас Самолёт отложит планы SPO до получения лучшей цены.

Проведение SPO в любом случае станет мощным драйвером цены, т.к. позволит компании войти в индексы и спровоцирует приток средств от фондов, копирующих эти самые индексы.

Финансовые показатели

Но посмотрим на финансовые показатели:

- За 2 года компания удвоила объём продаж: в 2019 году Самолёт продал 475 тысяч квадратов, в 2020 – 489 (несмотря на ковид), в 2021 – 805, за 1п2022 – уже 476.

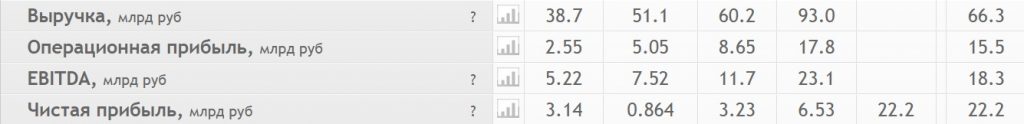

- Выручка тоже очень хорошо растёт, несмотря на последствия локдаунов: 2018 год – 38,7 млрд рублей, 2019 – 51,1, 2020 – 60,2, 2021 – 93, 1п2022 – уже 66,3.

- Операционная прибыль тоже растёт как на дрожжах: 2018 год – 2,55, 2019 – 5,05, 2020 – 8,65, 2021 – 17,8, 2022 – 15,5 млрд рублей.

- EBITDA хороша: 2018 – 5,22 млрд, 2019 – 7,52, 2020 – 11,7, 2021 – 23,1, 1п2022 – 18,3. Кстати, рост ебитды обусловлен небольшими вливаниями в амортизацию, т.к. компания сама не строит, а амортизация офисных кресел – не слишком затратна (шутка).

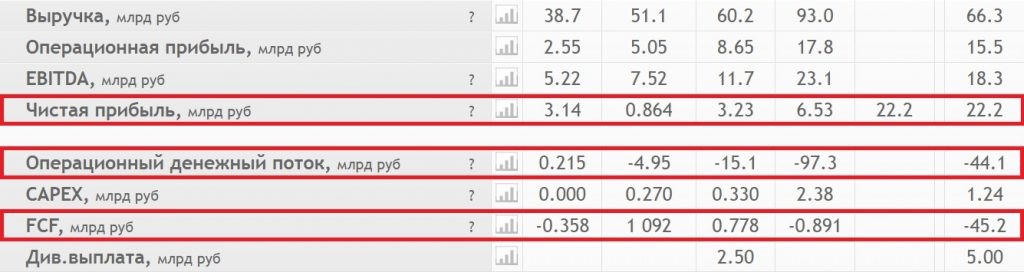

А вот с чистой прибылью, операционным денежным потоком и FCF всё не так хорошо, один год – густо, другой – пусто. Это связано с активным расширением компании: Самолёт много вкладывает в строительство, накапливает долги, агрессивно расширяется и поглощает конкурентов (или начинает с ними сотрудничать). Вот данные:

- Год 2018 / 2019 / 2020 / 2021 / 1п2022

- ЧП 3.14 / 0.86 / 3.23 / 6.53 / 3.72

- ОДП 0.21 / –4.95 / –15.1 / –97.3 / –44.1

- FCF –0.35 / 1.1 / 0.778 / –0.891 / –45.2

Неопытного инвестора такие показатели могут отпугнуть, но для растущего застройщика это нормально. Добавьте длительный операционный процесс, а также принудительный перевод схемы финансирования на эскроу-счета – и вы поймёте, почему финрезы так скачут.

Долг

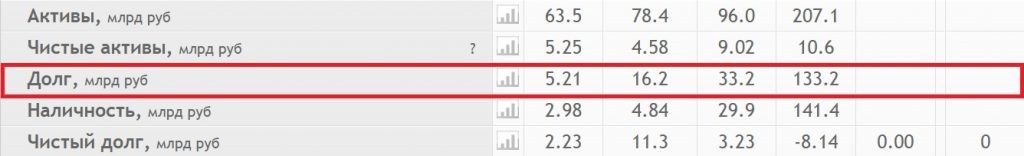

Кстати, о долге. Самолёт прям резко так нагрузился долгом: 2019 – 16,2 млрд рублей, 2020 – 33,2, 2021 – 133,2 (!), 1п2022 – 190,6. Но так как Самолёт – не типичный застройщик, а отдаёт большинство процессов на аутсорс, но большинство этих долгов – счета-эскроу. По состоянию на 1п2022 года на счетах-эскроу находилось 75,7 млрд рублей, т.е. скорректированный долг без проектного финансирования составляет только 114,9 млрд рублей.

Кроме того, Самолёт учитывает остатки на эскроу-счетах покупателей группы, т.е. своих дочерних компаний, которые на аутсорсе выполняют работу. Это ещё 137,6 млрд рублей. Добавьте запас кэша в виде 3,7 млрд рублей – и вы получите отрицательный скорректированный чистый долг в размере –26,4 млрд рублей.

Если бы мы смотрели на чистый долг без учёта эскроу-счетов, а только «долг минус кэш», то, конечно, ужаснулись бы долговой нагрузки. А тут её не то что бы нет – нужно ещё назанимать дофига, чтобы она образовалась.

Правда, ставки, по которым заняты деньги, довольно немилосердны. 30% долга формируют облигации со ставкой от 7,5% до 12% (Самолёт занимает «лесенкой», погашая каждым последующим выпуском предыдущий – это хорошо для растущей компании, которой нужны деньги, но если дальше такая тенденция разовьётся, то это станет похоже на пирамиду), а 45% – займы под проектное финансирование по плавающей ставке (базовая – ключевая ставка, льготная – в диапазоне от 2,4% до 4,5%, т.е. в 2022 году в период повышенной ставки Самолёт мог «попасть» на кредиты под 22,4-24,5% годовых, мы это рассматривали в кейсе ПИКа). Небольшая часть долга (5%) взята под какой-то сумасшедший процент 35,88%. Остальная часть займа взята под 6,5-7,5%.

Имущество

Что интересно, у компании очень мало собственных основных активов – всего на 20,2 млрд рублей. Большую часть составляют оборотные активы – 207,14 млрд рублей, большую часть оборотки составляют запасы (99 млрд) и активы по договору (64 млрд), т.е. как раз результат труда подрядчиков.

Также у Самолёта очень небольшой капитал – 16,4 млрд рублей, а обязательства огромны – 190,7 млрд рублей, большую часть которого составляют долгосрочные кредиты и займы (91,4 млрд рублей) и краткосрочные кредиты (41,8 млрд).

Если не знать специфику работы Самолёта, то можно подумать, что это какая-то фирма-пустышка, раздувшаяся за счёт агрессивного заимствования, с минимумом активов и непонятно чем занимающаяся. А оно вон как.

Опасности

На самом деле Самолёту бы неплохо «нарастить жирок», т.е. увеличить собственный капитал – это позволит поднять акционерную стоимость и снизить риски, связанные с ростом долговой нагрузкой. То есть просто в какой-то момент очередной кредитор, посмотрев на формальные метрики долговой нагрузки, коэффициент долг / капитал, скажет, что нафиг связываться с такой компанией и откажет в финансировании.

Также есть опасность, что лесенка облигаций с постоянно растущей ставкой заведёт Самолёт не туда, особенно при резком изменении рыночных условий.

В целом я оцениваю финансовое состояние Самолёта как умеренно устойчивое. Агрессивный рост и экстенсивное расширение компенсируют рост долга. В любом случае, темпы строительства и продаж выше, чем степень роста долговой нагрузки. Да и долговая нагрузка в основном формируется эскроу-счетами, т.е. по сути эти деньги отдавать не надо, они сами перетекут в денежные средства (чем больше компания берёт заказов, тем больше строит – тем выше объём средств на эскроу-счетах – тем выше объём проектного кредитования – тем больше потенциальный рост денежного потока в будущем).

Новая дивидендная политика

В октябре 2020 года компания утвердила новую дивидендную политику, которая предполагает направлять на выплату дивидендов не менее 50% чистой прибыли при условии, что соотношение чистый долг / скорректированная EBITDA будет менее 1. Если же значение коэффициента будет в диапазоне 1–2 включительно, то на выплаты будет направляться не менее 33% чистой прибыли за отчётный период. При этом определён минимальный размер дивидендных выплат при любом уровне долговой нагрузки, который соответствует не менее 5 млрд руб., или 82 рублей на акцию.

Собственно говоря, все два года после IPO Самолёт выполнял требования дивидендной политики, выплачивая по 41 рублю каждые полгода. Если в 2023 году Самолёт выплатит всё те же 82 рубля, то дивдоходность будет скромной: 3,51% годовых.

Давайте посчитаем, когда Самолёт сможет платить большие дивиденды. Чтобы объём в 50% чистой прибыли превышал 5 млрд рублей, компания должна зарабатывать не менее 10 млрд рублей в год. Сейчас её рекорд – 6,53 млрд рублей (2021 год). Потенциальная ЧП за 2022 год – не более 7-8 млрд рублей.

Но шансы есть!

Напомню, что к 2024 году компания планирует увеличить продажи до 3,5 млн квадратов в год, что подразумевает выручку на уровне 600 млрд рублей. Но это были прогнозы 2019 года. На мой взгляд, из-за локдаунов и нынешней ситуации у Самолёта не получится реализовать свои планы в полном объёме.

В 2022 году да, есть шансы сделать продажи 1 млн квадратов. Но неизвестно, какой будет 2023 год, что будет с ценами на недвижимость и стройматериалы. Но даже если Самолёт справится на 50-60%, это будет объём продаж в районе 1,75-2 млн квадратов, или 300-350 млрд рублей выручки.

При сохранении рентабельности в 7,5% это даст чистую прибыль около 22,5-26,25 млрд рублей.

При распределении 50% это дивиденды могут составить 373-435 рублей. А при реализации плана продаж и достижения выручки в 600 млрд рублей ЧП может составить 45 млрд рублей, что даёт 746 рублей дивидендов!

Цифры просто нереальные. К текущей цене форвардная дивдоходность составляет 16-32% годовых! В общем, Самолёт может очень даже сильно взлететь. Низкая долговая нагрузка, огромный потенциал рост, шанс 10-кратного роста выручки всего через пару лет – понятно, что среди всех девелоперов именно Самолёт является самым привлекательным объектом для инвесторов

На этом все, друзья! Удачи и прибудут с вами деньги!

Очень жду ваших оценок! А так же вас в своем Telegram-канале https://t.me/investor_alfa