ХХ отчитался за 2024 год. Результаты получились очень сильные, как я и предрекал. Пройдём по основным моментам.

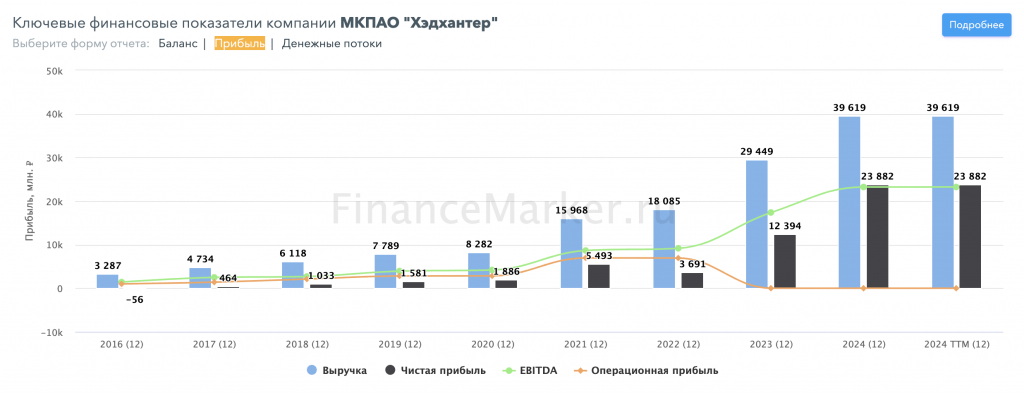

Выручка за 2024 год составила 39 619 млн рублей и выросла на 34,5% год к году

Источник: financemarker.ru

Большой вклад в выручки внесли дополнительные продукты: брендинговые решения, рекламные инструменты и продвижение вакансий. Их совокупный рост составил 56% г/г, а принесли они 1,9 млрд рублей.

ХХ стремится стать не просто сайтом с вакансиями, а полноценной экосистемой, в которой представлено множество опций: от поиска вакансий до обработки Big Data для бизнес-процессов.

Сейчас компания работает на пересечении 3 рынков: труда, развития соискателей и автоматизации рекрутинга. Потенциальная ёмкость рынков – более 500 млрд рублей.

ХХ сфокусирован на 4 ключевых направлениях:

- рост аудитории сервисов – это понятно, трафик = новая нефть (так, количество платящих клиентов увеличилось до 623 тысяч, всего число активных пользователей составило 28,9 млн, а число вакансий выросло на 18%)

- взаимная интеграция элементов экосистемы – это нужно, чтобы разные сервисы давали синергетический эффект

- рост Big Data и технологий – это т.н. дополнительные продукты, доля которых в выручке растёт и даёт прибыль

- увеличение эффективности бизнеса – сокращение костов и повышение маржинальности

Как видно из отчётности, все 4 направления реализуются в полной мере. В результате все финансовые метрики выросли.

Скорректированный показатель EBITDA составил 23,2 млрд рублей, а маржинальность по ебитда достигла 58,6% − это отличный показатель. ЕBITDA год к году выросла на рекордные 33,7%.

Чистая прибыль тоже рванула вверх, достигнув 23,88 млрд рублей (рост 92,7%).

Чистая рентабельность – 61,7% (рост на 19,3 п.п.).

В целом очень отличные показатели. Но на публикации отчёта акции ХХ упали почти на 10%.

Что произошло?

Вижу тут два ключевых объяснения.

1. Акции очень активно росли на ожидании хорошего отчёта, и когда отчёт вышел – акции упали. Проще говоря, кто покупал под хороший отчёт – скинули на фактах. В общем, классика: покупай на слухах – продавай на фактах. Учтите, что на ру фонде очень часто акции падают именно на хороших отчётах. Сильный рост бывает, если от компании ждут плохих результатов, а отчёт выходит нейтральный или хороший.

2. Менеджмент ранее планировал перейти на промежуточную схему выплаты дивидендов, но на звонке с инвесторами дал заднюю. Короч, дивиденды остаются 1 раз в год.

Также ХХ выплатил в прошлом году сверхдивиденды из накопленной прибыли – я думаю, что часть инвесторов не разобрались в ситуации и, подсчитав текущие дивиденды, разочаровалась.

Тем не менее, я смотрю на ХХ позитивно

Это отличная компания на растущем рынке. Она универсально зарабатывает: и на рынке с низкой безработицей (как сейчас) и на перегретом рынке. Буквально небольшая перестройка процессов – и она начинает получать выгоду при любом сценарии.

Что может пойти не так? Дальнейшее удорожание ФОТа, а также рост конкуренции: свои HR платформы сейчас делает довольно много компаний – от гигантов типа Яндекса до небольших (вроде «Цифровых привычек»). Да, многие эти платформы нишевые – но если весь рынок «растащат» по нишам, то «большого» рынка-то и не останется.

Но эти риски, я думаю, не сильно существенные. Тем более, что сам ХХ активно работает на M&A рынке, поглощая конкурентов и укрупняясь. Отсутствие долгов и положительные денежные потоки позволяют делать это на раз-два.

Как-то так. ХХ держу и покупаю. Цель прежняя – 5000 рублей к концу года.

Уважаемые коллеги, приглашаю в телеграм-канал, в котором я разбираю финансовые отчёты, анализирую бизнес компаний, а также даю комментарии и отвечаю на ваши вопросы https://t.me/+qKgMZlaTaqZlN2Iy