Ивестпривет, друзья! Сегодня мы прожариваем ЛСР, которая находится на втором месте после ПИК по объему возводимого строительства.

О компании

Бизнес сконцентрирован в Санкт-Петербурге, Екатеринбурге и Москве. В первых двух городах ЛСР занимает лидирующие места среди девелоперов. Компания строит недвижимость в основном масс- и бизнес-класса и ориентируется на средний класс населения и экономически благополучные регионы.

Выручка

Структура выручки:

- На сегмент «Строительство» приходится примерно 81% выручки

- Производство и продажа стройматериалов приносит 16%

- На масс-маркет приходится 43% продаж

- На бизнес-сегмент 35%

- На элитку 12%

- Коммерческая недвижимость приносит 10% выручки

Выручка по России:

- 58% выручки приходится на Санкт-Петербург

- 33% – Москву

- 9% – Екатеринбург

Ключевые акционеры

Ключевым акционером компании является её основатель и генеральный директор Андрей Молчанов. Его доля составляет 55,54%. Дочерним компаниям ЛСР – Управляющая компания и Стройкорпорация принадлежит 6,71% акций. Их можно рассматривать как квазиказначейские. Напрямую ЛСР байбек не проводит, но периодически дочки выкупают некий объём акций, в т.ч. непосредственно у Молчанова.

Имущество

На пик продаж ЛСР вышла в 2018 году, когда было реализовано 920 тысяч квадратных метров жилья. В 2019 – уже 817, в 2020 – 826, в 2021 – 613. В 2022 году сильный провал: за 1 квартал реализовано 218 тысяч квадратов, а за 2 – всего 90 тысяч.

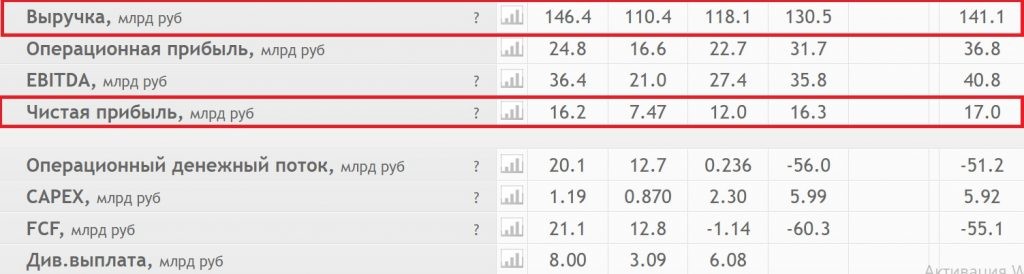

Выручка ЛСР за 1-е полугодие 2022 года составила 65,4 млрд рублей, что чуть ниже среднестатистических результатов за полугодие. Помог в наращивании выручки сегмент «Продажа стройматериалов».

Операционная прибыль тоже на уровне – 36,8 млрд, ебитда аналогично – 40,8. FCF по-прежнему отрицательный: –55,1 млрд. Причина: отрицательный операционный денежный поток. Проблемы с ОДП начались в 2020 году, когда он рухнул с 12,7 млрд рублей до 0,236 млрд. В 2021 он составил –56 млрд рублей. В 1 полугодии 2022 году –20,2 млрд. Я не думаю, что на операционном уровне компания «вытянет» и 2022 год.

В 2021 году ЛСР отказалась от уплаты дивидендов как раз по причине отрицательного свободного денежного потока

ОДП принимает отрицательный вид из-за ввода в эксплуатацию большого количества жилья. Так, в 2018 году компания построила 888 тысяч квадратов, в 2019 – 835, в 2020 – 787, в 2021 – 919, в 1п2022 – 438, причём из них 329 – во втором квартале.

Короче, ЛСР строит на порядок больше, чем продаёт, что особенно ярко проявилось в 2021 и 1п2022 года. Видимо, руководством движет расчёт на отложенный спрос и на рост стоимости недвижимости.

Ведь в целом по годам выручка и чистая прибыль у компании более-менее растут, несмотря на падение объёмов продаж:

- Года 2017 / 2018 / 2019 / 2020 / 2021 / 1п2022

- Выручка 138,5 / 146,4 / 110,4 / 118,1 / 130,5 / 65,4

- ЧП 15,9 / 16,2 / 7,47 / 12 / 16,3 / 6,4

Причина этого – в удорожании квадратного метра, это мы рассматривали в статье про ПИК.

Доля ипотечных сделок

Доля ипотечных сделок у ЛСР, кстати, составляет всего 66% от продаж. То есть потенциально удорожание ипотеки и сокращение спроса не должно было сказаться на выручке (и как мы увидели из отчёта за 1 полугодие 2022 года – не сказалось). Это довольно положительный знак.

Компания строит с использованием эскроу-счетов – это вы знаете. На сегодняшний момент на счетах эскроу находится 64,2 млрд рублей. При этом ставка по эскроу-счетах рекордно низкая: от 0,01% до 0,26% годовых!!!

Я не знаю, почему у ЛСР получилось добиться такой низкой ставки, а у ПИК нет. Возможно, потому что по остальным кредитам (не обеспеченным счетами эскроу) у ЛСР ставка от 6,1% до 11,12%, т.е. компания изначально переплачивала (необеспеченных займов у неё примерно в 2,5 раза больше, чем займов, обеспеченных эскроу – на 160,5 млрд рублей).

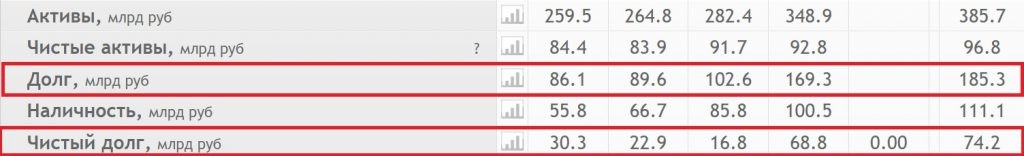

Долг

Посчитаем долговую нагрузку. Долг составляет 185,3 млрд рублей, наличность – 111,1. Чистый долг, соответственно – 74,2. Корректируем на средства на эскроу-счетах – и получаем всего 10 млрд рублей.

При EBITDA за последние 12 месяцев 40,8 долговая нагрузка очень низкая: 0,24, что в разы ниже долговой нагрузки ПИК в 1,5.

По мультипликаторам ЛСР стоит также ниже конкурента, причём если у ПИКа мы считали условные мульты с множеством допущений, но по ЛСР есть свежие данные:

- ЛСР / ПИК

- P/E 2.8 / –

- P/S 0.3 / 0.82

- P/BV 0.5 / 1.7

- EV/EBITDA 3 / 7.96

Если сравнивать с ПИКом, то ЛСР выглядит чуть ли не в 2 раза дешевле, при этом её финансовое состояние, хоть и далеко от идеального, но лучше. У ЛСР нет зависимости от ипотечной «иглы»; она по-прежнему много строит и много продаёт; и её доходы, несмотря на кризис, по-прежнему растут; долговая нагрузка низкая; выпущенный долг не зависит от ключевой ставки (не растёт вместе с ней).

Да, минусом является отсутствие дивидендов – пока FCF не выйдет в положительную зону, их можно не ждать. Но при их возобновлении до привычного уровня в 72 рубля форвардная дивдоходность может составить 14,9% годовых! Очень неплохо, я считаю.

Тем более, что компания по факту осуществляет байбек, выкупая акции на дочерние компании. Это поддерживает котировки совсем уж от утопления в пол.

Таким образом, по крайней мере на данном этапе ЛСР выглядит в разы лучше ПИКа. У компании нет явных видимых проблем, кроме отрицательного FCF и отсутствия дивидендов.

На этом все! Хотите продолжения рубрики? Пишите свой ответ в комментарии. Удачи и прибудут с вами деньги!

Всегда жду вас у себя на канале https://t.me/investor_alfa