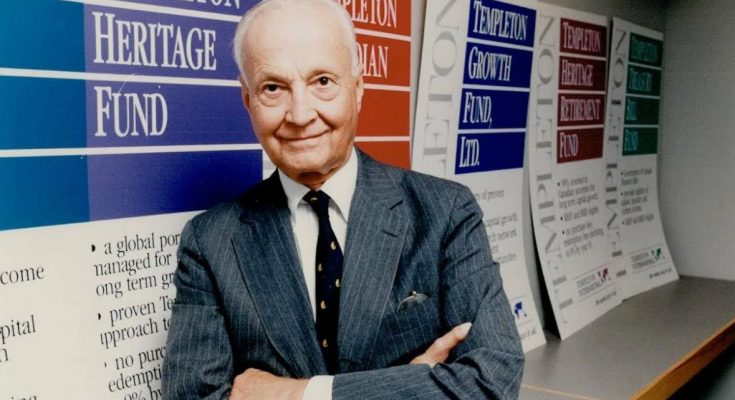

Сегодня поговорим о легендарном инвесторе — сэре Джоне Темплтоне, британском подданном с американскими корнями, одном из самых успешных управляющих фондами XX века.

Карьера и инвестиционные успехи

Уроженец штата Теннесси, Темплтон окончил два престижных университета — Йельский и Оксфордский. В 1937 году он начал карьеру на Нью-Йоркской фондовой бирже, устроившись в брокерскую компанию.

В 1939 году, после начала Второй мировой войны в Европе, Джон на заёмные деньги купил по 100 акций всех 104 компаний из индекса NYSE, торговавшихся дешевле $1. Через четыре года он продал их в несколько раз дороже.

В 1940 году Темплтон приобрел небольшую инвестиционную консалтинговую фирму, которая позже превратилась в Templeton, Dobbrow & Vance, Inc. В 1954 году он основал Templeton Growth Fund, который до 1992 года приносил в среднем около 16% годовых. Это сделало его одним из самых успешных фондов роста XX века:

- £100 000, вложенные в 1954 году, к 1999 году превратились бы в £55 млн (по данным Templeton Funds).

В 1992 году он продал свой фонд компании Franklin Resources за $913 млн.

Темплтон обладал выдающимся чутьём: он одним из первых крупных инвесторов вложился в японскую экономику в 1960-х, а в 1980-х продал акции японских компаний в 10 раз дороже.

4 правила инвестирования от Джона Темплтона

1. Не поддавайтесь эмоциям

Темплтон советовал сохранять хладнокровие с помощью медитации или молитвы. Инвестировать нужно рационально, не реагируя на каждый новостной повод или навязчивые рекомендации брокеров — это лишь увеличит издержки и снизит прибыль.

Главное — не паниковать. Если рынок обрушится, не спешите избавляться от активов. Единственная причина для продажи — появление более перспективных возможностей, а не страх перед рыночной волатильностью.

Опасна и чрезмерная уверенность. Даже если вы опытный инвестор, объективно оценивайте свои решения. Фиксируйте причины каждой инвестиции и анализируйте их позже. И никогда не усредняйте убыточные позиции в надежде отыграться — это путь к ещё большим потерям.

2. Избегание риска — тоже риск

Если не рисковать, можно спать спокойно, но не разбогатеть. Даже при инфляции 4% годовых покупательная способность £100 000 за 10 лет снизится до £68 000 (по правилу 72). Чтобы сохранить и приумножить капитал, нужно опережать инфляцию. Поэтому наличные и низкодоходные облигации — не лучший выбор для долгосрочных вложений.

Но это не значит, что надо бросаться в крайности. Диверсифицируйте портфель:

- Не зацикливайтесь на одном классе активов.

- Иногда стоит держать часть средств в ликвидности, иногда — в акциях.

- Распределяйте риски глобально, а не только внутри своей страны.

3. Будьте контрарианским инвестором

«Вы не сможете обыграть рынок, если покупаете то же, что и все».

Лучшие возможности — в непопулярных активах на пике пессимизма. Точный момент определить сложно, но сигналом могут служить низкие цены и минимальные объёмы торгов.

Чтобы избежать пузырей, помните: «На этот раз ничего не изменилось». Рыночные циклы (бумы и спады) повторяются.

4. Инвестируйте осознанно и регулярно пересматривайте портфель

Частные инвесторы имеют преимущество: они могут вкладываться в любые сектора без ограничений. Используйте это, чтобы находить недооценённые компании.

На что обращать внимание:

- Опытная управленческая команда.

- Лидерство в своей нише.

- Понимание бизнес-модели компании.

Не доверяйте слепо «горячим» IPO или советам аналитиков — это рулетка. Если не разбираетесь в компании, выбирайте:

- Успешный активный фонд (но найти его сложно).

- ETF (пассивное инвестирование с диверсификацией).

Ребалансируйте портфель раз в год. Рынок меняется быстро:

- С 1978 по 1990 треть компаний из Dow Jones 30 сменилась.

- К 1990 году 30 предприятий из Fortune 100 (1983) исчезли (банкротства, поглощения и т. д.).

Заключение

Сэр Джон Темплтон прожил 95 лет и умер в 2008 году, оставив большую часть состояния благотворительным фондам. Его правила инвестирования, хотя и сформированы в другую эпоху, остаются актуальными и сегодня.

Главный урок: дисциплина, глобальный подход и умение идти против толпы — ключ к долгосрочному успеху.