Инвестпривет, друзья! Основная задача инвестора – покупать дешево и продавать дорого. За счет этого он получает большую прибыль. Например, купив акции за 100 долларов и продав их за 200 через год, инвестор зарабатывает 100% годовых. Но как искать такие сделки? Ответ есть – вам нужны недооцененные акции. Далее я расскажу, что это за акции такие, как их найти, когда покупать и когда продавать.

Что такое недооцененные акции

Недооцененные акции, или на языке финансистов с Уолл-стрит, Undervalued Stocks – это ценные бумаги, которые имеют рыночную стоимость (Market Value) ниже той, которую должны иметь по данным фундаментального анализа (справедливая цена – Fair Value) или с точки зрения экспертов (оптимальная оценка – Fully Valued).

Простейший пример. По всем данным акция условного ПАО должна стоить 200 рублей, а она стоит 150 рублей. Следовательно, она недооценена на 50 рублей. И, напротив, если акция стоит 250 рублей при справедливой цене, то она переоценена на 50 рублей.

Рынок в принципе стремится к справедливой цене, поэтому акции недооцененных компаний рано или поздно подрастают до нужной стоимости. И если инвестор сумел разглядеть такую акцию, то ему удастся заработать на росте ее котировок.

Падение стоимости недооцененной акции может быть спровоцировано разными причинами:

- это цикличная компания – например, компании агрономического сектора экономике зимой демонстрируют не такие убедительные продажи, чем летом и осенью, так что при прочих равных акции Русагро лучше покупать зимой;

- скандал или нарушение, допущенное компанией, например, как с кетчупами Heinz;

- наличие у компании высокого долга – например, ВТБ потратился на покупку Магнита, заняв деньги – его мультипликаторы понизились;

- наличие больших расходов – например, Газпром в 2016-2018 году совершал капитальные инвестиции в Поток, поэтому его акции оказались недооцененными;

- введение санкций и ограничений против компании или его руководства;

- плохая отчетность на протяжении длительного времени;

- отказ платить дивиденды или постоянное снижение размера выплат.

Зная, какие акции недооценены, можно «подобрать» их на падающем рынке, и дождаться бычьего разворота, а потом продать их с многократной прибылью. Что интересно, в 2005 году бюллетень Ibbotson Associates на примере ряда компаний показал, что потенциал роста у недооцененных акций на порядок выше, чем у акций стабильно развивающихся компаний. И тем более, чем у переоцененных.

Причем, чем крупнее компания, тем сложнее ей вырасти. Даже если она недооценена. Наибольший потенциал роста имеют молодые и недооцененные стартапы, которые можно заранее купить на IPO.

О том, как отбирать недооцененные акции, в том числе до IPO, я рассказываю в своем курсе.

Следует отметить, что инвестиции в недооцененные акции связаны с риском. Компания может попасть под жесткие санкции и не выбраться. Долговая нагрузка может оказаться непомерно большой. Могут быть какие-то фундаментальные проблемы в управлении компанией. В результате медвежий тренд может сохраниться, и постепенно низкая цена акции станет справедливой. И инвестор не сможет на ней заработать.

Поэтому нужно тщательно анализировать причины, по которым акция оказалась недооцененной. Иногда это возникает не от хорошей жизни. А иногда – из-за временных трудностей. В последнем случае акцию стоит покупать, в первом – нет.

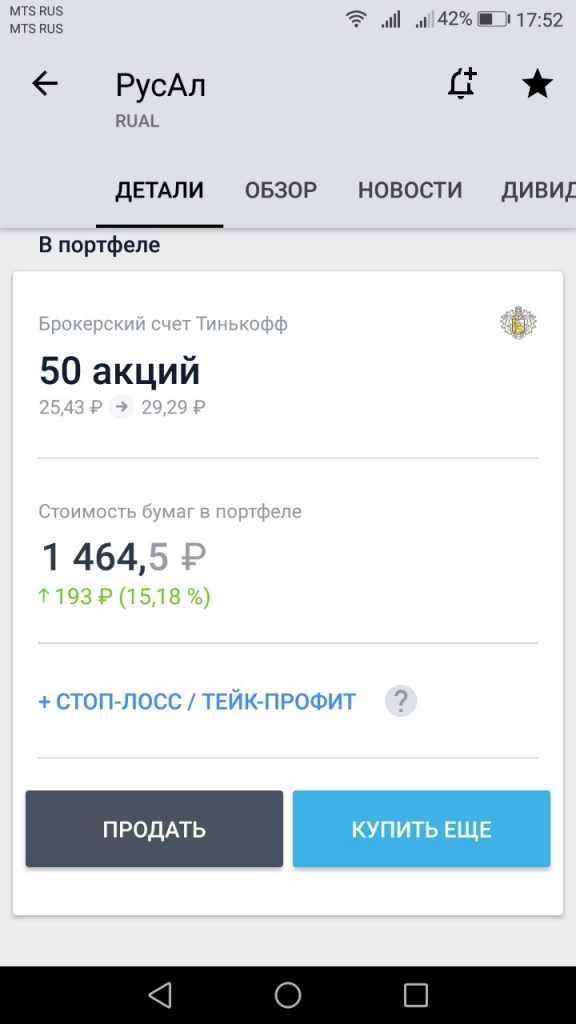

Приведу пример из личной практики. Когда в апреле 2018 года США ввели санкции против Русала и отдельных руководителей компании, ее акции обрушились на 57%. В сентябре были введены очередные санкции. Тут я их прикупил, так как знал, что бизнес у Русала устойчивый и диверсифицированный, а сама компания пользуется государственной поддержкой. Проверил по мультипликаторам — и еще больше уверился в своей правоте. Справедливая цена акций Русала тогда была 30-35 рублей, а стоил он 25.

Мой прогноз оправдался. В октябре потом Правительство выступило с заявлением, что поддержит Дерипаску и его компании, а потом и поддержало – и котировки поползли вверх. В итоге получилось, что я купил сильно недооцененные акции почти на сам дне.

Вообще, в августе-сентябре 2018 года многие российские компании упали в цене сразу по ряду причин:

- из-за санкций;

- из-за укрепления доллара и падения рубля;

- из-за окончания дивидендного сезона, потому что инвесторы стали продавать акции.

Сейчас акции Русала стоят 29,29 рублей, а покупал я их за 25,43. Налицо – прирост в 15,18%. За полгода. Неплохой результат, я думаю. Жалею только, что мало купил 🙂

Как найти недооцененные акции

Итак, мы вплотную приблизились к вопрос, как выбрать недооцененные акции. Способов, на самом деле, масса.

Первый – искать цикличные компании. Как я уже писал выше, сельскохозяйственные компании зимой не больно-то продают. Поэтому их акции проседают. Ритейлеры во 2 квартале года обычно тоже стоят дешевле, так как после новогодних праздников у людей не остается денег 🙂

Второй способ, как искать недооцененные акции – искать акции стартапов и молодых недооцененных компаний. Особенно, после IPO. Например, летом на IPO вроде как собираются Озон.ру и Uber. Это уже не молодые компании, но для рынка новые. Поэтому их акции, скорее всего, будут продаваться дешевле справедливой цены, чтобы вызвать интерес у покупателей. Но это не точно.

Но как найти недооцененные акции среди обычных компаний – не стартапов и не цикличных? Основных способов тут два.

Первый – необходимо использовать данные фундаментального анализа. Иными словами, нужно смотреть мультипликаторами. Например, можно использовать такие показатели:

- P/S ниже 1;

- P/B ниже 2;

- P/E – ниже 5;

- Return on equity (ROE) – выше 10;

- P/BV – меньше 1;

- EV/EBITDA – ниже 3.

Если вам эти цифры ни о чем не говорят, ничего страшного. Я подготовил статью, в которой объясняю, как оценивать компанию по мультипликаторам и как понимать, что она недооценена.

Второй вариант – использовать коэффициент Грэма. Это инструмент, с помощью которого рассчитывается потенциал акции. Он рассчитывается как стоимость чистых активов (NCAV) относительно цены одной акции. Если стоимость акции находится в диапазоне от 50% до 70% от NCAV, то акция недооцененная.

Вот статья, как точно рассчитывать коэффициент Грэма и какие подготовительные работы нужно провести, чтобы купить именно недооцененную, а не дышащую на ладан компанию.

Итак, определить недооцененные акции можно двумя основными способами – по мультипликаторам или с использованием коэффициента Грэма. Но где брать данные для оценки? Вариантов несколько:

- из официальной отчетности, публикуемой на сайтах организаций – но это не всегда удобно, особенно, если вы не разбираетесь в мультипликаторах и не знаете, чем РСБУ отличается от МСФО;

- из специальных вестников / блогов, где публикуются выдержки из отчетов и наиболее важные показатели, а иногда даже сами мультипликаторы – удобно, быстро, но предоставленной информации не всегда стоит доверять;

- из скринеров – специальных сервисов, которые как раз сравнивают разные акции по мультипликаторам.

Загрузив скринер, достаточно задать параметры – и система сама подберет недооцененные акции, которые впоследствии можно дополнительно отсортировать, а потом включить в свой инвестиционный портфель.

Когда покупать и когда продавать недооцененные акции

Сам по себе поиск недооцененных акций не сделает инвестора богатым. Мало купить недооцененную бумагу – нужно вовремя ее продать. А для этого придется ждать. Не стоит думать, что если вы купили акцию по цене ниже справедливой сегодня, то завтра рынок догонит ее. Нет, иногда приходится ждать месяцами, а то и годами достижения справедливой цены. Например, Газпром до сих пор торгуется ниже былых максимумов, хотя стабильно платит дивиденды и развивается как компания.

Самая простая стратегия, как зарабатывать недооцененных акциях – собрать портфель из недооцененных компаний в равном соотношении (например, если отобрали 5 штук, то каждой достается по 20% капитала), а затем удерживать их в течение квартала.

Если за это время цена какой-нибудь акции достигнет справедливой – продаем ее, а на ее место берем другую. Если нет – ждем дальше.

И еще один момент. Иногда люди путают покупку недооцененных акций и покупку на новостях. Например, если вышел плохой отчет компании, и ее акции просели – это не значит, что их нужно покупать, потому что они недооценены. Неизвестно куда потом вырулит цена – может, начнется период затяжного медвежьего тренда, а акции можно будет купить еще дешевле. А может, отчет окажет кратковременное влияние, поскольку компания сильная, и цена выправится. И вы купите переоцененную акцию.

Таким образом, есть несколько способов, как выбрать недооцененные акции. Это могут быть акции сезонных компаний или стартапов, а также устойчиво развивающихся фирм, которые по каким-то причинам торгуются ниже справедливой цены. Искать такие компании лучше всего, используя мультипликаторы или коэффициент Грэма. Самый быстрый способ найти подходящие бумаги – использовать скринеры. Об этом и многом другом – далее. Оставайтесь на связи, удачи, и да пребудут с вами деньги!

Хорошая статья!