Инвестпривет, друзья! Сегодня поговорим о том, куда вложить деньги начинающему инвестору. В посте будут рассмотрены простые варианты инвестирования средств, которые к тому же практически безрисковые. Моя цель – показать, что инвестировать – это просто. И, конечно, доходно. Ведь если у вас будет положительный опыт – вы сможете двигаться дальше.

Банковские депозиты

Для начинающего инвестора вложения в банковские депозиты – самый простой путь для самостоятельных инвестиций. Конечно, доходность депозита не опережает инфляцию, и деньги, находящиеся на вкладе, фактически уменьшают свою покупательскую способность.

Однако я рекомендую для начала открыть накопительный счет в каком-нибудь серьезном банке и приучить себя совершать регулярные инвестиции. Для чего? Во-первых, так вы приспособитесь совершать регулярные вложения – а для правильных инвестиций это очень важно. Во-вторых, получите первый опыт преумножения денег вообще без рисков (вклады застрахованы в АСВ). Ну и в-третьих, у вас сформируется первоначальный капитал для более эффективных вложений.

О том, какие вклады в банках выгодны прямо сейчас (сейчас – это начало 2019 года), можете прочитать в этой статье.

Для эффективного накопления денег лучше использовать пополняемые вклады с капитализацией. И еще можно настроить автопополнение счета – как с Копилкой Сбербанка.

«Народные» облигации

Немного усложняем нашу задачу. «Народные» облигации, они же ОФЗ-н – это инструмент заимствования, выпущенный государством. Звучит немного сложно, но ничего страшного. ОФЗ-н выпускает Минфин, и покупая облигацию мы как бы даем заем государству. А дальше оно расплачивается полученными деньгами по своим обязательствам: платит зарплаты учителям, строит новые ракеты и содержит заключенных.

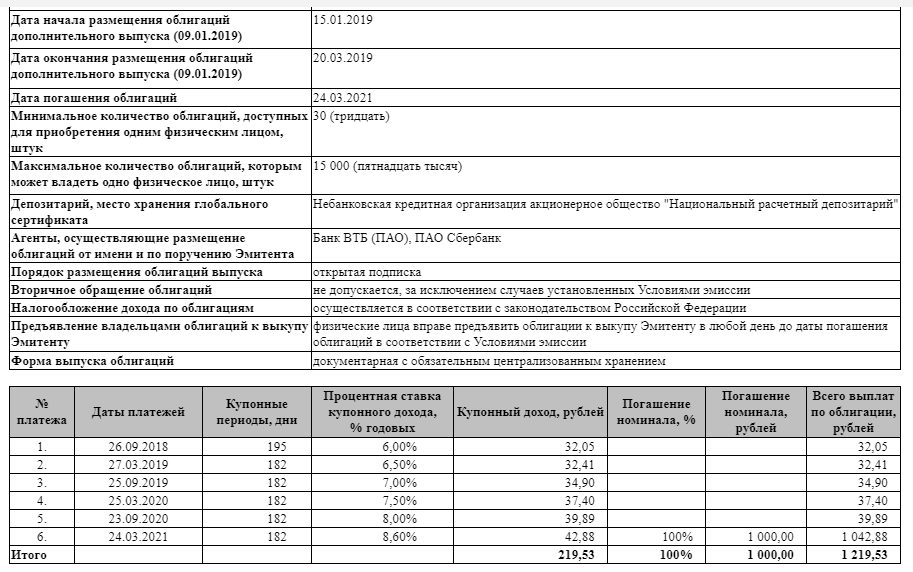

В качестве вознаграждения людям, купившим ОФЗ-н, государство выплачивает купон. Его размер и периодичность зависят от выпуска. В третьем выпуске ОФЗ-н, например, выплаты совершаются раз в полгода и предлагается лестничная доходность – от 6% до 8,6% годовых (средняя – 7,1%).

Купить ОФЗ-н можно только в банках ВТБ и Сбербанке. Минимальная сумма к покупке – 30 штук. Номинал одной облигации 1000 рублей, но продается она с дисконтом, т.е. дешевле. Цены устанавливает Минфин на каждый день. В общем, для покупки вам понадобится чуть меньше 30 тысяч рублей. Для начинающих инвесторов – самое то.

С 15 января 2019 года началось дополнительное размещение облигаций, так что можно успеть их купить.

Криптовалюта

Данное направление в последнее время было одним из самых быстрорастущих. Судите сами: вложения в Биткоин в 12 000 раз были доходнее, чем инвестиции в компании индекса Nasdaq. А ведь последние прибавили ни много, ни мало — 512%. Будет ли расти цифровое золото в цене и дальше — время покажет. Но большинство экспертов однозначно утверждают, что да.

Руководствуясь мнением профессионалов, собственным чутьем или просто идя по текущему тренду, многие пользователи уже воспользовались услугами онлайн обменника “Матби”, предлагающего купить криптовалюту по текущему курсу и хранить ее в онлайн-кошельке под защитой трех видов паролей:

- pin;

- из смс;

- из email.

Кто-то считает блокчейн Эфириума наиболее перспективным, ввиду наличия самоисполняемых smart-контрактов, которые интегрируются почти в любую сферу. На “Матби” можно купить и Эфир. В целом, представлена следующая линейка популярных криптовалют: Биткоин, Ethereum, USDT, Litecoin, DASH, ZCash, Monero, Binance Coin, Bitcoin Cash, Dogecoin, Link, OmiseGO, TRON, WAVES, DAI, Ethereum Classic, DigiByte, Basic Attention Token, ZRX, QTUM, Lisk, KNC, Bitcoin Gold, Stellar. После регистрации по номеру телефона или email, а также прохождения верификации личности, любую из них можно купить или продать за рубли, доллары или евро.

Криптовалюты отличаются высокой волатильностью и могут заставить понервничать своего владельца. Однако, очень много факторов говорит в пользу того, что за этой технологией — реальное будущее. Используя обменник и онлайн кошелек “Матби”, любой желающий, не обладая специальными навыками или знаниями, может инвестировать в это будущее. В случае, если у пользователя возникнут вопросы, то команда “Матби” подготовила подробную видеоинструкцию.

Инвестиционное страхование жизни

Суть этого продукта – не столько накопление, сколько страховая защита инвестора от непредвиденных обстоятельств. Например, утраты трудоспособности, получения инвалидности и даже смерти.

Суть ИСЖ такова: часть страхового взноса уходит в качестве вознаграждения страховой компании, а часть инвестируется в заранее оговоренные продукты, например, облигации банковского сектора. Доходность будет небольшой и не гарантированной, но вы получите реальную финансовую защиту.

В конце концов, стандартная страховка не подразумевает возврат средств, а здесь можно набрать нужную сумму к конкретному сроку.

Структурные продукты

По своей сути структурный продукт представляет собой двойную инвестицию:

- одна часть (большая, около 80-95% в зависимости от принятого уровня защиты капитала) вкладывается в инструменты с понятной и предсказуемой доходностью, например, депозит или ОФЗ;

- вторая часть (меньшая, она иногда называется спекулятивной) – в другой актив, рисковый, направленный на реализацию какой-то идеи, например, опцион пут на Кока-Колу.

Если рисковая часть себя оправдает, то инвестор получит повышенный доход. Если нет – то гарантированный, обеспеченный базовой (безрисковой) частью.

На первый взгляд функционирование структурного продукта непонятно, но стоит копнуть поглубже – всё становится ясно. Представьте, что вы вложили часть средств в депозит, а часть – в акции. Это и есть структурный продукт.

ПИФы

Для начинающего инвестора инвестиции в ПИФы достаточно простой и эффективный способ начать вложения в фондовый рынок. ПИФ представляет собой «солянку» из разных активов. Бывают ПИФ акций, облигаций, денежные, смешанные, недвижимости и т.д. Условно говоря, чем дороже наполнение корзины активов ПИФов, тем дороже стоит пай фонда (на самом деле всё чуть сложнее, но суть именно такая).

Я много писал о ПИФах различных компаний. Рекомендую почитать эти статьи, чтобы понять, сколько можно заработать на паях, какие есть подводные камни и т.д.:

- ПИФы Сбербанка;

- ПИФы Газпромбанка;

- ПИФы Райффайзен Капитала;

- ПИФы Альфа-Капитала;

- ПИФы ВТБ Капитала.

Вкратце: ПИФ стоит покупать, когда он стоит дешево (т.е. активы, входящие в него, временно ценятся дешево). Продавать паи стоит через 3 года (чтобы получить налоговый вычет и снизить комиссию за погашение) и только после повышения их стоимости.

О том, какие ПИФы показали лучшую прибыль в 2018 году, я тоже писал отдельную статью.

ETF

Если ПИФы подразумевают активное управление средствами, то биржевые фонды (ETF) пассивно инвестируют в индексы. На Московской бирже есть с десяток ETF, которые предлагают вкладывать деньги в индекс американского, лондонского, немецкого, японского, китайского, австралийского и, конечно, российского фондового рынка.

ETF идеально подходят для начинающих инвесторов, так как не требуют расходов на свое обслуживание (в отличие от ПИФов), а доходность дают немалую. Купив ETF UCITS можно одним махом купить «кусочек» MSCI USA, в который входят порядка 600 акций США – примерно 85% данного фондового рынка.

Вот и думайте – хотите получать доходность от акций и облигаций, отобранных профессионалами? Тогда выбирайте ETF.

Подробная инструкция по покупке и выбору ETF – вот по этой ссылке.

ОФЗ

Облигации федерального займа – еще один безрисковый вариант для начинающего инвестора. Если ищите совет, с чего начинать вложения на фондовом рынке – так вот: начните с ОФЗ.

Что такое облигации федерального займа, я разъяснять чуть выше. Это когда вы даете взаймы Минфину. Но ОФЗ-н продаются только у дилеров – ВТБ и Сбербанка. ОФЗ (без «н») продаются в свободном виде – то бишь на Московской бирже.

Чтобы их купить, нужно открыть счет у подходящего брокера. Это не сложно. Многие брокеры позволяют сделать это онлайн в течение 5-10 минут.

Затем нужно завести на счет деньги и купить ОФЗ. Почему именно их? Причины:

- это полностью безрисковый инструмент;

- доходность ОФЗ находится в районе 8-9% за счет высокой величины купона и дисконта облигации (ОФЗ продаются ниже номинала из-за санкций, но мы же верим в рубль и Минфин, не так ли?!);

- ОФЗ легко купить и продать;

- с полученного купонного дохода не нужно платить подоходный налог (а это плюс к доходности).

Короче, если вы решили делать первые шаги на фондовой бирже, выбирайте именно ОФЗ. Это практически как депозит, но чуть-чуть посложнее. И чуть доходнее. А иногда и не чуть-чуть.

Готовые портфели

Если вы уже морально готовы к покупке акций, но не знаете, с чего начать… Глаза разбегаются, когда вы глядите на рынок акций. В США на организованном рынке порядка 1000 акций, в России – почти 220. А еще есть корпоративные, муниципальные и государственные облигации. Как во всем этом разобраться?

Может и не надо. Для тех, кто хочет получать более-менее стабильную прибыль и не заморачиваться с поиском подходящих акций, подойдут готовые портфели, где уже всё собрано и сбалансировано.

Услуги по сбору готового портфеля предлагают многие брокеры. Мне понравилось, как это реализовано у Тинькофф Инвестиции. Там есть и автоматизированный помощник, который подберет уникальный портфель по вашему риск-профилю. Вот как выглядит его работа.

Если вы используете мобильное приложение, то можете купить уже готовые портфели с интересным наполнением:

- Под защитой государства – туда входят ОФЗ;

- Дивидендные истории – акции с крупными дивидендами;

- Вкусно и быстро – входят акции фастфудов;

- Займи банка – акции и облиги банков;

- На волне Уолл-стрит – акции финансовых компаний;

- Полететь на Марс – да-да, тут Тесла и прочие космические корпорации;

- 100 лошадиных сил – акции автоконцернов;

- 18+ – ну вы поняли 🙂

Всего порядка 20 коллекций. Порог входа разный – в среднем от 15-20 тысяч рублей. В одном портфеле находится от 10 до 25 эмитентов. Состав меняется, чтобы поддерживать актуальность и высокую доходность.

-

В облигации 17%, 34 голоса34 голоса 17%34 голоса - 17% из всех голосов

-

В ETF 16%, 33 голоса33 голоса 16%33 голоса - 16% из всех голосов

-

В себя 16%, 32 голоса32 голоса 16%32 голоса - 16% из всех голосов

-

В депозиты 15%, 30 голосов30 голосов 15%30 голосов - 15% из всех голосов

-

В ОФЗ-н 12%, 24 голоса24 голоса 12%24 голоса - 12% из всех голосов

-

В готовые портфели 7%, 14 голосов14 голосов 7%14 голосов - 7% из всех голосов

-

50%ОФЗ+50%Акции "Голубых фишек"* 5%, 10 голосов10 голосов 5%10 голосов - 5% из всех голосов

-

В ПИФы 4%, 9 голосов9 голосов 4%9 голосов - 4% из всех голосов

-

В золото / драгметаллы 3%, 7 голосов7 голосов 3%7 голосов - 3% из всех голосов

-

В ПАММ-счета 2%, 5 голосов5 голосов 2%5 голосов - 2% из всех голосов

-

30 офз + 70 etf и акции* 1%, 3 голоса3 голоса 1%3 голоса - 1% из всех голосов

-

в технологию Skyway* 0%, 1 голос1 голос1 голос - 0% из всех голосов

Заключение

Таким образом, вариантов, куда начинающему инвестору вложить деньги, множество. Наиболее простые и перспективные варианты – ПИФы, ETF, ОФЗ, ОФЗ-н, структурные продукты, инвестиционное страхование жизни. Ну, и депозиты, конечно. Словом, это портфельные инвестиции. Тем, кто хочет больше и готов рискнуть, могут попробовать модельные портфели от брокеров, например, коллекции от Тинькофф Инвестиции. Попробуйте – вам понравится! Удачи, и да пребудут с вами деньги!