Инвестпривет, друзья! Сегодня поговорим с вами о том, о чем в приличном обществе лучше не упоминать – а именно, о пенсии. Кажется, что старость далеко, и это не про нас. Однако как раз про нас. Цель любого инвестора – обеспечить себя в старости. Следовательно, об индивидуальном пенсионном плане нужно подумать уже сегодня. О том, как накопить на пенсию, мы и поговорим ниже.

На государство надейся, а сам не плошай

Увы, реальность такова, что нам приходится самим беспокоиться о пенсии. На государство, к сожалению, в этом плане надежды нет. Спасение утопающих, в общем, дело рук самих утопающих.

О пенсионной системе России можно говорить много, в основном, матом. О «заморозке» пенсионных накоплений, о баллах, которые планируется «сжечь», о разорившихся НПФ… А вконец – еще и повышение пенсионного возраста. Вам-то, может, и 30 лет, вам и пофиг.

А как быть тем, кто намылился через 3-4 года на заслуженный отдых? И тут такой облом…

Но мы не будем о плохом – мы поговорим о хорошем.

Наша пенсия находится в наших руках. И чем раньше мы начнем об этом думать, тем лучше. Если вам 30, вы молоды и здоровы – поскорее думайте, как будете обеспечивать себя в старости.

Но если вы сюда перешли по запросу «Как накопить на пенсию», вы, вероятно, уже думаете ???? Так что не буду запрягать долго – сразу с места в карьер.

Но еще немного теории.

Прежде, чем ввязываться в битву за пенсию (о как!), прикиньте, сколько бабла вам нужно будет на заслуженном отдыхе. Заложите в расчет инфляцию – она ой как бьет по карману. Если такими темпами продолжится, то через 40 лет (а если вам 25-30, то примерно через столько лет вы и выйдете на пенсию, если доживете) миллионами будем расплачиваться за хлеб в магазине.

Понятно, что планировать на такой долгий срок сложно и неохота. Но надо.

Закладывать инфляцию в расчеты мы будем хитро. Считаем, что ее уровень 10% в год (аналитики из ЦБ утверждают, что она в разы меньше, но это где-то у них, а не у нас). Значит, вам нужно найти инструменты с доходностью выше этой. Если мы будем получать доход на уровне 10% годовых, то инфляция нашим деньгами будет по боку. Покупательская способность честно заработанного бабла сохранится.

Какие инструменты есть для сохранения пенсии

Так как пенсия – это всерьез и надолго, то и планировать нужно надолго. Горизонт инвестирования – десятилетия. Поэтому и думать мы будем, как долгосрочные инвесторы, а не спекулянты. Нам важно выиграть стратегически, а не тактически. Поэтому мы и будем собирать инвестиционный портфель с прицелом на прекрасное далёко.

Наши принципы:

- средняя доходность;

- умеренные риски;

- минимум неторговых рисков;

- важно получение постоянных выплат для реинвеста;

- портфель нужно пополнять.

Какие инструменты этому соответствуют? Разберемся.

Облигации федерального займа. Куда без них? Они составят значительную часть нашего портфеля. Ваша задача – отобрать наиболее «длинные» бумаги, купить и просто забыть про них. Серьезно. Максимум, что можно – докупать по мере необходимости.

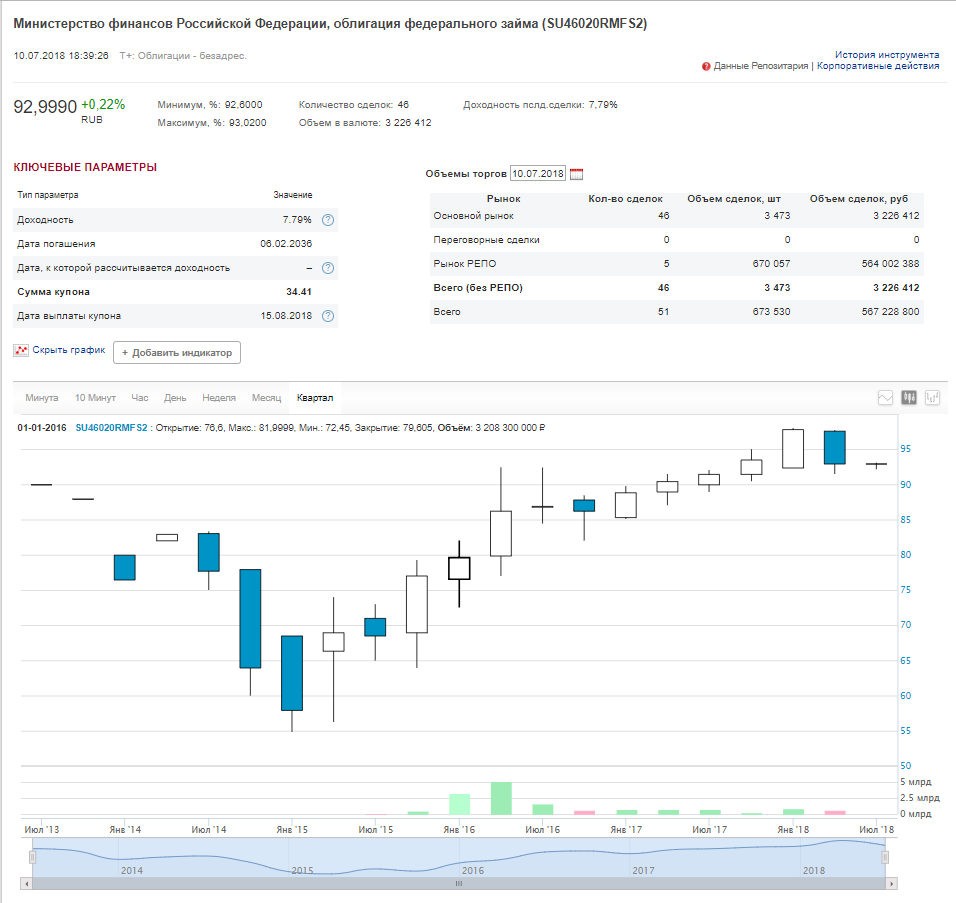

Сейчас, в 2018 году, есть отличные предложения по ОФЗ, которые можно купить намного ниже рынка. Например, я купил выпуск ОФЗ 26225 за 961,11 рублей (при 100 рублей номинала), доходность – 7,3%, облигация будет погашена в 2034 году. Или ОФЗ 46020. Купил вообще по 898,38. Погашена будет в 2036 году.

Эти облигации я буду держать до упора. Прикол в том, что вам не нужно платить с дохода с них НДФЛ. Если откроете ИИС, то сможете получить вычет – вот вам дополнительные деньги для инвестиций. Вообще тема ИИС+ОФЗ — огонь.

Корпоративные облигации. Не, ОФЗ хороши, спору нет. Но доходность их оставляет желать лучшего. 7% – несерьезно. Поэтому включите в портфель корпоративные облигации крупных компаний из категории «слишком больших, чтобы упасть». Так вы убережесь от технических дефолтов. Впрочем, и гиганты лажают. Так, в 2014 году РЖД допустило технический дефолт по облигациям 1 серии. Обещали исправиться – исправились и больше не повторялось. Но всё же… Короче, диверсифицируйте всё, что диверсифицируется, чтобы защититься от таких неприятностей.

ETF. О них я писал большую подробную статью, в которой объяснял, чем ETF так привлекательны долгосрочным инвесторам. Вкратце: это биржевые фонды, вкладывающие в индексы. Индексы на долгосрочной дистанции всегда растут, следовательно, акции ETF тоже. Поэтому, если планируете вкладываться на десятилетия до старости — то есть до пенсии, то лучшего инструмента нет.

ПИФы. Это как ETF, только ПИФы. У них повыше комиссия, но внутри ПИФа может находиться более диверсифицированный портфель, за счет чего индекс может быть обогнан. Несколько паев ПИФов я всё же советую прикупить. Как это сделать – в большой статье про ПИФы.

Акции. Если вы купите ETF или ПИФы, то на акции можно забить. Однако только отдельные акции дают существенный прирост портфелю. Если есть свободные средства и желание рискнуть – алонси! Но сильное не увлекайтесь, вкладывайте только в надежные компании, стабильно платящие дивиденды или стабильно растущие. О том, как вкладывать в фондовый рынок, можете прочитать в статье про стратегии вложения в акции.

Вообще, есть мнение, что соотношение акций и прочих инструментов в портфеле должно быть такое: 100 минус ваш возраст – это процентное соотношение акций, а всё остальное – консервативные инвестиции (облигации). То есть, если вам 30 лет, то 30% портфеля должно быть в облигациях, а 70% – в акциях. И каждый год соотношение нужно менять. До самой пенсии.

Это, в принципе, логично, но я советую распределить между каждыми 5 инструментами по 20% вашего портфеля. В нем содержатся как консервативные инструменты, так и инструменты агрессивного роста. Это позволит портфелю оставаться гибким и в то же время умеренно растит без особых рисков.

Так, основная наша копилка для пенсии готова. Но мы же всё диверсифицируем, верно? Вот и пенсия наша будет складываться из нескольких источников.

Перевод пенсии в НПФ

Если этого не сделали – просто сделайте. Серьезно.

Какой НПФ выбрать? Если честно, пофигу. Они все не могут похвастаться потрясающей доходностью. К тому же там постоянно происходят какие-то слияния, банкротства, переходы из рук в руки.

Просто переведите деньги в любой фонд из самых крупных. Например, в Будущее, Согласие, РГС или Сбербанк. Вот вообще в любой. И 5 лет не трогайте – по закону, если переводите накопительную часть пенсии чаще этого срока, накопления «сгорают».

Не знаю, что будет с нашей пенсией и НПФ, поэтому рассчитывать на этот источник я бы не стал. В любом случае, если получите пенсию – отлично. Нет – так нет. У нас всегда запасной план (а не запаснЫй, как пишут в автобусах).

Индивидуальный пенсионный план

Эти программы сейчас предлагают и брокеры, и банки. Интересные индивидуальные планы имеются у следующих компаний:

- Сбербанк;

- ВТБ;

- Финам.

Суть ИПП: вы передаете деньги управляющим под какую-то инвестиционную идею, и они ее реализуют. А прибылью делятся с вами, выплачивая ее и «тело» инвестиции постепенно после достижения вами определенного возраста.

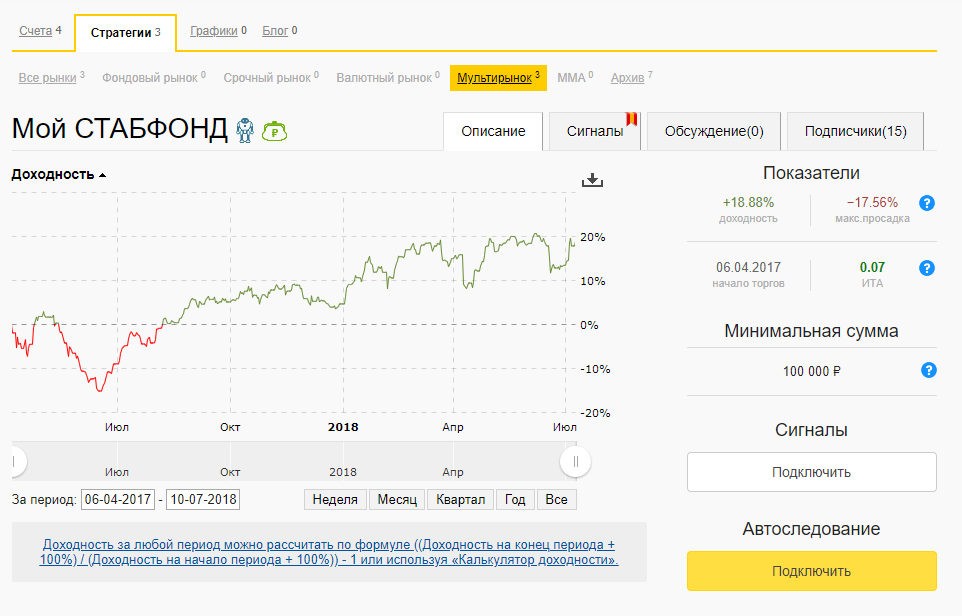

Например, сервис «Копилка» от Финама позволяет подключиться к любой инвестиционной стратегии. Ваша задача – перечислять ежемесячно определенную сумму, а сервис сам будет распределять деньги между активами. Есть несколько стратегий:

- Гибридная со взносом от 100 тысяч рублей (средняя доходность 23% в год);

- Усиленные инвестиции от 300 тысяч (+43% в год);

- Мой Стабфонд – от 100 тысяч (+18% в год).

Ну и некоторые другие.

Вы сами можете настроить, к какой стратегии подключиться, как долго ей следовать, сколько денег будете перечислять ежемесячно, а также при каких условиях начнутся обратные выплаты. Накопить на пенсию с ИПП – самый простой вариант, если не хочется заморочек (но нам их хочется, не так ли?).

ИСЖ или НСЖ

Речь идет о страховке. Да-да, о ней, родимой. Которую многие считают пустой тратой денег. А вот с инвестиционным или накопительным страхованием это не так. Это позволит вам сохранить деньги до старости и использовать их на пенсии.

Не буду углубляться подробно, поясню вкратце. Это инструмент, который страхует вас на длительный срок от болезни, смерти и потери работы (в смысле, финансово страхует). Если ничего плохого не случилось, то компания возвращает вам деньги плюс накопленный доход. Удобно, практично и накопительно. Каждый месяц вам нужно будет выплачивать компании взнос, часть которого будет инвестироваться в надежные активы, часть уйдет управляющему и страховой, часть – в рисковые инвестиции.

Такой инструмент дает среднюю доходность – 5-10% в год, но его цель другая: защитить вас от возможных финансовых потерь.

Вы можете оформить полис ИСЖ с выплатой как раз к пенсии – и если ничего не произойдет, то получите нежилую выплату. И сможете махнуть в Таиланд или Лас-Вегас грамотно ей распорядиться.

Структурированный продукт

Почти то же самое, что ИСЖ, но без страховки. Вы выбираете, какую доходность хотите и какой актив использовать как защитный, какой – рисковый. Если выгорело – получаете профит. Не выгорело – минимально оговоренную сумму.

Структурированный продукт можно открыть и на год, и на 10 лет. Риски – умеренные.

Названия могут быть разные: структурный продукт (Альпари), инвестиционные облигации (Сбербанк), биржевые облигации (Альфа-Банк), но суть — одна.

Доверительное управление

В конце концов, можно просто прийти к любому брокеру и сказать: «Чувак, вот тебе миллион долларов, прокрути их, заработай 20% годовых, а прибыль – пополам». Работает ДУ именно так. Вы подписываете договор, брокер крутится, а вы считаете профит. Всё просто. Если вложиться молодым, то к пенсии сколотите приличный капитал.

Какие риски? А их дофига, если честно:

- вложения могут не окупиться – т.е. брокер просто потеряет депозит частично или полностью;

- брокер окажется недобросовестным и некрасиво уйдет в закат (пирамиды так и делают, так что никаких МММ и Мисисов);

- прибыль окажется ниже среднерыночной;

- брокер умышленно будет занижать прибыль и забирать себе больше денег.

Так что нужно выбрать очень надежного чувака – а лучше уважающую себя компанию, которая не позволит себе финты, а позволит вам накопить на пенсию.

Благо, что программы доверительного управления предлагают многие брокеры. Тот же Сбербанк или ВТБ. Вообще, пенсионный план – это одна из разновидностей доверительного управления. Но при пенсионном плане вы получите деньги назад постепенно, при ДУ – разом.

Что в итоге?

В итоге нашу полноводную реку пенсии будут питать несколько ручейков – о как! За счет чего она будет формироваться:

- государственная пенсия – если не отменят или не скорректируют;

- пенсия от ПНФ – может будет, может, нет;

- негосударственная пенсия – от нашего индивидуального пенсионного плана;

- выплаты по страховке;

- доход от структурных продуктов;

- прибыль от оборота средств на доверительном управлении.

И как вишенка (точнее, ВИШЕНЦИЯ) на торте – сбалансированный портфель из акций, облигаций и прочих ПИФов, стабильно генерирующий прибыль в виде купонов и дивидендов и готовый к продаже, если вы решили купить замок квартиру для внуков-молодоженов.

Так что накопить на пенсию в России не так страшно, как кажется. Главное – стабильные вложения и понимание того, что вы делаете. Удачи, и да пребудут с вами деньги!

Читал, читал и вдруг подумал. Уплаченные налоги (если есть вариант получения налогового вычета) тоже можно истолковать как накопления. Государство целый год откладывает денежки с ваших доходов, а в конце года отдает накопленное. Если полученный вычет не тратить на всякие хотелки, то вполне себе неплохое накопление получается)) Тут и стартовый капитал для инвестиций и даже небольшой бизнес начать можно… Смотря у кого какой вычет ?