Инвестпривет, друзья! Вижу, что интерес к ПИФам у нашего (впрочем, почему нашего? – моего!) читателя не ослабевает. Посему сегодня на очереди – разбор особенностей ПИФов Альфа-Капитала. Это компания, которая входит в Альфа-Групп, где находится наш любимый Альфа-Банк. И предлагает он довольно хорошие, привлекательные ПИФы. Обо всем – по порядку.

Какие ПИФы есть у Альфа-Капитала

Все ПИФы, имеющиеся у компании Альфа-Капитал, можно разделить на три категории:

- классические – здесь находятся ПИФы, инвестирующие в понятные и популярные в среде инвесторов инструменты: акции и облигации;

- отраслевые – данные фонды вкладывают средства в ценные бумаги определенной отрасли;

- специализированные – ПИФы, нацеленные на стратегическое инвестирование.

Каждый из представленных типов ПИФов Альфа-Капитала отличается доходностью и набором инструментов. Я советую разобраться с каждым из них, прежде чем принимать решение о покупки паев. И при этом лучше собрать портфель из нескольких ПИФов, как я сделал с ПИФами Сбербанка.

Классические ПИФы

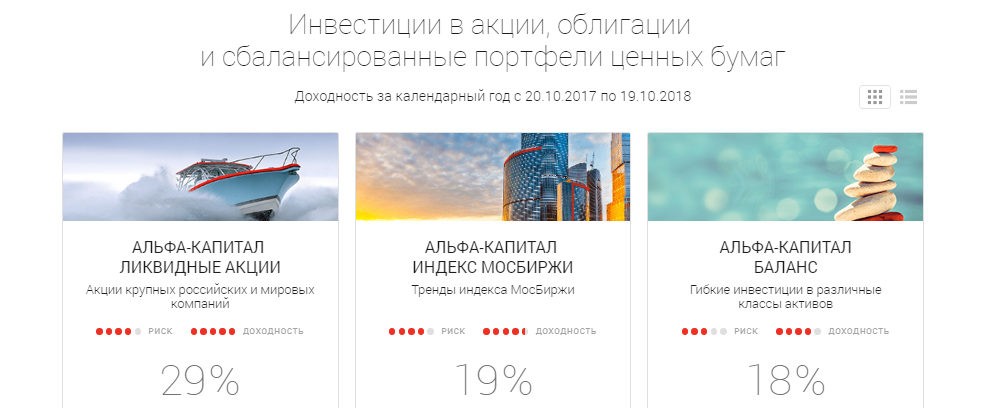

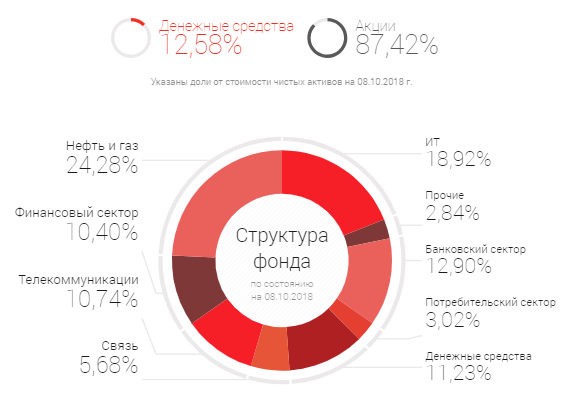

К классическим ПИФами Альфа-Капитал относит фонды, вкладывающие в акции, облигации или же целые портфели бумаг. В линейку фондов входят:

- «Ликвидные акции» – в портфеле находятся акции российских и мировых компаний, определенных в различной пропорции, доходность за прошедший год (а точнее — с 20.10.2017 по 19.10.2018) – 29%;

- «Индекс Мосбиржи» – как видно из названия, данный ПИФ повторяет индекс ММВБ, его доходность – 19%;

- «Баланс» – пожалуй, самый сбалансированный из всех ПИФов Альфа Капитала, в его портфеле акции и облигации распределены пополам, за счет чего фонд обладает достаточной гибкостью и устойчивостью к кризисным явлениям (доходность – 18%);

- «Акции роста» – фонд инвестирует в акции развивающихся стран, в том числе БРИКС, его относительно низкая доходность в 15% объявляется тем, что эти бумаги имеют большой потенциал роста, но не реализуют его по различным причинам (я бы прикупил немного паев этого ПИФа, пока они дешевые – лет через 5 Китай ка-а-ак выстрелит!);

- «Еврооблигации» – ПИФ вкладывается в российские еврооблиги, доходность предсказуемая и почти всегда растущая, за прошлый год фонд заработал 13% (его идеально использовать в качестве консервативной части вашего портфеля ПИФов);

- «Резерв» – в активах ПИФа содержатся российские облигации, доходность низкая – всего 6%, что по сравнению с аналогичными ПИФами Сбербанка или ВТБ очень мало (лучше выбрать ПИФ Альфа Капитала «Баланс»);

- «Облигации плюс» – почти то же самое, что и в аналогичном примере.

Таким образом, классические ПИФы отличаются средней доходность и достаточно низким уровнем риска. Если хотите заработать на ПИФах Альфа-Капитала больше – читайте дальше.

Отраслевые фонды

К их числу относятся:

- «Ресурсы» – фонд вкладывает в акции компаний «газа и нефтянки». Высокая доходность в 38% объяснима: кризис 2018 года не затронул только эту отрасль. Не исключено, что в последующие годы такого активного роста уже не будет.

- «Бренды» – почти то же самое, что ПИФ «Ликвидные акции», но имеется сильный скос в адрес зарубежных эмитентов. Если хотите заработать на Apple и Netflix, но нужного числа долларов нет – выбирайте этот ПИФ Альфа-Капитала. Доходность – 19%.

- «Технологии» – основу портфеля составляют акции IT-компаний типа той же Apple, IBM, Microsoft. Нужно ли рисковать вкладывать в эту сферу – решать вам. Мне кажется, потенциал роста здесь уже исчерпан. Доходность этого «альфа-банковского» ПИФа – 10%.

- «Инфраструктура» – основной упор сделан на акции генерирующих и энергетических компаний. В этом году их потрепало – отсюда доходность фонда –8%.

- «Торговля» – ставка сделана на ритейлеров. Им тоже досталось. –21% за текущий год.

В целом я бы прикупил паи «Инфраструктуры» и «Торговли», а также «Брендов». Почему? После падения следует рост, и заработать можно нехило так. А в «Брендах» всё так хорошо сбалансировано, что аж зависть берет. Доходность хорошая, рисков – мало.

Специализированные ПИФы Альфа-Капитала

Здесь всего три фонда:

- «Стратегических инвестиций» – здесь намешана адова смесь долгосрочных облигаций и «точечных» инвестиций в российские акции. Из-за санкции ОФЗ и корпоративные облиги показали в 2018 году хороший результат. Отсюда и рост пая фонда – +39%. Добавьте еще девальвацию рубля.

- «Альфа-Капитал» – похоже, что это типа флагманский ПИФ. Представляет собой самое пестрое собрание активов. Если честно, не понял, по какому признаку там всё балансировалось – закономерности не увидел. В общем, так и облигации, и акции, и деньги. Риск хороший, но вот доходность – всего 10%. Лучше собрать портфель из других ПИФов.

- «Золото» – ну золото оно и в Африке золото. Альфа-Капитал вкладывает в акции добывающих компаний и в сам желтый металл. Доходность – 7% за прошедший год.

Я бы взял отсюда только «Стратегические инвестиции». Но вот порог входа в эти инвестиции – от 50 млн рублей.

Условия вложения в ПИФы

Инвестировать в ПИФы Альфа-Капитал можно как в режиме онлайн, так и лично в отделении Альфа-Банка. Приобрести паи могут любые граждане старше 18 лет. Мне их в Альфа-Клике даже предлагали купить 🙂 Но у меня уже есть Сбербанк, хотя здесь тоже вкусные ПИФы.

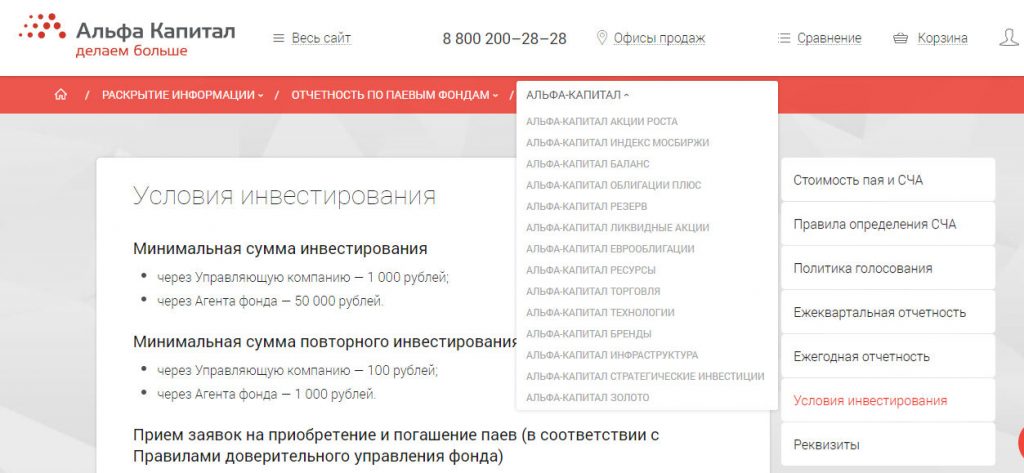

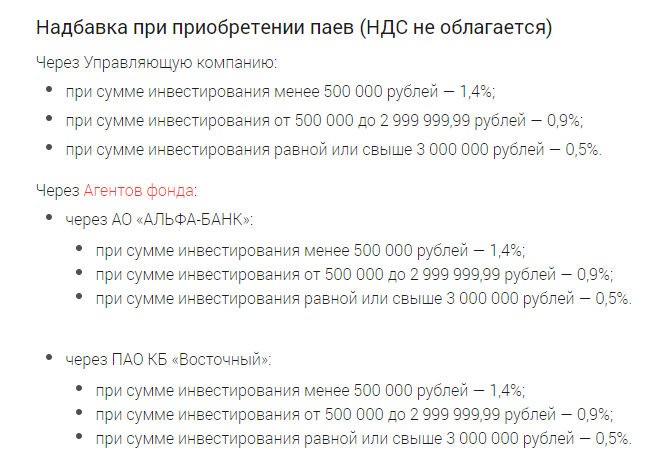

Тарифы инвестирования в ПИФы Альфа-Капитала таковы:

- стоимость ПИФа Альфа Капитал не влияет на цену инвестирования, минимальная сумма вложения – от 100 рублей (но в некоторые ПИФы можно инвестировать от 1000 или от 5000 рублей – уточняйте на странице https://www.alfacapital.ru/disclosure/pifs/ipifsi_ak/#bm:conditions в графе «Условия инвестирования», меняя название фонда);

- сумма докупки – 100 рублей / 1000 рублей;

- надбавка за покупку – 1,4% при покупке на сумму до 500 тысяч рублей;

- скидка (надбавка за продажу) – 1,5% при владении паями ПИФа Альфа Капитал менее 1 года, 1% – при владении менее 2 лет и 0% – при владении от 2 лет;

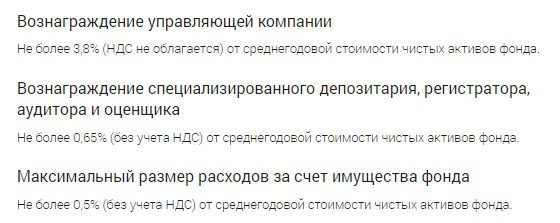

- вознаграждение управляющей компании – 3,8% от СЧА фонда ежегодно;

- вознаграждение депозитария, регистратора, оценщика и т.д. – 0,65% от СЧА в год.

Как видите, даже со 100 рублями в кармане можно стать пайщиком Альфа-Капитал. Но я рекомендую входить в покупку хотя бы с 5000-6000 рублей, чтобы можно было собрать портфель из паев 2-3 ПИФов. А потом постепенно наращивать объем вложений.

Как купить ПИФы

Я не буду расписывать, как это сделать. Приложу видео от самого Альфа-Капитал, где объясняется, как это сделать – от подачи заявки до выкупа пая.

Мой отзыв о ПИФах Альфа-Капитала

Я неоднократно писал, что при вложении в ПИФы необходимо соблюдать ключевые правила. Иначе можно столкнуться с реальными проблемами. Так, покупать паи ПИФов Альфы я рекомендую при их низкой стоимости. Высокая доходность в прошлом не гарантирует такого же профита в будущем. Скорее всего, даже наоборот. Купите на пике – попадете на коррекцию. Лучше купите подешевевшие паи за те же деньги.

И соберите портфель. Я бы включил в него «Баланс» и «Еврооблигации» (консервативная часть), а также «Инфраструктуру», «Торговлю», и «Акции роста» (рисковая часть), а для стабилизации рисков – «Ликвидные акции» и «Бренды».

-

Классические 54%, 20 голосов20 голосов 54%20 голосов - 54% из всех голосов

-

Отраслевые 35%, 13 голосов13 голосов 35%13 голосов - 35% из всех голосов

-

Специализированные 11%, 4 голоса4 голоса 11%4 голоса - 11% из всех голосов

В сети можно найти неоднозначные отзывы о ПИФах Альфа-Капитал. Большинство негативны связано с непониманием специфики работы такого инструмента, как паевой фонд. Люди покупают на максимуме стоимости, а потом продают на просадке. Или вскрываются «неожиданные» комиссии типа годовой платы за обслуживание.

Лучше паи держать не менее 3 лет – так вы не только не заплатите за их погашение, но и не придется платить налог. А еще за 3 года практически любой ПИФ Альфа-Капитала даст прибыль. Какую получите вы – зависит от вашего умения вовремя зайти на рынок и выйти, потерпев минимальные расходы. Удачи, и да пребудут с вами деньги!

Паевые фонды от Альфа-Капитала довольно хороший способ увеличить свой доход, получается выгоднее депозита, если вложиться минимум на год. Я вложил в покупку ПИФ 500 тысяч, через год моя чистая прибыль составила чуть больше 70 тысяч. Получилось гораздо выгоднее чем на моем депозите, но для надежности деньги в разных местах лучше держать. Покупал сразу несколько ПИФов и в течение года докупал. Удобно, что докупать и погашать паи можно онлайн с мобильного приложения, но за каждую покупку паев платишь комиссию в зависимости от сумы.

Спасибо за отзыв! Да, вы совершенно правы — ПИФы в итоге оказываются выгоднее депозитов + хранить деньги лучше в нескольких местах.

Михаил, приветствую!

Спасибо за статью.

Есть ли в Вашем активе паи от «МТС инвестиции» (УК «Система Капитал»)?

В последнее время часто на слух попадаются, из за низкой входной комиссии.

Они не монстры конечно как Сбер, ВТБ, Альфа, но

Что скажите про них, стоит ли связываться?

Может статейку набросаете также для информации))

https://mts.investments/

Добрый день.

Так есть же статья — вот она: https://alfainvestor.ru/obzor-servisa-mts-investicii-kak-investirovat-v-pify-mts/

Там все ответы на ваши вопросы 🙂

Ага, понял. Почитаем. Спасибо))

интересно про альфакапитал

Вложил средства в стратегию «денежный поток доллары» в 2016 году. В 2020 году решил закрыть стратегию. Мне менеджер банка сообщил, что некоторое время назад в составе портфеля облигаций произошли изменения, поэтому мне нужно заплатить налог. А налог этот будет исчисляться так: доллары в 2016 году и в 2020 году нужно перевести в рубли и с разницы взыскать налог 13 %. В итоге я не только не заработаю, но могу из-за изменения курса доллара к рублю еще остаться должен банку. При этом менеджер объяснила, что, если бы портфель облигаций не менялся, то и платить налог не нужно было бы.Средства были в Д/У более 4 лет. Как выйти из ситуации? Я пенсионер.

К сожалению, всё так, и сделать тут можно мало чего. ДУ — вообще такая вещь в себе, всё непрозрачно и неясно для инвестора. По сути с вашими деньгами могут делать, что угодно (что и было сделано в данном случае) и ничего в ответ предпринять нельзя. Поэтому лучше заниматься самостоятельным инвестированием, а не доверять средства другим людям. Тем более, что в данном случае УК ничего не теряет, просто получая свои комиссионные вне зависимости от качества управления.

Я не знаю всей вашей ситуации, но, возможно, вам стоит дождаться выплаты купонов, которые частично компенсируют падение доходов. Для этого запросите справку о составе активов и посмотрите ближайшую выплату и ее размер. Другой вариант — узнайте, полагаются ли для ваших активов налоговые льготы, если владеть ими более 3 лет. Если да — то стоит оставить деньги еще на 3 года. Правда, не факт, что УК за это время еще раз не перетасует «колоду».

На вашем месте я бы вывел средства, пусть и с потерями, посчитав это неприятным, дорогостоящим и обидным, но всё же уроком. И на будущее предпочитайте самостоятельное инвестирование. Например, если вы хотите просто сохранить средства, то можете запросто инвестировать в рублевые ОФЗ или самостоятельно купить еврооблигации Минфина, Газпрома или Роснефти.