Инвестпривет, друзья! REITs (или REITы) – это зарубежные фонды недвижимости. На Западе они считаются отдельным классом активов и приравниваются к недвижимости. Отличительная особенность REITов – высокая дивидендная доходность, так как по закону 90% прибыли эти фонды обязаны распределять между акционерами. Поэтому, если вы хотите разнообразить свой инвестиционный портфель доходной недвижимостью, этот актив придется вам по вкусу. Давайте детально разбираться, что такое REITы, как они работают, как облагаются налогом и как выбирать подходящие фонды.

Что такое REITы

REIT (читается как «риит») – это аббревиатура от Real Estate Investment Trust, что можно перевести как «инвестиционные фонды недвижимости» (или трасты недвижимости). Они занимаются тем, что покупают или строят недвижимость (дома, торговые центры, офисы и т.п.), затем сдают ее в аренду либо продают, а полученный доход делят между акционерами.

По закону, REITы должны распределять в виде дивидендов не менее 90% прибыли, поэтому они отличаются большой дивидендной доходностью, а их акции иногда называют квазиоблигациями. Некоторые REITы платят дивиденды буквально ежемесячно, например, Realty Income.

Чтобы стать REITом, компания должна соответствовать следующим требованиям:

- иметь корпоративную форму управления (т.е. компания должна платить налог);

- основной доход (не менее 75%) должен быть от операций с недвижимостью – продажа, получение процентов по закладным или получение рентной платы;

- основные активы (не менее 75%) должны представлять собой недвижимость или закладные бумаги;

- не менее 90% дохода должно распределяться в виде дивидендов (это должно быть зафиксировано в уставе);

- общее число акционеров – не менее 100 человек;

- 5 акционеров не могут владеть более чем 50% акций фонда.

Надо отметить, что данные требования актуальны для США, в других странах могут быть свои заморочки. Например, в Финляндии требуется дополнительно, чтобы у одного акционера было сконцентрировано не более 10% акций, а основные активы должны на 80% состоят из недвижки.

По своей организационной форме REITы больше похожи на российские фонды недвижимости. Но если последние – закрытые и обращаются на внебиржевом рынке, то акции большинства REITов залистингованы на бирже и их может купить любой желающий. Некоторые REITы доступны и на Санкт-Петербургской бирже (список будет в конце статьи).

Виды REITов

REITы работают по-разному в зависимости от своего типа. Выделяют три разновидности REITов:

- Рентные, или долевые (Equity) REIT. Это классические фонды недвижимости, занимающие на рынке долю более 90%. Они покупают либо строят с нуля объекты недвижимости, а затем перепродают их или сдают в долгосрочную аренду. Большинство из них работают только в одной сфере недвижимости, например, LTC Properties и Ventas сдают помещения только медицинским учреждениям, либо по схеме «один объект – один арендатор», например, Apple Hospitality сдает свои площади только двум отелям: Hilton и Marriot.

- Ипотечные (Mortgage) REIT. Они инвестируют не в недвижимость, а в закладные бумаги по ипотеке. Свой доход они получают с процентов по ипотечным платежам. Таких REITов не очень большое количество на рынке – около 8%. До ипотечного кризиса 2014 года бумаги таких REITов были в большой модели, и их доля достигала, по некоторым оценкам, более 40%. По сути доход ипотечных REITов зависит не от цен на недвижимость и аренду, а от ставок по ипотеке и платежеспособности заемщиков. Поэтому такие ипотечные фонды ключевым образом отличаются от рентных.

- Смешанные (Hybrid) REIT. Они используют как закладные для получения дохода, так и непосредственно инвестируют в недвижимость. Их доля не рынке невелика – менее 2%.

Другая классификация – по географическому признаку. Подавляющее количество REITов (более 80%) зарегистрированы в США и торгуются на Нью-Йоркской бирже. Но и в Европе встречаются различные фонды недвижимости, к примеру, в Германии работают такие REITs, как Alstria Office, Fair Value и Hamborner, в Великобритании – Workspace Group, British Land и Hammerson.

Важно понимать, что если фонд зарегистрирован, например, в США, то он не обязательно вкладывается в недвижку только в своей стране. Допустим, Simon Property Group со штаб-квартирой в Индиане строит торговые центры в США, Канаде, Европе и Азии, а Welltower, «прописанный» в Огайо, управляет недвижимостью, сдаваемой больницам и медлабораториям в аренду в США, Канаде и Великобритании. Поэтому при анализе REITа обращайте внимание, в каких странах находится недвижимость фонда, а не только, где он зарегистрирован.

Еще одна классификация – секторальная. Выделяют следующие виды REIT:

- Residential (housing) – жилая недвижимость (дома, квартиры, апартаменты и т.д.);

- Office – офисные здания;

- Industrial – склады, заводы, фабрики и другие объекты для промышленности;

- Retail – магазины, моллы, торговые и развлекательные центры, бутики и т.д.;

- Lodging – отели, хостелы, мотели, апартаменты, гостиницы, курорты, дома отдыха и т.п.;

- Health Care – больницы, клиники, медицинские лаборатории, дома престарелых, санатории и т.п.;

- Education – образовательные учреждения;

- Infrastructure – инфраструктурные объекты (линии электропередач, теле- и радиовышки, дороги, мосты и пр.);

- Data center – дата-центры (помещения для серверов и компьютерного оборудования);

- Self-storage – склады самообслуживания для малого бизнеса;

- Timberland – лесные участки, лесоповалы и т.д. (такие REITы также заготавливают и продают древесину);

- Specialized – прочие типы недвижимости, не вошедшие в список выше (например, казино, рекламные щиты, лайнеры, аэропорты,

- Diversified – фонд, инвестирующий в несколько видов недвижимости.

Таким образом, некого абстрактного «сферического в вакууме» REITа в природе не существует. Обязательно нужно смотреть, куда именно вкладывает фонд: в какой тип недвижимости и в какой стране.

Поэтому разные рииты по-разному реагируют на изменения в экономике. Например, когда закрывали торговые и развлекательные центры в разгар локдауна 2020 года, такие фонды, как Realty Income, Kimco Realty, Kite Realty и Simon Property потеряли в стоимости (при этом, например, та же Kimco Realty заморозила, а потом сократила дивиденды, чтобы сэкономить средства).

А такие фонды, как Sabra Health Care, Ventas и Welltower после неминуемого падения быстро выросли, так как предоставляли помещения здравоохранительным учреждениям (а именно в здравоохранение хлынули деньги инвесторов в разгар коронакризиса).

Налогообложение REITов

REITы США устроены так, что платят налог до того, как переведут деньги акционерам. В других странах может быть по-другому: например, в Великобритании REITы сами не платят налог с дивидендов, но платят налог с прибыли, причем на 2% ниже, чем другие компании (налоговая льгота). А налог с дивидендов REIT платят сами инвесторы в зависимости от их статуса (налогового резидентства).

Но так как на СПбирже торгуются REITы США, то, скорее всего, вы будете инвестировать именно в них. Разберемся, как платятся налоги с дивидендов REITов США налоговым резидентом России.

Да, собственно, говоря, никак: за них уже всё уплачено. Сам фонд отчисляет 30% от дохода в казну США, а остаток перечисляет инвесторам. Т.е. реальный размер дивидендов REIT будет на 30% меньше.

Даже подписание формы W-8BEN, которая позволяет снизить стандартный налог на дивиденды для нерезов США с 30% до 10%, здесь не поможет. REITы просто не подпадают под действие этой формы.

Итак, для россиян, вкладывающих в REITы США, налог на дивиденды этих фондов всегда будет 30%.

С прироста курсовой стоимости налог стандартный – 13% (с учетом валютной переоценки), подробности – здесь.

Если инвестировать в ETF на REIT, например, VNQ от Vanguard или REET от iShares, то налог с дивидендов составит 30% без подписания формы W-8BEN и 10% после подписания формы (+3% надо будет доплатить в РФ). Потому что это – уже не REIT, а именно ETF, внутри которого «запаковано» несколько REITов.

Кстати, в случае инвестирования в REIT с помощью ETF, получается двойной налог: 30% в REITе и еще 30% (или 13%) в ETF. Этим, кстати, объясняется отставание ETF на REIT от динамики цен на недвижимость.

На графике свечами обозначается ETF REET, включающий крупнейшие фонды недвижимости США в свой состав, а красная линия – это динамика цен на недвижимость в США.

Преимущества REITов

Но основное преимущество REITов (и ETF на REITs) – это не прирост курсовой стоимости, а возможность получать регулярный доход за счет дивидендов. Даже с учетом жесткого налога, съедающего почти треть прибыли, дивдоходность REITов очень большая – в среднем 4-6% годовых (сравните со средней дивдоходностью индекса S&P 500, которая держится в районе 1,5-2% годовых вот уже последние 5 лет). Причем эти 4-6% – уже с учетом налога, т.е. это чистая дивидендная доходность.

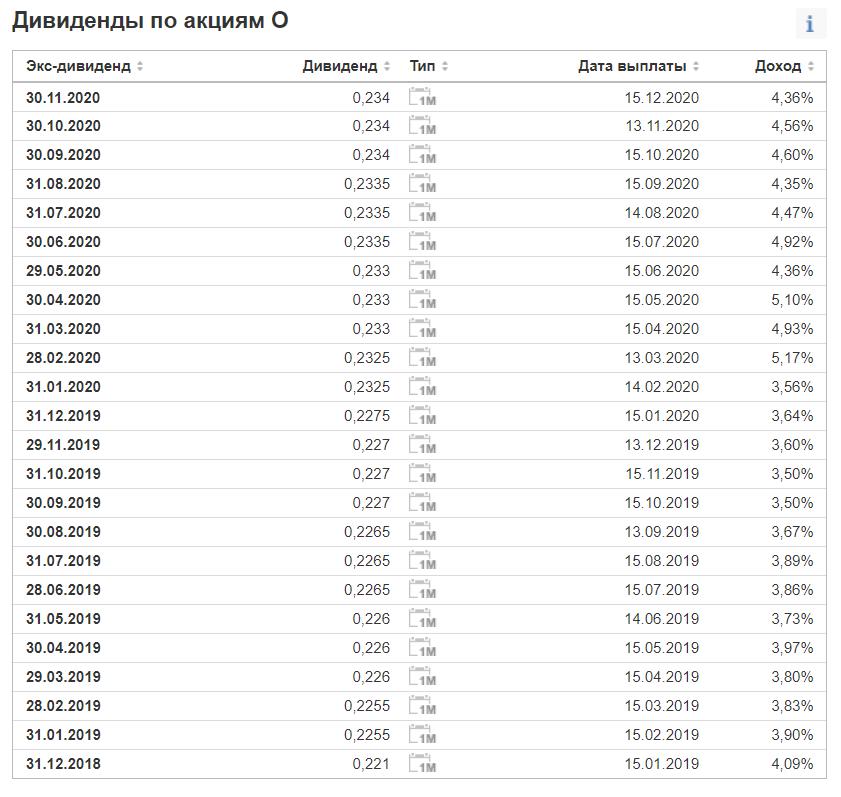

Например, по акциям Realty Income (O) дивдоходность (правда, «грязная») может доходить до 4,9-5,1% годовых, причем этот REIT платит дивиденды каждый месяц.

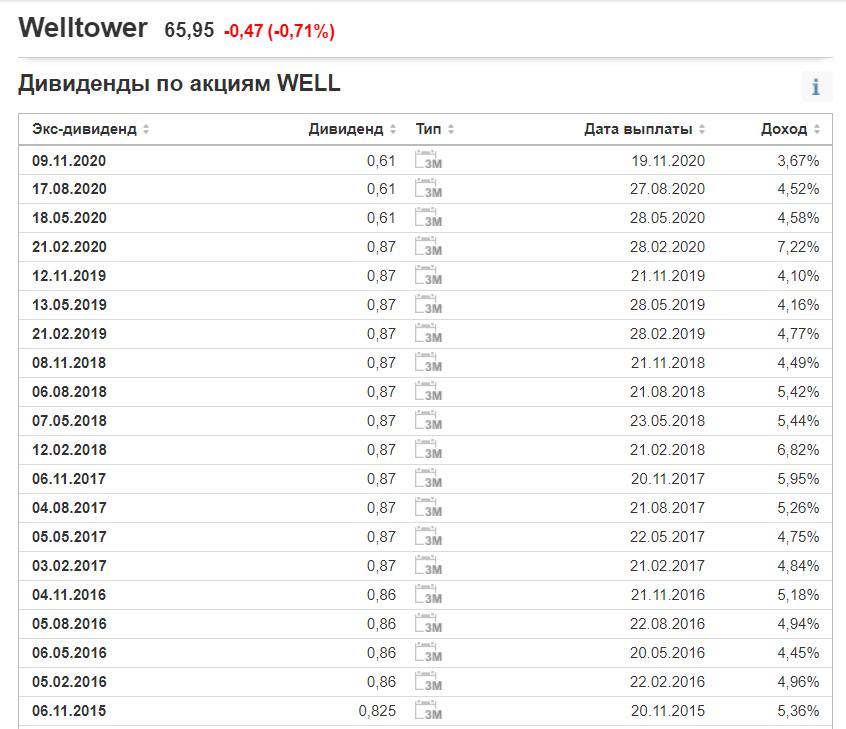

Или вот другой пример – Welltower. Мы видим, что дивдоходность в среднем держится выше 5% годовых и нередко превышает 6% и даже доходит до 7%.

Другие преимущества:

Диверсификация. Добавление REITов в портфель сделает его более гибким, доходным и устойчивым к рискам. Всё больше финансовых советников в России и за рубежом рекомендуют добавлять фонды недвижимости в свои портфели, так как REITы имеют довольно низкую корреляцию с фондовым рынком. В качестве примера приведу сравнение ETF VNQ от Vanguard (синий график) и ETF на S&P 500 SPY (красный график).

Как видите, явно выраженной корреляции нет. На самом деле бета недвижимости к рынку акций находится в диапазоне от –0,3 до 0,8 в зависимости от рыночного цикла, что позволяет использовать ETF на REITы в качестве еще одного строительного кирпичика портфеля. Кстати, небольшая «инъекция» недвижимости в виде риитов помогла мне получить более сбалансированный антикризисный портфель в этом исследовании.

Защита от инфляции. Как правило, стоимость недвижимости и размер рентных платежей растут со временем и напрямую коррелируют с инфляцией. Поэтому дивиденды REIT в среднем тоже растут (хотя в кризис 2020 года ряд фондов сократили или заморозили дивиденды – но это форс-мажор).

Защита от девальвации рубля. Так как REITы торгуются за доллары, то вы получаете страховку от обвала нашей национальной валюты.

Более высокая ликвидность по сравнению с покупкой недвижимости. Купить и продать (или сдавать в аренду) недвижку самому долго и затратно по времени. А здесь – просто купил акции REIT и чувствуй себя рантье, живущим на проценты от сдачи недвижимости. Акции REITов торгуются в рабочие дни, достаточно ликвидны и обладают малым спрэдом.

Низкий порог входа. Стоимость REIT начинается буквально от 50 долларов. Да, это вариант инвестиций в недвижку для нищебродов =) Не обижайтесь, это просто шутка.

Недостатки REITов

Но, конечно, в любой бочке меда есть ложка дегтя. И здесь не исключение. Так, акции REIT в значительно степени зависят от фазы экономики. То есть при спаде они будут дешеветь, так как будет снижаться денежный поток от сдачи в аренду помещений.

У ипотечных REIT есть специфические риски: повышение процентной ставки в экономике и кредитный риск (плательщики по ипотеке могут разориться).

Другие минусы:

- высокий налог – 30% это, всё-таки, многовато;

- дивиденды могут сократиться (2020 год это показал);

- у REITов высокий риск банкротства (2008 и 2014 годы это показали);

- курсовая стоимость акций REIT не всегда растет, акции в большинстве своем движутся в волнообразном боковике.

Вот, к примеру, котировки Kimco Realty за 2017-2020 год. Ясно видны подъемы и спады.

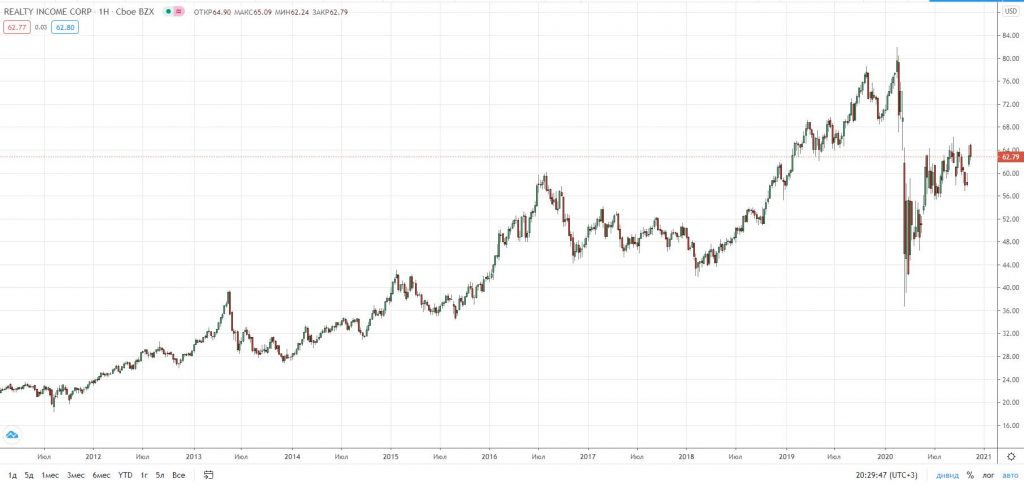

А вот график Realty Income. На протяжении лет котировки растут, но имеются затяжные периоды цикличных боковиков.

ETF на REITы

Сами по себе REITы дают достаточно много диверсификации, так как каждый отдельно взятый фонд инвестирует в сотни и тысячи объектов недвижимости. Но если вам по какой-то причине такой диверсификации кажется недостаточно (или вы не хотите разбираться в особенностях каждого отдельного взятого фонда), то можно вложиться сразу в ETF.

Таких ETF на рынке не очень много, в таблице я указал наиболее крупные (здесь только рентные REITы).

| Тикер | Название фонда | Провайдер | Сегмент | Комиссия | Доходность за 5 лет | Дивиденд. доходность за 2019 год |

| VNQ | Vanguard Real Estate ETF | Vanguard | Недвижимость США | 0,12% | 6,6% | 3,81% |

| IYR | iShares U.S. Real Estate ETF | Blackrock | Недвижимость США | 0,42% | 7,3% | 3,63% |

| VNQI | Vanguard Global ex-U.S. Real Estate ETF | Vanguard | Глобальная недвижимость, кроме США | 0,12% | 5,04% | 4,54% |

| SCHH | Schwab U.S. REIT ETF | Charles Schwab | Недвижимость США | 0,07% | 3,15% | 3,94% |

| REET | iShares Global REIT ETF | Blackrock | Глобальная недвижимость | 0,14% | 3,87% | 4,88% |

| XLRE | Real Estate Select Sector SPDR Fund | State Street Global Advisors | REIT из S&P 500 | 0,13% | 8,6% | 3,23% |

| ICF | iShares Cohen & Steers REIT ETF | Blackrock | 30 крупнейших REIT США | 0,34% | 6,66% | 3,46% |

| RWO | SPDR Dow Jones Global Real Estate ETF | State Street Global Advisors | Глобальная недвижимость | 0,50% | 2,7% | 4,56% |

Здесь нужно отметить, что такая низкая доходность ETF на REIT обусловлена падением рынка недвижимости в марте 2020 года: у многих ETF убытки достигали 10-15%. В нормальной ситуации на растущем рынке среднегодовая доходность фондов достигает 4-5% плюс дивиденды 3-4% – итоговая среднегодовая полная доходность 7-9%.

Данные ETF на Санкт-Петербургской бирже купить не получится. Но они торгуются на Нью-Йоркской бирже. Соответственно, для их покупки нужен счет у зарубежного брокера, например, Interactive Brokers.

Какие REITы можно купить на Санкт-Петербургской бирже: полный список

Некоторые REITы можно приобрести на СПбирже. Для этого нужно открыть счет у любого российского брокера (список брокеров с самыми выгодными тарифами здесь). Важно: некоторые брокеры могут не предоставлять доступ к отдельным REIT из-за их низкой ликвидности. Но большинство фондов купить всё же можно без особых проблем.

Представляю вам полный список доступных для покупки REIT на Санкт-Петебургской бирже (данные актуальны на ноябрь 2020 года). Вы можете нажать на тикер и перейти на страницу REITа на СПбирже.

| Тикер | Название фонда | Тип фонда | Цена |

| AIV | Apartment Investment & Management Company | Инвестиционные фонды недвижимости в области жилого строительства | 32,39 |

| AMT | American Tower Corporation | Специализированные инвестиционные фонды недвижимости | 239,80 |

| APLE | Apple Hospitality REIT, Inc. | Инвестиционные фонды недвижимости в гостинично-курортной сфере | 13,09 |

| ARE | Alexandria Real Estate Equities, Inc. | Инвестиционные фонды недвижимости в сфере коммерческих помещений | 165,02 |

| AVB | AvalonBay Communities, Inc. | Инвестиционные фонды недвижимости в области жилого строительства | 174,85 |

| BXP | Boston Properties, Inc. | Инвестиционные фонды недвижимости в сфере коммерческих помещений | 99,04 |

| CBRE | CBRE Group, Inc. | Предоставление услуг в сфере недвижимого имущества | 60,62 |

| CCI | Crown Castle International Corp. | Специализированные инвестиционные фонды недвижимости | 166,52 |

| CLDT | Chatham Lodging Trust | Инвестиционные фонды недвижимости в гостинично-курортной сфере | 11,03 |

| CORR | CorEnergy Infrastructure Trust, Inc. | Специализированные инвестиционные фонды недвижимости | 5,28 |

| DLR | Digital Realty Trust, Inc. | Специализированные инвестиционные фонды недвижимости | 142,56 |

| EQIX | Equinix, Inc. | Специализированные инвестиционные фонды недвижимости | 744,24 |

| ESS | Essex Property Trust, Inc. | Инвестиционные фонды недвижимости в области жилого строительства | 259,38 |

| EXR | Extra Space Storage Inc. | Специализированные инвестиционные фонды недвижимости | 116,81 |

| FRPH | FRP Holdings, Inc. | Операционные компании на рынке недвижимости | 43,94 |

| GNL | Global Net Lease, Inc. | Диверсифицированные инвестиционные фонды недвижимости | 17,09 |

| HHC | The Howard Hughes Corporation | Строительство недвижимого имущества | 73,00 |

| HST | Host Hotels & Resorts, Inc. | Инвестиционные фонды недвижимости в гостинично-курортной сфере | 14,36 |

| IRM | Iron Mountain Incorporated | Специализированные инвестиционные фонды недвижимости | 26,23 |

| JLL | Jones Lang LaSalle Incorporated | Предоставление услуг в сфере недвижимого имущества | 140,40 |

| KIM | Kimco Realty Corporation | Инвестиционные фонды недвижимости в области розничной торговли | 15,33 |

| KRG | Kite Realty Group Trust | Инвестиционные фонды недвижимости в области розничной торговли | 15,11 |

| MAA | Mid-America Apartment Communities, Inc. | Инвестиционные фонды недвижимости в области жилого строительства | 129,53 |

| MAC | The Macerich Company | Инвестиционные фонды недвижимости в области розничной торговли | 9,18 |

| MMI | Marcus & Millichap, Inc. | Предоставление услуг в сфере недвижимого имущества | 34,97 |

| O | Realty Income Corporation | Инвестиционные фонды недвижимости в области розничной торговли | 63,02 |

| PEAK | Healthpeak Properties, Inc. | Инвестиционные фонды недвижимости в области здравоохранения | 31,08 |

| PLD | Prologis, Inc. | Промышленные инвестиционные фонды недвижимости | 104,10 |

| PSA | Public Storage | Специализированные инвестиционные фонды недвижимости | 234,64 |

| RDFN | Redfin Corporation | Предоставление услуг в сфере недвижимого имущества | 42,59 |

| REG | Regency Centers Corporation | Инвестиционные фонды недвижимости в области розничной торговли | 49,40 |

| RYN | Rayonier Inc. | Специализированные инвестиционные фонды недвижимости | 27,74 |

| SBRA | Sabra Health Care REIT, Inc. | Инвестиционные фонды недвижимости в области здравоохранения | 17,06 |

| SLG | SL Green Realty Corp. | Инвестиционные фонды недвижимости в сфере коммерческих помещений | 59,74 |

| SPG | Simon Property Group, Inc. | Инвестиционные фонды недвижимости в области розничной торговли | 80,35 |

| SRC | Spirit Realty Capital, Inc. | Инвестиционные фонды недвижимости в области розничной торговли | 36,60 |

| UDR | UDR, Inc. | Инвестиционные фонды недвижимости в области жилого строительства | 40,09 |

| VNO | Vornado Realty Trust | Инвестиционные фонды недвижимости в сфере коммерческих помещений | 41,48 |

| VTR | Ventas, Inc. | Инвестиционные фонды недвижимости в области здравоохранения | 49,76 |

| WELL | Welltower Inc. | Инвестиционные фонды недвижимости в области здравоохранения | 66,06 |

| WY | Weyerhaeuser Company | Специализированные инвестиционные фонды недвижимости | 29,32 |

Как выбирать REITs

REITы занимают довольно приличную долю в моем портфеле. Я купил несколько из них в разгар кризиса 2020 года, когда их цены сложили в 1,5-2 раза, а дивидендная доходность приблизилась к двузначным значениям.

Теперь я поделюсь с вами принципами, по которым я анализирую и выбираю REITы.

Куда вкладывает REIT, или структура активов. Так как все REITы разные, то важно понимать, в какие именно объекты недвижимости вкладывает фонд, какие перспективы у отрасли и подходит ли вам это. Как правило, на поздних стадиях экономических циклов вкладывать в производственные и коммерческие REIT не столь интересно, а вот на ранних – самое то.

География активов. В целом, чем больше, тем лучше. Если активы REITа сконцентрированы в одной стране или одном регионе, то это повышает риски. Например, Apple Hospitality сдает свои площади отелям Hilton и Marriot на Западном побережье США (в основном, в Калифорнии), и ее доходность зависит от доходов отелей и специфичной отрасли США. В кризис 2020 года компания сильно потеряла в доходности.

Среднегодовая доходность. Нормальный рост REITов – выше 5% в год: примерно на столько дорожает недвижимость в США. Если динамика ниже, значит риит где-то недожимает.

Дивидендная доходность. Я предпочитают REITы с дивдоходностью выше 4% (чистой, с учетом налогов) и ежемесячными выплатами. Благо, таких очень много.

Высокий уровень FFO (funds from operations – средств от операций). Это основная метрика для REITов, как чистая прибыль или FCF для акционерных компаний. FFO считается по такой формуле: FFO = чистый доход (net income) + амортизация (depreciation and amortization) − прибыль от продаж недвижимости (gain on sales). Проще говоря, это чистый доход от ренты плюс средства, отложенные на ремонт и реконструкцию недвижимости, минус убытки от выбытия недвижимости из числа активов.

Мультипликатор P/FFO (аналог P/E). Показывает, насколько оценен или недооценен REIT. В целом, чем ниже P/FFO, тем ниже оценен REIT. В среднем по риитам США этот мультипликатор равен 10. Если ниже – значит, REIT торгуется ниже справедливой цены.

Мультипликатор FFO/S (аналог EPS). Показывает приток денежных средств на одну акцию. Чем выше это значение, чем лучше. Лучше смотреть этот показатель в динамике. Обычно, когда растет FFO/S, то увеличиваются и дивиденды. Снижением мультипликатора возможно, если денежные потоки уменьшились или же фонд выпустил дополнительные акции.

Долговая нагрузка: Net Debt / FFO (аналог Neb Debt / EBITDA). В идеале значение должно быть меньше 2, но это требование выполняется не всегда. Важно понимать, что так как REITы почти всю прибыль распределяют на дивиденды, то для покупки и строительства новых жилых объектов они обычно выпускают облигации или привлекают займы. Это не ой-ой, а очень выгодно, так как по ним потом выплачиваются очень низкие проценты (ставка ФРС в США, да и в большинстве других развитых стран близка к 0, что позволяет получать дешевые кредиты). Поэтому у таких компаний очень высокий долг. Если смотреть Neb Debt / EBITDA, то получатся страшные картины вроде 400% нагрузки. С Net Debt / FFO всё немного менее страшно.

Отношение процентов по платежам к FFO (Interest Payments / FFO). В нормальном REITе денежные потоки всегда выше платежей по долгам, т.е. значение всегда ниже 1. Если нет – значит, такой фонд работает в убыток. Если долговая нагрузка предельная, то при повышении ставок в экономике такой REIT ждет неминуемый крах.

В целом выбор REITа – тот еще квест. На платном блоге я планирую постепенно дать обзор наиболее значимых и доходных REIT. Так что присоединяйтесь, чтобы не пропустить ничего интересного!

Надеюсь, информация об американских REIT была для вас полезной. Пользуйтесь этим полезным инструментом, чтобы расширить возможности вашего инвестиционного портфеля. Напишите в комментариях, в какие REITы вы вкладываете и почему, это очень интересно. Удачи, и да пребудут с вами деньги!

Здравствуйте Михаил.

Спасибо за статью.

Возник вопрос.

ETF VNQ есть на спб бирже для квалифицированных инвесторов.

Применяется ли к нему ЛДВ или нет?

Это биржевой рынок или внебиржевой?

И про двойной налог на etf можете пояснить?

30% налог на дивиденды reit понятно.

А второй налог откуда берется?

Андрей, добрый день! ETF VNQ торгуется на внебиржевой секции, поэтому ЛДВ к нему не применяется. ЛДВ применяется только к активам, обращающимся на организованном рынке ценных бумаг.

Про двойной налог — я как раз-таки имел в виду налог на прибыль, который уплачивает инвестор. Поскольку ЛДВ не применяется, то инвестору и через 3 года при реализации ETF на REIT (тот же VNQ) придется заплатить либо 30%, если не подписывать форму W-8BEN, либо 13%, если подписать (по схеме 10% + 3%).

То есть, если вы покупаете, например, Realty Income напрямую, то платите налог только один раз. Если в составе ETF — то уже дважды. Возможно, у каких-то ETF на REIT есть и налоговые послабления — я этот вопрос специально не изучал. Но это противоречит самой идее риитов — их создавали как «дойных коров» для правительства, поэтому вряд ли налоговая США упустит свои доходы =)

Хорошая статья. Давно хотела с этими REITами разобраться. Теперь в целом есть понимание, что это такое. Спасибо, Михаил!

Огромное спасибо! Просто, полезно и много информации!

Михаил, а Вы насколько уверены и есть ли доказательства того, что в ETF на REIT двойное налогобложение возникает (30%+13%)? Почему амер. ETF на амер. дивидентные и любые другие акции имеют налоговую льготу в 0%, а ETF на REIT ее не имеет? Это вызывает удивление, хотя мне пока не удалось найти доказательств ни одного из этих вариантов.

Вы — единственный в рунете, кто однозначно утверждает, что налогообложение в этом случае получается двойным.

Артем, REIT — это особая форма налогообложения (и при этом не каждый фонд недвижимости является REITом). Его главная особенность: REIT платит налог до того, как переведет деньги инвесторам или брокерам, и льготного налогообложения в этом случае не возникает. Да, обыкновенные акции США внутри американских ETF имеют налоговые льготы (точно также, как российские акции внутри российских БПИФов и ПИФов имеют льготы). Но REITы не подпадают под это. Доказательство: https://www.etf.com/REET#tradability, пункт «REET Tax Exposures» строка Tax on Distributions — Ordinary income, т.е. обычное распределение, без льгот. У фондов со льготами в этой строке находится Qualified dividends,

Второе доказательство: скрин в тексте статьи, показывающий расхождение между динамикой цен на недвижимости и ETF на REIT. Третье доказательство: в налоговой форме K-1 четко расписаны все налоговые льготы, и REITов среди них нет. Ну, и в отчетности некоторые рииты это указывают тоже.

Кроме того, если ETF американский, а акции внутри него российские, то они под льготное налогообложении не подпадают. Точно так же, как у российских фондов внутри находятся американские акции, которые тоже не обладают льготным налогообложением. Если вы, к примеру, купите ERUS, то подпадете под двойное налогообложение: фонд заплатит налог с дивидендов российских акций, а вы заплатите и налог с прироста курсовой стоимости акции, и налог с дивидендов самого фонда, которые вам будут ретранслированы.

Михаил, спасибо за обстоятельный ответ. Интересная дискуссия получается. Хочу прокомментировать Ваши ответы:

1. на сайте etf.com пункт “REET Tax Exposures” строка Tax on Distributions – Ordinary income или Qualified dividends — это про распределение дивов самого ETF, то есть как его дивы будут отражены в налоговом отчете для физика. Это важно для амеров с их пенсионными планами и льготами, но не имеет значения для РФ (у нас всегда 13% или 15% кому повезло). А вот про то, как облагаются налогом дивы от REIT внутри ETF найти не удалось

2. Скрин в тексте статьи, показывающий расхождение между динамикой цен на недвижимости и ETF на REIT, не доказывает, что это расхождение явилось следствием внутр. налога. Расхождение в этом случае должно равномерно увеличиваться со временем, а на представленном скрине оно до конца 2018 г. отсутствует полностью, затем в начале 2019 и в марте 2020 резко отрастает. Что там случилось — налоги сняли в начале кризиса? 🙂

3. Возможно в К-1 рейты включены в какую-то из льгот, о которой нам неизвестно.

4. В годовом отчете iShares по ETF на REITs ( https://www.ishares.com/us/library/stream-document?stream=reg&product=I-REET&shareClass=NA&documentId=990372%7E990368%7E1709212%7E925619%7E925632&iframeUrlOverride=%2Fus%2Fliterature%2Fannual-report%2Far-ishares-real-estate-etfs-04-30.pdf) для фонда REET указаны два типа дивов Qualified Dividend Income и Qualified Business Income на стр.55. Но как это связано с внутр. налогобложением непонятно. Можете, пож-та, показать, где в отчетности самих рейтов указано про наличие внутр. налогов?

Ну я не думаю, что прям дискуссия, просто пытаемся найти верный ответ =)

1. Спасибо, не знал. Я почему-то думал, что это касается распределения налогов внутри фонда.

2. Ну, на скрине у обоих графиков единая точка отчета, поэтому они идут сначала рука об руку, а потом есть расхождение. Конечно, тут не только налоги, но и комиссии, и ошибка слежения. Но большие налоги — одна из причин большого расхождения. Если сравнить два фонда с льготным налогообложением и без него, то их графики будут расходиться аналогично из одной точки.

3. Возможно.

4. К сожалению, сейчас с бухты-барахты вряд ли найду. На прошлой неделе просматривал отчет Realty Income, и у них довольно подробно расписана их налоговая политика, в том числе возможные потери инвесторов от потери компанией статуса риита (видимо, были такие предпосылки). И вот конкретно О расписывает схему перевода налогов с дивидендов в размере 30% до перечисления их акционерам.

В целом я исхожу из логики. Насколько я знаю, рииты получают различные налоговые льготы типа освобождения от налога на землю и корпоративного налога (поправьте меня, если я не прав). И если правительство еще даст им налоговые льготы на дивиденды, то что оно (правительство) в итоге от них получит? Изначально рииты создавали для более эффективного сбора налогов — иначе какой в них смысл?

Также в 2018 году был существенно изменен TCJA в области налогообложения риитами, возможно, у меня устаревшие данные.

Но в целом я считаю, что ETF на REITы это вообще не самая лучшая идея, даже без двойного налогообложения =) Налог на дивиденды риитов и так высок, дополнительная комиссия съедает прибыльность. В составе REET ТОП-10 риитов составляют 24% объема фонда — не проще их купить напрямую и владеть компаниями? Не такие уж они и дорогие. И далеко не все из риитов эффективные, я бы вообще только верхние позиции из REET взял в свой портфель )) Но это, конечно, вообще отдельный вопрос. Хотя я в целом не лезу в истории, в которых не до конца разбираюсь.

Хочу добавить коммент к фразе «Но в целом я считаю, что ETF на REITы это вообще не самая лучшая идея». Вот тут не согласен. Если у рейтов внутри ETF льготное налогобложение, то при получении дивов от ETF в РФ вы заплатите только 10%+3% (10%+5%) налогов как с любых других амер. дивов, а это уже прямой выигрыш на налогах по сравнению с 30%+13%.

Для европейских ETF с реинвестом дивов вообще можно было бы избежать налоговв процессе владения, но тут, полагаю, надеяться на льготное налогобложение амер. рейтов внутри европейских ETF бессмысленно.

Я имел в виду, что не самая лучшая идея без отсутствия льготного о налогообложения. Если есть льготы — конечно, да, ETF выгоднее. Я своим клиентам всегда советую именно российские фонды на российские акции, если они вдруг намерены инвестировать в российский рынок и держать акции больше 3 лет. Тут и льготы на дивиденды, и ЛДВ. Жаль, что с американскими фондами возможности получить ЛДВ нет. Остается надеяться, что рано или поздно зарубежные УК типа Vanguard и iShares всё-таки придут на нашу фонда.