Инвестпривет, друзья! Сегодня поговорим о том, как собрать дивидендный портфель из российских и американских акций в 2019 году. Благо, что дивидендный сезон пока еще не стартовал, и приобрести нужные акции до отсечки вполне возможно. Далее я укажу акции, которые принесут в этом году наибольший дивидендный доход.

Общая информация о дивидендах российских компаний

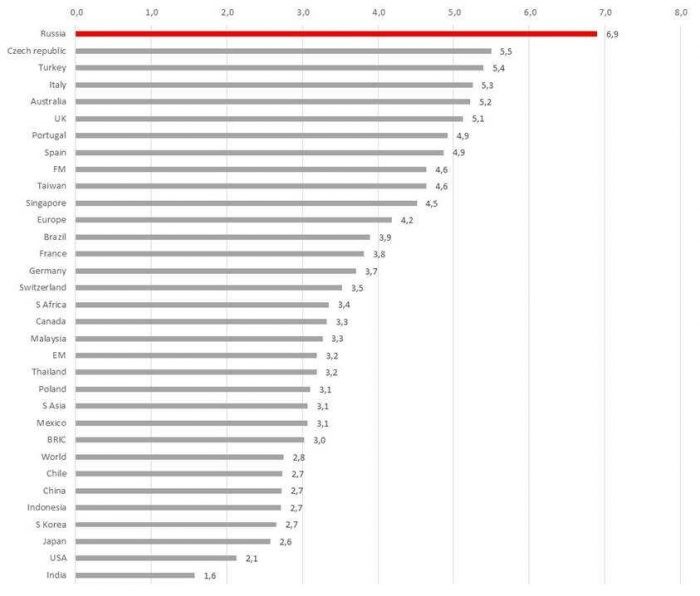

В 2019 году российские компании планируют направить на дивиденды рекордное количество средств – порядка 3 трлн рублей (или 45 млн долларов), причем из них 1 трлн рублей – это промежуточные дивиденды. На скрине — сравнение усредненной дивдоходности ценных бумаг России и прочих стран.

Порядка 60% дивидендных выплат придется на экспортеров, а именно компании нефтегазового и металлургического профиля. Так что немного «Газпрома» в дивидендный портфель в 2019 году включить крайне необходимо!

Основных факторов, повлиявших на столь щедрые дивиденды, множество:

- удорожание нефти, которое сделало прибыль в рублях соответствующих компаний выше обычной;

- общий рост выручки коммерческих предприятий (ведь ВВП страны в 2018 году выросло на целых 2%);

- валютная разница тоже сделала прибыль экспортеров хорошей;

- рост внешней торговли – сальдо выросло в 1,7 раза, профицит торгового баланса РФ составил 115 млрд долларов, это новый рекорд;

- госкомпании в соответствии с законодательством начали направлять на дивиденды до 50% от своей прибыли.

Ну и еще на рекордный размер дивидендов повлияло и то, что российский фондовый рынок из-за санкций нехило так упал. В результате акции оказались недооценены, и даже обычные дивидендные выплаты по отношению к цене акции в процентном отношении выросли.

Российские акции

Как именно будет выглядеть дивидендный портфель российских акций на 2019 год, зависит от ваших личных предпочтений. Я проанализировал дивидендные выплаты наиболее крупных по капитализации российских компаний, чьи акции торгуются на Московской бирже, и представил результат в сводной таблице. Какие именно акции отобрать именно вам – решайте сами, я не даю никаких рекомендаций, это просто анализ текущей ситуации.

Важное замечание: большинство компаний пока не утвердили ни дату выплаты, ни сумму дивидендов, поэтому данные и суммы прогнозные, если не указано иное.

| Акция | Текущая цена (на 13.03.2019) | Размер дивидендов | Текущая доходность | Дата закрытия реестра (прогноз) | DSI |

| Нижнекамск-нефтехим префы | 72,4 | 19,94 (точно) | 27,54% | 22.04.2019 | 0.71 |

| Нижнекамск-нефтехим обычка | 84,6 | 19,94 (точно) | 23,57% | 0.71 | |

| Сургутнефтегаз префы | 39,8 | 7,25 | 18,22% | 19.07.2019 | 0.79 |

| Башнефть префы | 1846,5 | 249,1 | 13,49% | 09.07.2019 | 0.57 |

| Башнефть обычка | 1959 | 249,1 | 12,72% | 09.07.2019 | 0.5 |

| Татнефть префы | 529 | 66,7 | 12,61% | n/a | 0.86 |

| Энел | 1,0195 | 0,126 | 12,36% | 22.06.2019 | 0.29 |

| ЛСР | 646 | 78 | 12,07% | 10.07.2019 | 0.71 |

| Алроса | 94,11 | 10,6 | 11,26% | n/a | 0.93 |

| Мечел префы | 96,7 | 10,8 | 11,17% | 18.07.2019 | 0.57 |

| Ленэнерго | 99,5 | 10,72 | 10,77% | 19.06.2019 | 0.5 |

| ФСК ЕЭС | 0,16768 | 0,0172 | 10,26% | 18.07.2019 | 0.5 |

| Детский мир | 90,5 | 9,2 | 10,17% | n/a | 0.07 |

| МТС | 258 | 26 | 10,08% | n/a | 0.79 |

| МРСК Волга | 0,09985 | 0,01 | 10,02% | 13.06.2019 | 0.57 |

| Норникель | 14380 | 1400 | 9,74% | n/a | 0.71 |

| Татнефть обычка | 732,5 | 66,7 | 9,11% | n/a | 0.86 |

| Московская биржа | 91,82 | 7,7 | 8,39% | 14.05.2019 (точно) | 0.64 |

| Ростелеком | 59,85 | 5 | 8,35% | n/a | 0.57 |

| Сбербанк префы | 179,95 | 15 | 8,34% | 26.06.2019 | 0.79 |

| Юнипро обычка | 2,682 | 0,222 | 8,28% | n/a | 0.38 |

| Аэрофлот обычка | 100,5 | 7,85 | 7,81% | 17.07.2019 | 0.64 |

| Мосэнерго обычка | 2,09 | 0,156 | 7,46% | 18.06.2019 | 0.86 |

| Сбербанк обычка | 206 | 15 | 7,28% | 26.06.2019 | 0.86 |

Бонус. Дополнительно в портфель дивидендных акций можно включить такие эмитенты:

Мостотрест – компания активно развивается и отличается высоким DSI – 0,79. В этом году планирует направить на дивиденды 4 млрд рублей – это 10,67 рублей на акцию. Цена акции сейчас – 90,8 рублей, доходность – 11,7%.

Россети – по итогам 2017 года компания не выплатила дивиденды, поэтому в 2019 году будет делать выплату сразу за 2 года. Кроме того, компанией принята новая дивидендная политика – теперь она будет направлять на дивиденды 50% от МФСО или РСБУ, смотря чего будет больше (вместо прежних 10%). Так что есть перспективы роста дивидендов в будущем. Текущая дивдоходность – 11,62%.

Диод – отличается стабильными выплатами в 4 копейки на одну акцию. Если курс акций опустится до 40 копеек (сейчас 43), то компания станет интересной для покупки.

ВТБ – банк стремится наращивать каждый год дивиденды, чтобы приблизиться к стандарту для госкорпораций – выплате 50% от прибыли по МФСО. В прошлом году было 37%. В этом, возможно, больше. Так что на перспективу акции выглядят привлекательными. Примерная дивдоходность – 8,5%.

АФК Система – в апреле 2017 года компания изменила дивидендную политику, теперь компания будет поддерживать дивидендную доходность акций минимум на 6% (ранее 4%) и платить их (дивиденды) 2 раза. Правда, за 3 квартал 2018 года дивиденды не были выплачены – средства ушли на выплаты по иску Роснефти и Башнефти. Но как только долги будут выплачены – доходность сразу пойдет в рост. В 2019 году текущая доходность по дивиденды АФК Системы составляет 8%.

Тинькофф – в этом году группа Олега Тинькова заработала рекордную прибыль. На этом фоне акции TCS Group подскочили аж на 8%. ГДР Тинькофф обращаются на Лондонской бирже, поэтому покупаются и продаются в долларах. Выплаты производятся раз в квартал, как делают западные компании. По итогам 1 квартала 2019 года (дата закрытия реестра – 20 марта) будет выплачено 0,32 доллара. При цене в 18,62 доллара это 1,57% доходности.

Если вы собираете включить в портфель дивидендных акций на 2019 год акции Нижнекамскнефтехима, то не забывайте, что рекордный размер дивидендов в этом году обеспечивается распределением прибыли за прошлые годы, когда компания ничего не платила своим акционерам. В следующем году такого аттракциона неслыханной щедрости вряд ли стоит ожидать. И инвесторы это понимают. Поэтому, скорее всего, после проведения дивидендной выплаты цены на акции упадут – как минимум, на размер дивидендов, а может, и ниже, вплоть до 40-45 рублей (стабильной цены последних нескольких месяцев). Подробнее — в моем ответе на вопрос подписчика.

Но это не точно.

Американские акции

Составляя дивидендный портфель на 2019 год, нельзя забывать о зарубежных эмитентах. У меня на блоге уже есть статья о дивидендных аристократах США. Это компании с высоким коэффициентом DSI, которые стабильно платят дивиденды и в принципе увеличивают объемы выплат. Можно подобрать что-то из них.

Конкретно посоветовать какие-то компании сложно, поскольку только в одном индексе S&P500 из 500 штук, а всего эмитентов на Нью-Йоркской бирже более 6000. Поэтому вам проще посмотреть, что включить в дивидендный портфель американских акций, на каких-то специализированных сервисах. Рекомендую дивидендный календарь на ru.investing.com/dividends-calendar – там всё расписано буквально по дням.

Но если хочется немного анализа, так вот он. Какие компании нравятся лично мне:

CenturyLink Inc – доходность 13,2%. Американский медиагигант (самый крупный провайдер кабельного телевидения в США) в прошлом 2018 году испытал ряд проблем. В частности, сократилась выручка, да еще и должен был погасить долги после покупки Level 3 Communications. В результате он принял решение снизить дивиденды со стандартных 2,16 доллара до 1 доллара. Котировки, естественно, обвалились. Но даже с такими дивидендами акции этой компании остаются одними из самых доходных.

L Brands Inc – 8,3%. Компания продает женское нижнее белье, косметику, одежду. Является обладателем таких брендов, как Victoria’s Secret, Pink, Bath and Body Works.

Kimco Reality Corp – 7,2%. Инвестиционный фонд (траст) недвижимости.

Iron Mountain Inc – 7,2%. Компания оказывает услуги по хранению, обработке и защите информации.

Ford Motor – 7,1%. Вопреки всем прогнозам и наступлению Telsa, детище легендарного Генри Форда растет и процветает, хотя несколько сократило производство в последние годы. В то же время компании постепенно модернизирует оборудование и активно скупает патенты, совершенствуя свои авто.

Invesco Ltd – 7,1%. Одна из самых крупнейших инвестиционных компаний мира. Представлена в 20 странах мира, но работает в основном в США. Здесь могла бы быть Berkshire Hathaway, но Баффетт не платит дивиденды :).

AT&T – 6,9%. Еще одна крупная телекоммуникационная компания США. После закрытия сделки по приобретению Time Warner у нее появились дальнейшие перспективы для расширения.

Seagate Technology PLC – 6,8%. Компания занимается производством жестких дисков. У вас в компьютере или ноутбуке, скорее всего, стоит продукт, сошедший с конвейеров Seagate. Бизнес уверенно растет, дивиденды – стабильные. Винчестеры нужны всегда.

Macerich Co – 6,7%. Инвестиционная компания, вкладывающая средств в приобретение коммерческой недвижимости – а именно торговых центров, бутиков и прочего, связанного с продажей.

PPL Corp – 5,9%. Один из самых крупных поставщиков электроэнергии в США, типа наших Россетей. Недавно вышла на рынок Британии.

General Motors – 4,4%. По сравнению с конкурентами в автомобилестроении – Ford и Tesla – GM имеет более низкие мультипликаторы, а следовательно – более убедительную базу для роста. Недавно компания вышла на мексиканский рынок, запустила новую линейку пикапов, а еще она очень активно выпускает электромобили. Как тебе такое, Илон Маск?

Exxon Mobil Corp – 3,79%. Крупнейшая энергетическая компания США. В последние годы Эксон идет по схеме диверсификации своего бизнеса. Теперь компания не только производит и продает топливо, но и разрабатывает природный газ и заправляет газовым топливом авто. А также приобретает компании, производящие альтернативные источники энергии.

PepsiCo – 3,41%. Сам я больше люблю напиток Coca-Cola, но по акциям отдаю предпочтение их конкуренту. Пепси наращивает объемы продаж год от года и, что приятно, размер дивидендов. У конкурента всё не так убедительно.

Не забывайте, что большинство американских компаний платят дивиденды поквартально или даже по итогам месяца. В обзоре указана доходность за год, но за квартал она, понятное дело, будет меньше.

Основные принципы составления дивидендного портфеля

Покупая дивидендные акции в 2019 году, не забывайте о важных моментах:

- дивиденды облагаются налогом – 13% для российских эмитентов и 35% для американских (если не подписана форма W-8BEN, тогда 10% уходит в Америку + 3% надо будет заплатить в РФ);

- производите диверсификацию – не стоит вкладывать средства в одну бумагу, один сектор, одну валюту, чем больше бумаг в портфеле, тем выше вероятность роста;

- не забывайте о ребалансировке – если какой-то актив подорожал, смело продавайте его, и докупайте то, что подешевело;

- учтите, что акции торгуются в режиме Т+2, т.е. расчет происходит сразу, а поставка акции – на второй день, поэтому покупать бумаги для получения дивидендов надо не в день отсечки, а раньше как минимум на 2 дня (а если там выходные – то еще раньше);

- сразу после выплаты дивидендов обычно следует гэп – падение цены на размер дивидендов, поэтому не получится купить акции, получить дивиденды и потом их быстренько продать – придется ждать восстановления цены.

В целом собрать дивидендный портфель акций на 2019 год вполне реально. Выбор есть. Это и российские эмитенты, которые в нынешнем году очень щедры, и традиционные американские дивидендные аристократы. Можно только на дивидендах заработать в этому году двухзначную доходность. Ну или минимум выше депозита. В качестве альтернативы можно выбрать облигации, которые дают доходность выше депозита. При значительно меньших рисках. Так что выбирайте, анализируйте, пишите в комментариях, что вы решили включить в свои портфели, что я упустил, что непонятного. Удачи, и да пребудут с вами деньги!