Инвестпривет, друзья! Разберемся дальше, как платить налог с дивидендов зарубежных акций – США, Кипра, Германии и прочих стран. В том числе – как правильно считать ставку и доплачивать разницу в 3% при подписании формы W8-BEN при покупке акций США. Это важно, потому что уклонение от уплаты налога с дивидендов является нарушением закона.

Налоговые ставки и СИДН

В стандартной ситуации инвестор должен заплатить налоги с дивидендов дважды: в стране, где «прописан» эмитент, и в своей стране. Например, если речь идет о США, то налог с дивидендов теоретически должен быть удержан дважды: 30% в США и 13% в России, целых 43% в сумме! Но это очень много и поэтому инвесторы не захотят так инвестировать.

Поэтому между странами существует соглашение об избежании двойного налогообложения (СИДН). В соответствии с ним иностранный эмитент (сама компания или же депозитарий) автоматически удерживает налог с дивидендов в пользу своей страны. Следовательно, если вы покупаете акции Coca-Cola, Apple или AT&T, то налог с дивидендов платите в США. Если вы купили акции BMW, то налог удержится в пользу Германии.

Россия заключила СИДН с почти 90 странами, в т.ч. с США, Германией, Кипром и другими популярными юрисдикциями. Но есть страны, между которыми СИДН не действует. Например, Нидерланды, где зарегистрированы X5 Retail Group, Яндекс и Лента. Яндекс и Лента дивиденды не платят, а вот X5 – да. Начиная с 2022 года СИДН между нашими странами ратифицировано, поэтому возникает двойное налогообложение. Но X5 в 2022 году решила дивиденды не платить и на будущее поменять юрисдикцию.

Что касается ставок, то при наличии СИДНа возможны два варианта:

- если ставка налога в другой стране больше ставки налога в РФ, т.е. 13%, то в бюджет РФ ничего доплачивать не нужно;

- если ставка налога в другой стране меньше ставки налога в РФ, т.е. 13%, то разницу между этими ставками нужно доплатить в бюджет РФ.

При этом декларацию подавать нужно в обоих случаях!

Рассмотрим на примерах. Стандартная ставка налога на дивиденды в США составляет 30%, поэтому доплачивать в бюджет РФ ничего не нужно. Но российский инвестор может снизить ставку по налогу до 10%, если подпишет форму W8-BEN (эта форма появилась в соответствии с еще одним соглашением между РФ и США, которое позволяет снизить ставку для нерезидентов США до минимального значения, – в целом она направлена на массовое привлечение инвесторов). В таком случае разницу между 10% и 13% – 3% – надо будет доплатить в РФ.

Еще важный момент: форма W8-BEN не действует на REIT и Limited Partnership (LP), зарегистрированных в США, и ставка по ним всегда будет равна 30/35% для REIT и 37% для LP в зависимости от конкретного типа компаний. В таких случаях ставка тоже выше 13% и ничего доплачивать в бюджет РФ не нужно.

В Германии ставка по налогу на дивиденды составляет 26,375%. Она больше 13%, следовательно, в РФ доплачивать ничего не нужно.

На Кипре ставка составляет 15% – доплачивать тоже ничего не нужно.

А вот в оффшорах, например, на о. Джерси или на о. Мэн, налоговая ставка равна 0%. Так, Полиметалл зарегистрирован на Джерси, следовательно, ставка по налогу на дивиденды составляет 0%. Значит, в России нужно заплатить все 13%.

Запоминать все эти ставки не надо, при заполнении налоговой декларации нужные данные подтянутся и будут рассчитаны сами. В том числе, если законодательство было изменено (например, до 2021 года Кипр был оффшором и ставка по налогу на дивиденды составляла 0%).

Как рассчитать налог 3%

Рассмотрим частный случай, когда вы покупаете американские акции, платящие дивиденды, и при этом подписали форму W8-BEN. Это вызывает много вопросов, особенно у начинающих инвесторов, но на самом деле всё просто.

Нам нужно несколько данных:

- дата выплаты дивидендов и дата уплаты налога (обычно они совпадают);

- сумма, удержанная налоговым агентом;

- сумма, перечисленная клиенту;

- курс валюты на дату выплаты дивидендов.

К примеру, 20 августа я получил в виде дивидендов 1,3 доллара от компании AbbVie, зарегистрированной в США. У меня подписана форма W8-BEN, поэтому я плачу налог всего 10%, т.е. 13 центов (0,13 доллара). Курс доллара на 20 августа составлял 74,15 рубля (берутся данные курса, установленного Центробанком).

Итак, сначала считаем мой доход в рублях: 1,3 * 74,15 = 96,365. Теперь считаем уплаченный налог в рублях: 0,13 * 74,15 = 9,64 (округляем до 10, т.к. налоговая округляет все расчеты до целых рублей). Теперь считаем, сколько теоретически налога я должен заплатить в РФ в рублях: 13% * 96,365 = 12,52 (округляем до 13). Теперь минусуем из «полного» налога уплаченный налог: 13 – 10 = 3 рубля. Это и будет сумма, подлежащая уплате.

Как заполнить декларацию при уплате налога на дивиденды с иностранных акций

Разберемся по шагам. Покажу понятную инструкцию, как заплатить налог на дивиденды и задекларировать выплаты, с картинками и пояснениями частных случаев.

1. Заказ отчета у брокера

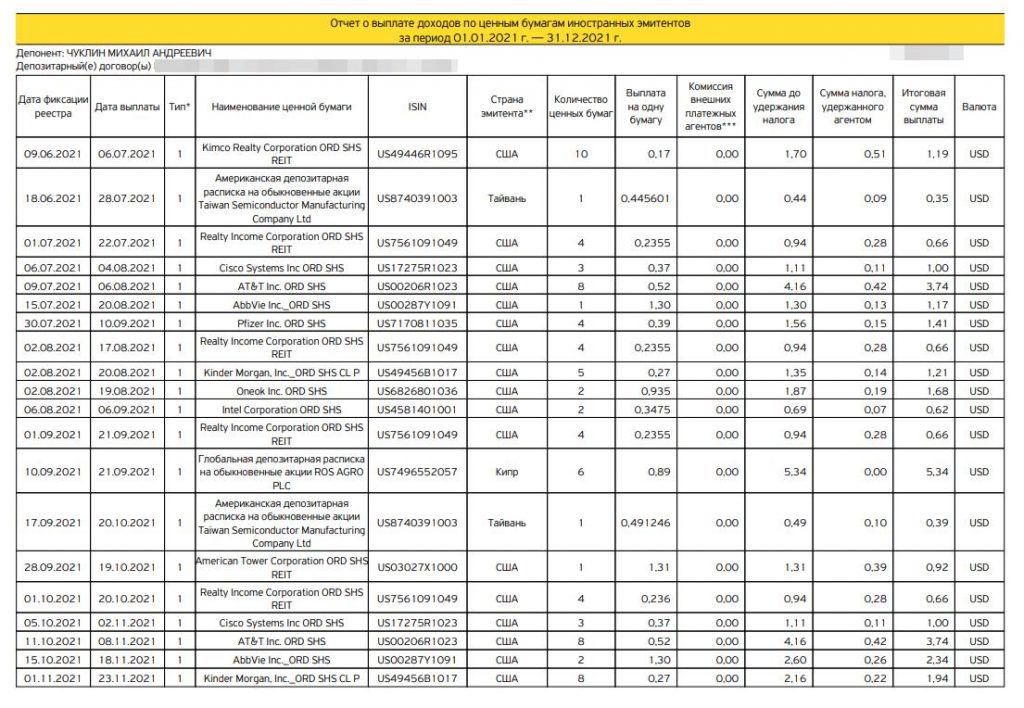

Вам нужно скачать у брокера отчет о выплате доходов по ценным бумагам иностранных эмитентов за прошедший год. Он может называться по-разному и выглядеть по-разному. Главное, что в нем должны быть указаны следующие данные:

- название эмитента, перечислившего дивиденды, и его ISIN;

- дата выплаты дивидендов;

- страна эмитента;

- количество ценных бумаг в вашей собственности;

- сумма дивиденда;

- сумма, удержанная налоговым агентом;

- сумма, перечисленная клиенту.

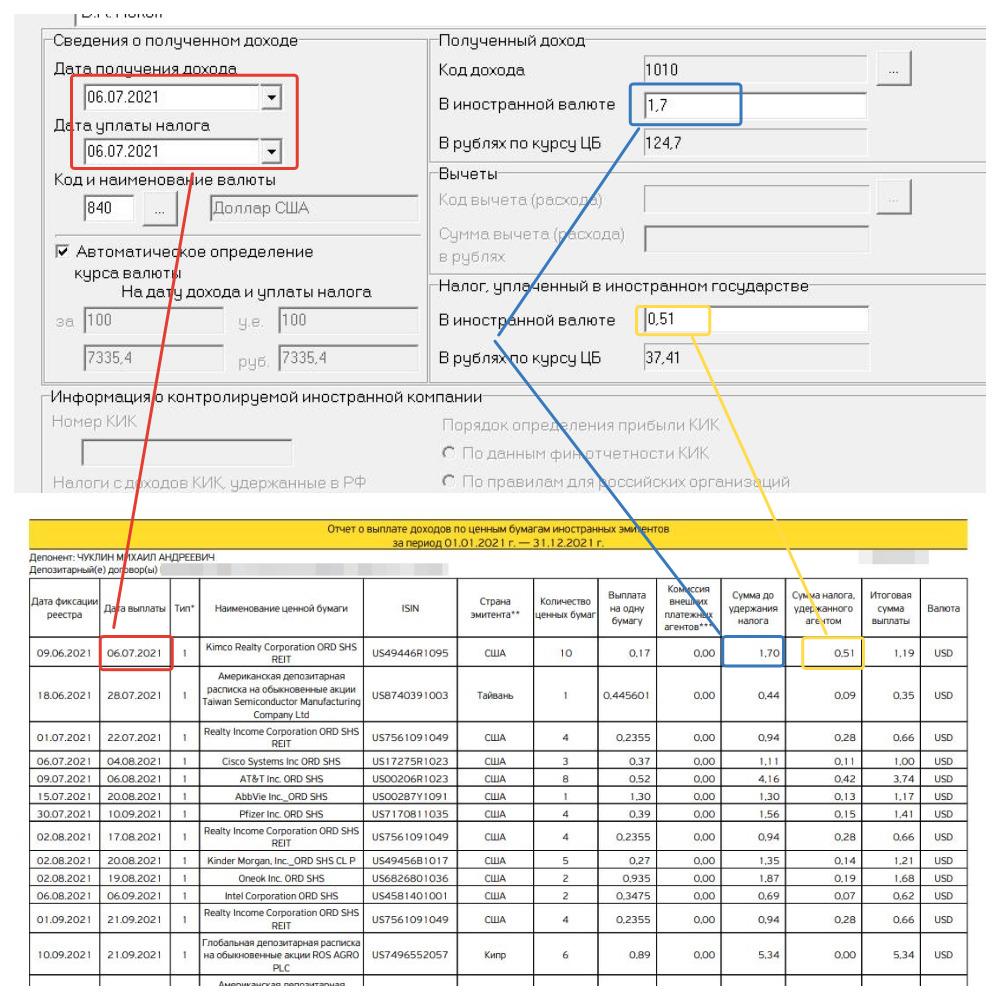

Вот так выглядит этот отчет у брокера Тинькофф.

Я специально взял кусочек отчета, где показаны эмитенты из разных стран: США, Кипр, Тайвань, а также эмитенты с разными налоговыми ставками на дивиденды.

Запросить такой отчет можно через техподдержку или скачать в настройках личного кабинета. Обычно он появляется в конце февраля-начале марта.

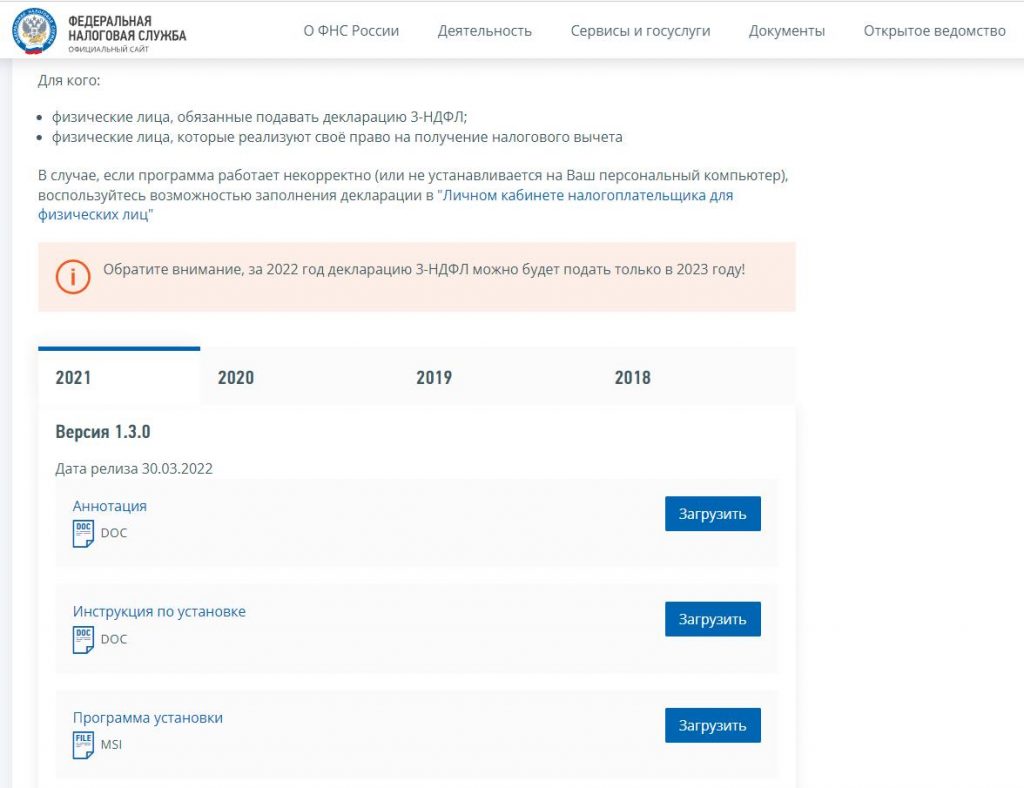

2. Установка программы «Декларация»

Вам нужно зайти на сайт ФНС и скачать программу «Декларация» за подаваемый год (если подаете в 2022 году – нужна «Декларация 2021»).

Кроме того, можно заполнить декларацию онлайн, но я не рекомендую это делать по двум причинам:

- каждый раз придется заполнять целую кучу граф (через программу «Декларация» можно просто копировать графы на полуавтомате);

- в онлайн-версии нет сохранения, и если произойдет какой-нибудь сбой или обрыв связи – придется всё заполнять снова.

Конечно, если у вас 2-3 дивидендные выплаты, то можно всё заполнить онлайн и не переживать. А вот если выплат десятки или сотни, как у меня, то лучше использовать специальный софт.

Как скачать и установить программу, объяснять не буду – там всё стандартно.

Если решите заполнять онлайн – там всё точно также, как описано ниже, только графы могут называться по-другому и интерфейс будет другой. А алгоритм и логика заполнения – такая же.

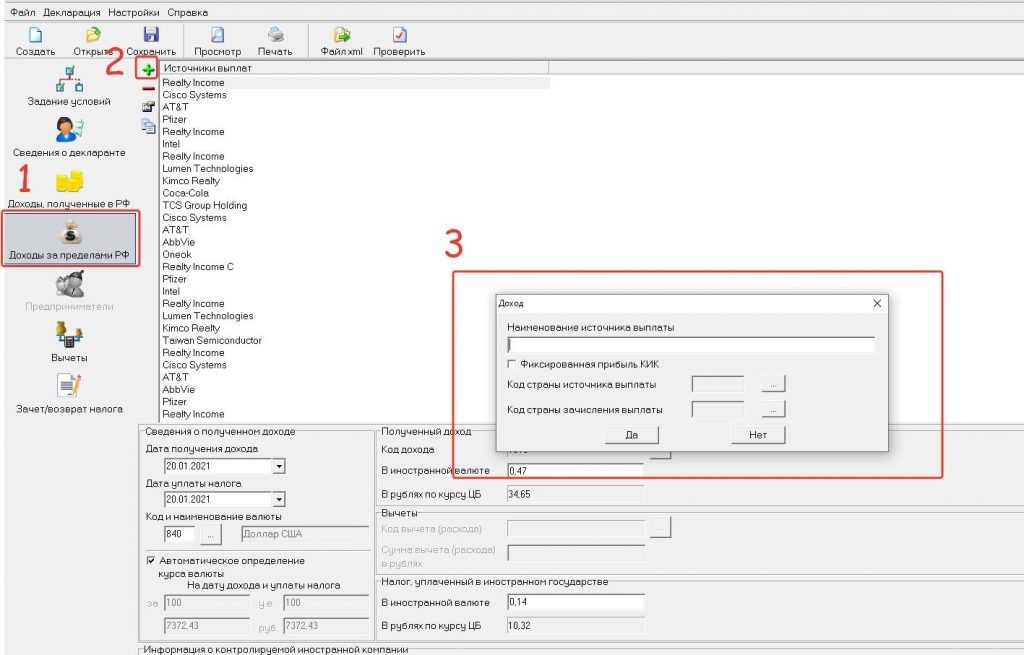

3. Внесение сведений об эмитенте

Заполняете поля во вкладках «Задания условий», «Сведения о декларанте» и прочих. Для того, чтобы задекларировать дивиденды США, нужно перейти на вкладку «Доходы за пределы США» и нажать зеленый плюсик.

В появившемся окошке заполняете следующие поля:

- источник выплат – «Дивиденды от такой-то компании» или просто «Название компании»;

- код страны источника прибыли – смотрите, в какой стране зарегистрирован эмитент и указываете его (например, код США – 840, Тайвань – 764, Кипр – 196, Россия – 643);

- код страны зачисления прибыли – Россия 643.

Вот как это выглядит, к примеру, для Realty Income.

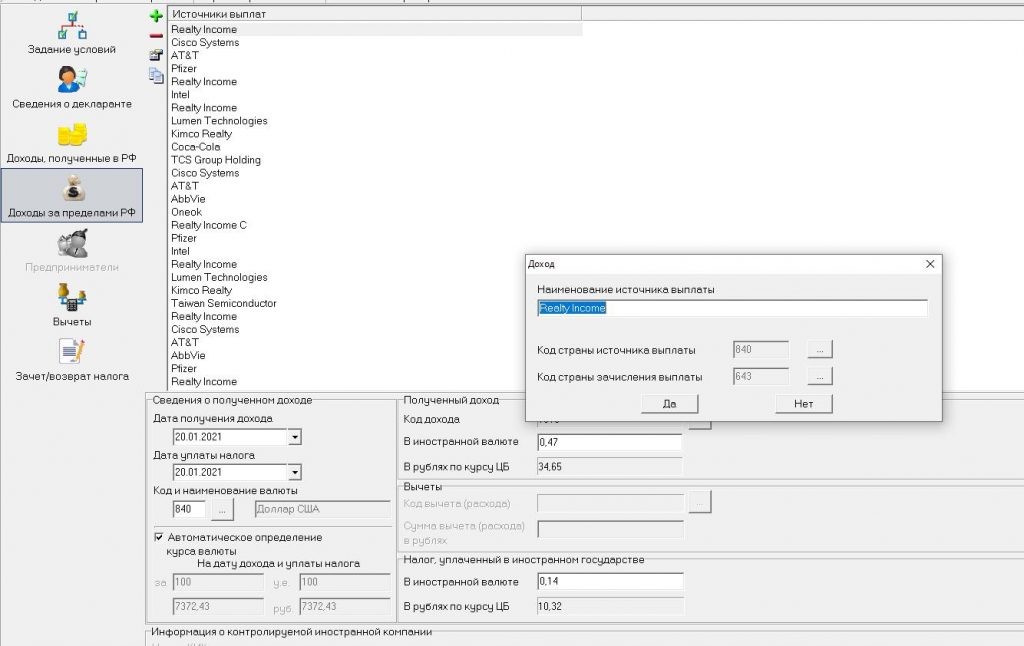

4. Внесение сведений для расчета налога с дивидендов

После в нижней части экрана появится окошко, в которое нужно будет перенести данные из отчета, который вы ранее добыли у брокера:

- дата получения дохода – дата фактического получения дивиденда (т.е. дата выплаты);

- дата уплаты налога – указываете такую же дату;

- код и наименование валюты – выбираете из выпадающего списка (например, 840 доллар, 978 евро);

- ставите галку «Автоматическое определение курса валюты» (о, как эта функция, введенная буквально пару лет назад, значительно облегчила жизнь инвесторам!);

- выбираете код дохода 1010 («Дивиденды»);

- в графе «Полученный доход в иностранной валюте» указываете полную сумму дохода, до удержания налога;

- в графе «Налог, уплаченный в иностранном государстве», вводите сумму, удержанную налоговым агентом в другом государстве.

Всё, больше ничего вводить не нужно. Программа автоматически рассчитает размер удержанного налога с дивидендов и выставит к оплате счет, если налог составил меньше 13% (то есть укажет разницу). Если налог будет больше 13%, то программа ничего к счету выставлять не будет.

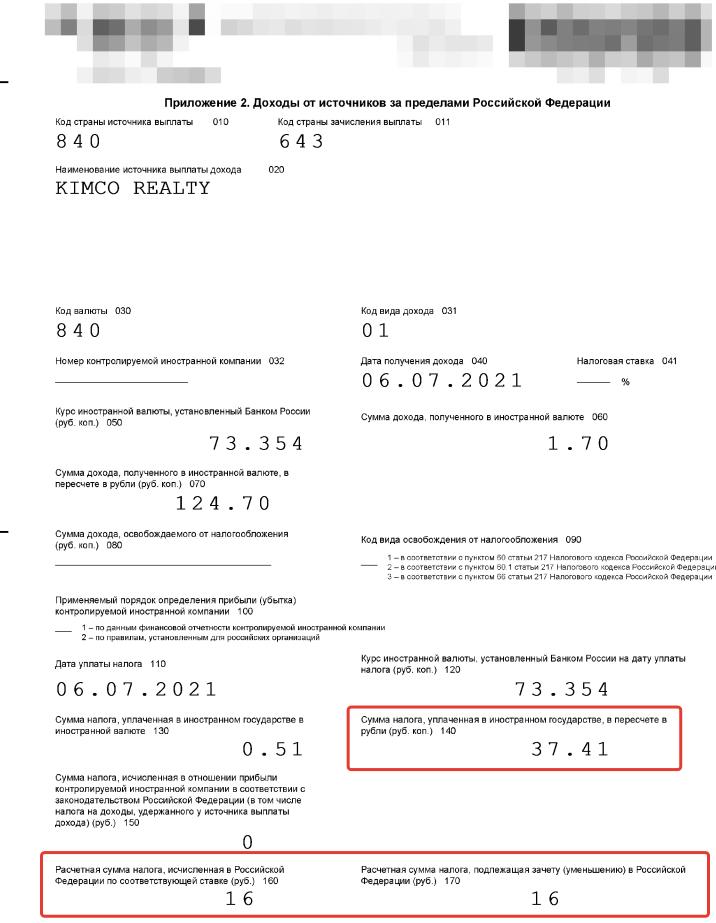

Вот как выглядит эта страница декларации в «боевом» виде.

Как видите, налог в США составил 37,41 рубль (30% налог с дивидендов для REIT даже при подписанной форме W8-BEN), а в России нужно заплатить 16 рублей (13% налог). Но 37,41 больше 16, поэтому налогооблагаемой базы не возникает.

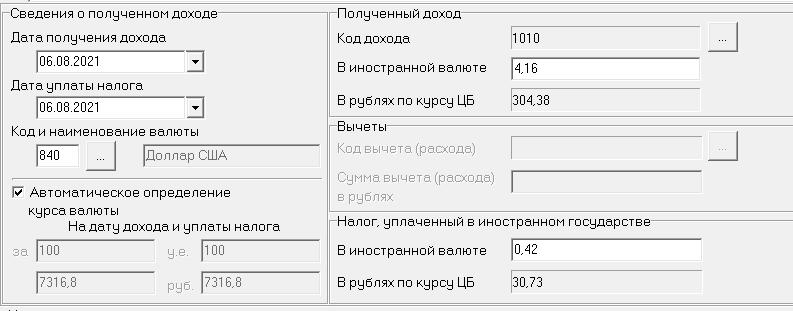

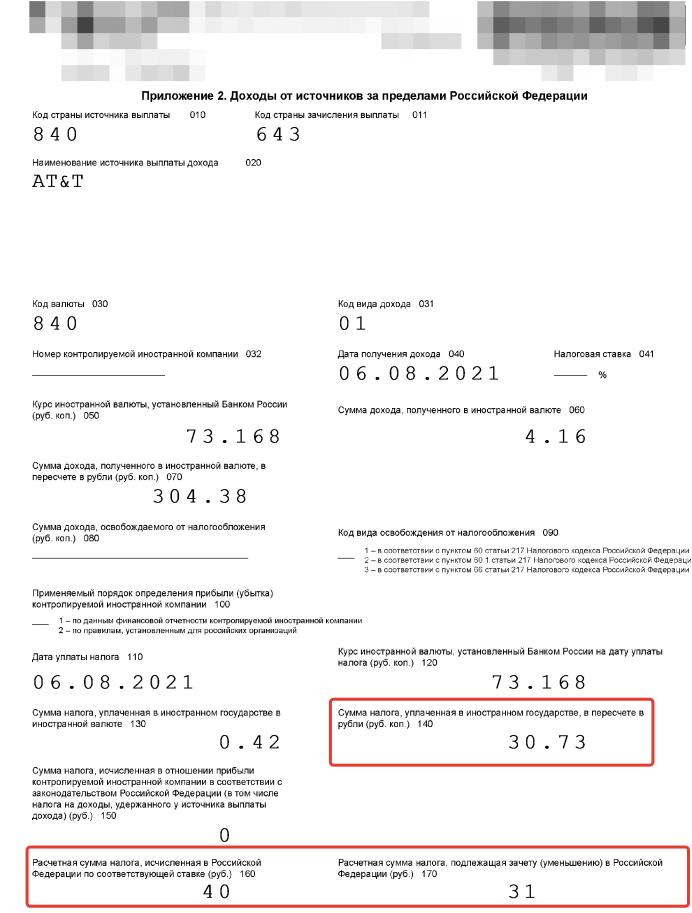

А вот другой пример – дивиденды с акций AT&T при подписанной форме W8-BEN.

Обратите внимание, что сумма налога в США составила 30,73 (31 рубль округленно), это 10% от общих дивидендов. Но в России нужно доплатить 3% – это 9 рублей. Программа сама посчитала, что налог 13% составляет 40 рублей, а уплачено – 31. 9 рублей будет выставлено к оплате.

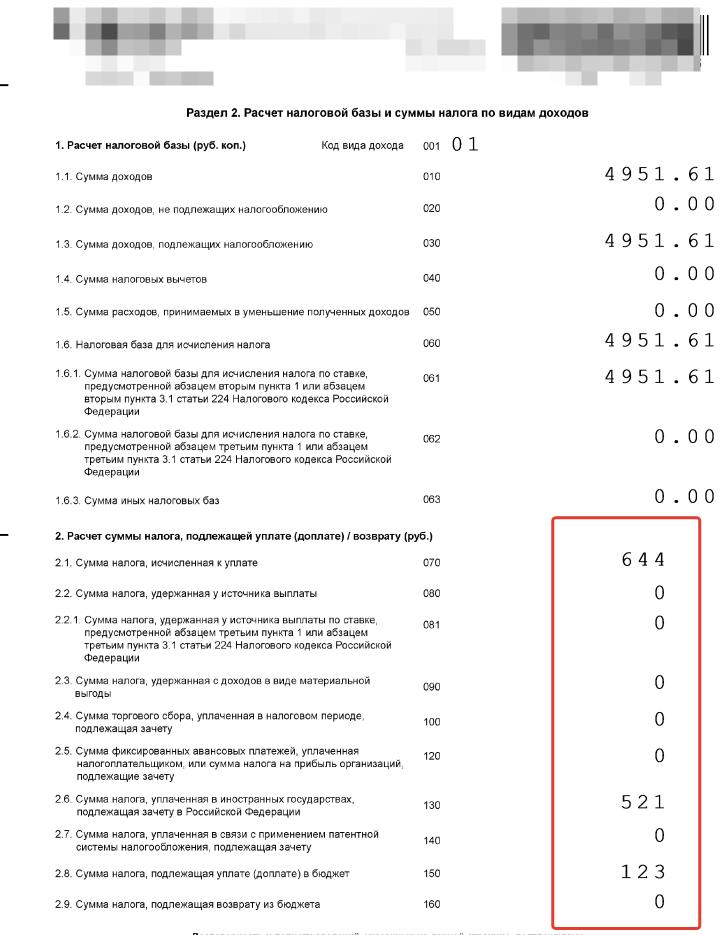

Вот так выглядела итоговая страница моей декларации. Всего я получил дивидендами 4951 рубль. Сумма налога к уплате (13% от этого) составила 644 рубля. Но в США, Тайване и на Кипре я уже заплатил 521 рубль. Значит, нужно доплатить только 123 рубля.

Вот и всё =)

Для российских компаний, зарегистрированных за рубежом (Полиметалл, Qiwi, Русагро, Тинькоф и прочие) алгоритм точно такой же. Только вместо США указываете Кипр или другую страну (Нидерланды, например, для X5 Retail Group).

Как и куда подавать декларацию

Теперь декларацию нужно отправить в ФНС. Можно скачать файл XML и отправить декларацию онлайн через сайт nalog.ru, можно распечатать и отнести бумажную версию. Это уже на ваше усмотрение.

Еще раз: декларацию нужно подавать даже нулевую (то есть, даже если не нужно платить никакого налога, например, если вы не подписывали форму W8-BEN и платили налог с дивидендов США по ставке 30% или покупали только акции российских компаний, зарегистрированных на Кипре).

Срок подачи декларации – до 30 апреля. Сам налог нужно уплатить до 15 июля. Вы можете внести оплату сразу после подачи декларации в режиме онлайн или сформировать квитанцию и оплатить потом через кассу, интернет-банк или мобильное приложение.

Надеюсь, что моя инструкция по заполнению декларации при уплате налога с дивидендов иностранных компаний оказалась полезной. В комментариях вы можете задавать вопросы, отвечу на них по мере возможности. Удачи, и да пребудут с вами деньги!

Михаил, спасибо за подробную инструкцию! А подскажите, если кроме декларации от иностранных эмитентов нужно подать еще на вычет по ИИС (тип А), это надо делать в отдельной декларации или их как-то совмещать ?

Это всё подается в рамках одной декларации. Если вы уже подали декларацию, то нужно подать уточненку.