Инвестпривет, друзья! Для того, чтобы совершать грамотные инвестиции, необходимо понимать, на какую реальную доходность вы можете рассчитывать. Так вы сможете понять, будет ли выгоден предлагаемый вам финансовый инструмент, каковы его риски, какую долю выделить ему в своем портфеле и т.д. Иначе может получиться так, что все деньги будут вложены в «сверхдоходный» инструмент, который в итоге окажется не таким доходным, либо у него будут высокие риски, о которых вам никто не говорил, либо за ним вообще будут стоять мошенники.

Границы безрисковой доходности

Безрисковой доходностью можно считать ту границу доходности, которая фактически гарантирована экономикой. Отталкивая от этого значения, уже можно рассчитать низкодоходные и поэтому невыгодные для инвестора инструменты, среднедоходные и высокодоходные, которые несут повышенные риски.

Для каждого рынка (а далее я буду в основном рассматривать российский, европейский и американский рынок) значение безрисковой доходности свое. Обычно за этот «нулевой» уровень принимается доходность государственных облигаций. Почему? Потому что доход по ним гарантирован самим государством, поэтому они могут считаться наиболее надежными в данной конкретной экономики.

Доходность государственных облигаций (ОФЗ – в России, казначейские облигации / трежерис – в США, гособлигации – в Европе) зависит от ключевой ставки регулятора, в роли которой выступает Центральный банк.

Ключевая ставка – это ставка, под которую центральные банки кредитуют коммерческие, а те, в свою очередь, физических и юридических лиц. Следовательно, от ключевой ставки зависят ставки по вкладам и кредитам. Ставка по вкладам всегда ниже ключевой, а по кредитам – выше. Маржа между этими двумя видами ставок – одно из средств получения дохода для банковской организации.

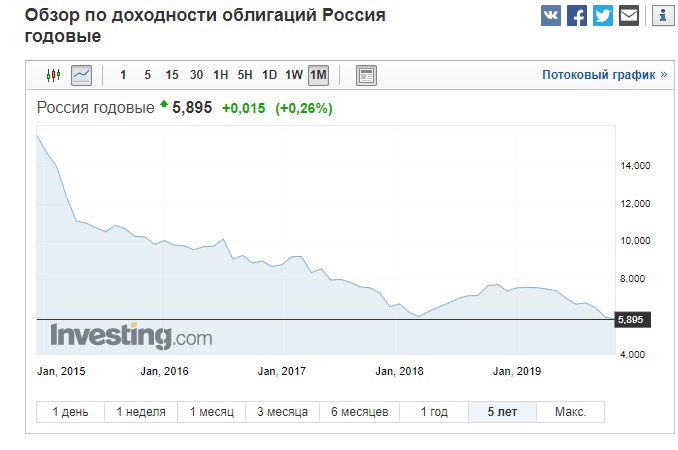

Например, в России ключевая ставка равна 6,5%, а доходность 1-летних ОФЗ – 5,895%. Следовательно, безрисковой в России можно считать ставку в диапазоне 6-6,5%.

В США ставка ФРС (аналог нашей ключевой ставки) составляет 1,75%. Доходность 1-летних казначейских облигаций США составляет 1,599%. Всё, что выше этого значение в 2 раза (т.е. выше 3,2%) считается высокорисковой инвестицией.

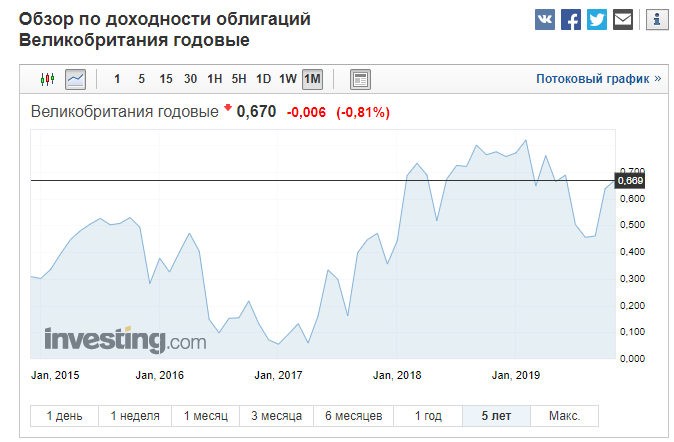

С Европой сложнее. Сначала рассмотрим Британию. Процентная ставка банка Англии составляет 0,75%, очень близко к нулю. Доходность годовых облигаций Великобритании – 0,67%. Это в британских фунтах стерлингов.

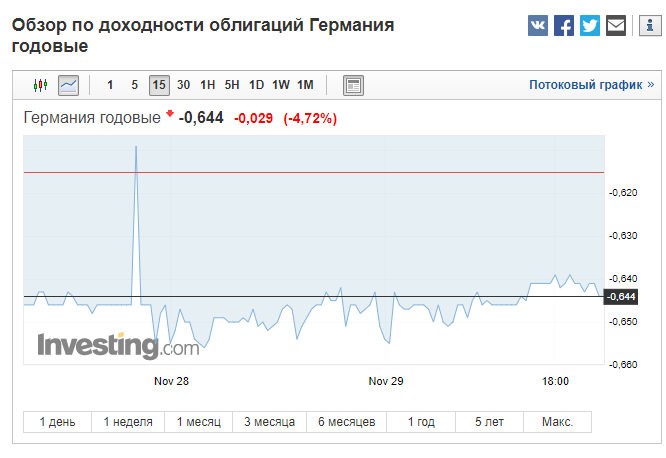

А теперь доходность европейских государственных облигаций (не путать с еврооблигациями), эмитированных в евро. Процентная ставка Европейского центрального банка равна 0 (нулю). В результате доходность многих гособлигаций уходит в красную зону – ниже нуля. Следовательно, безрисковая доходность в зоне евро находится ниже нуля.

Например, в Германии 1-летние гособлигации дают доходность –0,644%.

В других странах Евросоюза тоже всё грустно. Допустим, в Австрии по 1-летним облигациям доходность равна –0,611%, в Бельгии –0,634%, Ирландии –0,460%, Испании –0,582%, Италии –0,172%, Португалии –0,516%, Франции –0,573%, Швейцарии –0,690% и т.д.

Если вы положите деньги в европейский банк в евро, то получите отрицательную доходность по вкладу. Если проинвестируете в гособлигации – то тоже. Даже корпоративные облигации не радуют – по ним можно получить максимум 1-1,5% годовых. Ведь бизнесу проще занять под отрицательную или нулевую ставку в банке (есть и такие) или же под условные 0,05% в год, чем выпускать дорогостоящие облигации. Подумайте сами: вы бы сами стали бы занимать под 20% в рублях, если в банке можете взять 10% или даже 5%? Вот там аналогичная ситуация.

Вообще, вариантов инвестировать в евро не очень много — но они есть. Можно напрямую, можно с помощью БПИФа на акции европейских компаний. Или ETF.

Итак, граница безрисковой доходности на рынке определяется значением двух основных факторов: ключевой ставки местного центрального банка и доходности государственных облигации (т.е. госдолга). Также можно за эту границу взять значение депозитов в банке – но их доходность, как правило, еще ниже доходности гособлигаций.

Понятно, что если безрисковая доходность снижается, как у нас в России, то инвесторы ищут варианты, как переложиться в более доходные активы, например, акции и корпоративные облигации. Но те же акции несут в себе гораздо больше рисков, не говоря уже о более сложных продуктах, таких как деривативы или структурные облигации, в которые новичкам вообще лезть не стоит.

Корпоративные облигации бывают самого разного качества. Одно дело – облигации Сбербанка и другое – какого-нибудь Газмяскомбината из Урюпинска. Но в первом случае доходность будет на уровне 6-7%, что чуть выше безрисковой ставки, а в другом – 20-25%, что выше значение «безрисковости» в 4,5-5 раз. Это плата за риск, ведь Газмяскомбинат вполне может допустить дефолт или вовсе обанкротится. Вероятность того или иного в случае со Сбербанком крайне мала.

На фондовом рынке адекватной считается доходность, которая в 2-3 раза превышает значение безрисковой ставки. Если в России безрисковая ставка 6%, то адекватной можно считать доходность на уровне 12-18%. Всё, что выше – несет какие-то дополнительные риски. В США, соответственно, это 3-4,5% годовых. В Британии – 2-3%.

В Еврозоне сложнее – там ставки отрицательные. Но, как я уже писал, по корпоративным облигациям можно заработать порядка 1-2%, это и будет адекватная доходность на европейском фондовом рынке.

Доходность и инфляция

Еще один критерий для определения границы безрисковой доходности – это инфляция. Ведь цель любого инвестора – не просто получить хоть какую-то доходность, а заработать больше инфляции, т.е. преумножить свои сбережения.

Поэтому можно считать, что всё, что дает доход на уровне инфляции или немного выше-ниже нее, является безрисковым вложением. Всё, что выше инфляции в 2-3 раза, – уже высокорисковые инвестиции.

Если инфляция растет, то центробанки стран повышают ключевую ставку – кредиты становятся дороже и рост экономики замедляется, а вместе с ним – и рост инфляции. Следовательно, повышается и граница безрисковой доходности.

В 2014 году в России так и было. Чтобы спасти рубль от девальвации и замедлить инфляцию, Центральный банк повысил ставку до 17% – следом подпрыгнула доходность 1-летних ОФЗ, которая составила 14-15%, а также доходность депозитов – иногда можно было найти значение аж в 20% годовых.

Если инфляция замедляется, то Центробанк снижает ставку и вместе с ней снижается граница безрисковой доходности. В развитых странах, где экономике просто физически расти некуда, так и происходит. Инфляция в тех же США близка к нулю, и значение ставки ФРС тоже.

В Европе так вообще бушует дефляция, т.е. цены снижаются. В попытках разогнать экономику и преобразовать дефляцию в инфляцию, ЕЦБ принимает решение о снижении ставки – вполне возможно, что мы вскоре увидим ее отрицательное значение. В экономике подобных прецедентов пока не было – и экономисты просто не знают, что делать с дефляцией.

Доходность акций: можно ли обогнать индекс

Инвесторы в эпоху падения ставок обычно перекладываются из облигаций и депозитов в акции или корпоративные облигации. Тут и начинается увлекательная игра под названием «обгони индекс и покажи, какой ты крутой инвестор». Но можно ли обогнать индекс на долгосрочной дистанции?

Если говорить коротко, то нет. Причин несколько:

- трейдинг – это игра с отрицательным математическим ожиданием за счет комиссий и налогов;

- индексы более устойчивы к кризисам за счет своей грамотной диверсификации;

- в индекс включаются наиболее ликвидные, устойчивые и перспективные акции, которые в целом растут вместе с рынком (и трейдеры в любом случае будут торговать на них).

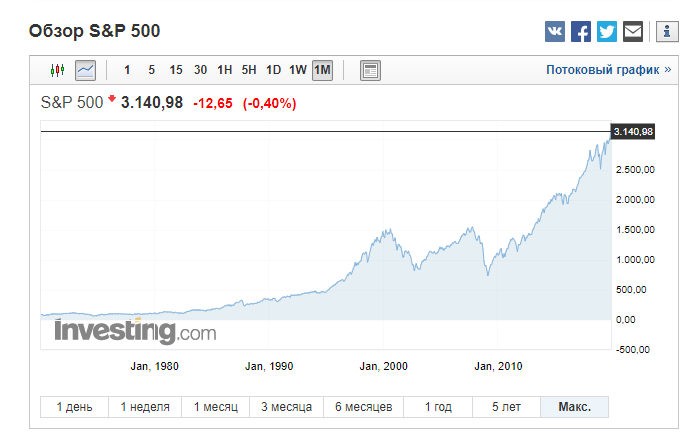

Но в целом можно сравнивать свои успехи в инвестировании с индексом. Например, историческая среднегодовая доходность индекса S&P500 за последние 50 лет составляет порядка 9,7% – т.е. примерно на столько растут американские акции в год. С учетом кризисов и реинвеста дивидендов.

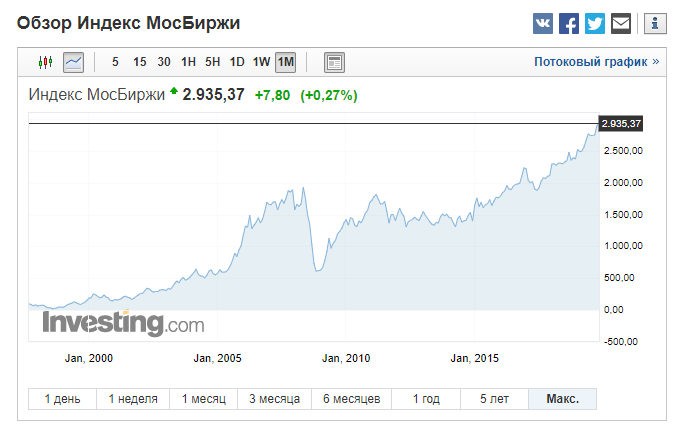

Доходность индекса ММВБ (Мосбиржи) составляет примерно 16% в год. Это данные с учетом кризисов, когда доходность была отрицательной, и при учете реинвестирования дивидендов, т.е. с учетом сложного процента.

Следовательно, при инвестировании в американские акции справедливо ожидать доходность на уровне 9-10%, а в российские – 16%. На европейском рынке средняя доходность рынка акций 8-12% в зависимости от страны, т.е. примерно на уровне чуть выше американского.

Но это – индексы широкого рынка. Более узкие индексы, например, Dow 30, учитывающий котировки 30 промышленных гигантов США, или Euro Stoxx 50, включающий в себя 50 самых крупных компаний Европы, могут показывать как большее значение, так и низкое.

Однако доходность хеджевых и взаимных фондов, а также отдельных инвесторов, всё же принято сравнивать с индексом широкого рынка. Если же фонд является узкоспециализированным, то его бенчмарком является соответствующий индекс, и тут его доходность следует сравнивать не с широким рынком, а его частью.

Таким образом, понимание того, сколько реально заработать на фондовом рынке, убережет вас от мошенников, которые обещают доходность на уровне 25-50% годовых в рублях или 20% в валюте.

Но некоторые исключительные личности могут опередить эти показатели.

Сколько зарабатывают гуру инвестиций

Речь идет о настоящих гуру в мире инвестиций – опытных игроках на фондовом рынке, которые своими действиями заслужили респект и уважуху со стороны прочих участников. В первую очередь – об Уоррене Баффетте, который на сегодняшний день занимает 3-ю строчку в Forbes и является первым долларовым миллиардером, сделавшим свое состояние исключительно на инвестициях (а не промышленником, как, например, Билл Гейтс или Илон Маск).

Баффетт неоднократно признавался лучшим инвестором XX века, и это неспроста. Среднегодовая доходность его компании Berkshire Hathaway составляет 20,5% годовых. В долларах, ребята. Это лучший показатель за всю историю человечества. Он опережает индекс S&P500 в 2 раза.

Нужно понимать, что Баффетт не сам проводит все сделки – в его фонде работают лучшие аналитики и трейдеры, он получает инсайдерскую информацию со всего мира, имеет возможность скупать компании с небольшой капитализацией и перепродавать их после «прокачки». Все эти возможности недоступны не только частным инвесторам, но и большинству управляющих крупных хедж-фондов. А вы хотите сами, из дома, обогнать индекс? Так не бывает 🙂

Впрочем, получить такую же доходность, как Баффетт, можно. Например, купить те же акции, в которые он вкладывает. Или просто акции его фонда.

Управляющие других крупных инвестиционных фондов, например, DE Shaw, Two Sigma, Millennium Partners, Renaissance Technologies или Quantum Fund, стабильно зарабатывают выше индекса S&P500, показывая результат на уровне 12-15% годовых. Но это – титанический труд сотен людей, которые имеют доступ к информации, огромному капиталу, реализуют сложные торговые системы и при этом пользуются налоговыми привилегиями.

Бывает ли доходность выше 20% годовых

Частично я уже ответил на этот вопрос. Но давайте расставим все точки на ё.

РАЗОВАЯ доходность выше 20% годовых и в рублях, и в долларах вполне возможна. Но, откровенно говоря, это просто лотерея. Ведь в лотереи же кто-то выигрывает, и срывает джек-пот. Но сколько раз до этого он покупал лотерейный билет?

Вот, например, ПИФ Сбербанка «Биотехнологии». В рейтинге доходности ПИФов за 2019 год он показал доходность на уровне 6,94% годовых, что дало ему 4-е место. Однако, если посмотреть на график доходности ПИФа за 5 лет, то видно, что картина не столь приглядная.

Инвесторы просто забывают главное правило, что доходность в прошлом не гарантирует такой же доходности в будущем. Управляющие компании и отдельные инвесторы показывают хорошую доходность за последние 2-3 года, тактично умалчивая, что до этого получали сплошные убытки или что рост их актива был обеспечен просто ростом рынка, а не их мастерством.

Яркий пример – биткоин. В 2017 году он рос, и все только о нем и говорили. Сейчас же биткоин считается чуть ли не ругательным словом. И где все те чудо-крипто-инвесторы, призывавшие продавать квартиры и вкладываться в биткоин?

СТАБИЛЬНО доходность выше 20% годовых получать выходит только у Уоррена Баффетта. И то у него бывают ошибки – вспомните падение Kraft Heinz и его неверие в Apple и Microsoft (Баффетт в итоге купил акции этих компаний, но уже после их стремительного роста).

Никакой другой фонд и тем более частный инвестор к таким цифрам приблизиться даже не может.

Дополнительно доходность снижает диверсификация. Ведь все знают, что диверсификация снижает риски, а инвестировать только в один инструмент – значит, неоправданно рисковать. Но вместе со снижением риска диверсификация влечет снижение общей доходности.

Тут дело в простой математике. Вот у вас есть два актива, купленные в равной пропорции. Один за год вырос на 50%, другой – только на 25%. В результате общий прирост портфеля составил 37,5%. Это грубый пример, но он показывает, как всё, в общем, работает.

Ну хорошо, скажите вы. А если вкладывать не только в акции и облигации, но и другие, более рисковые активы. Например, в стартапы или высокодоходные облигации? Там же явно можно заработать больше 20%!

Теоретически – да. Практически – не получится, и вот почему.

Что такое риск в инвестициях? Это возможность лишиться части или вовсе всех вложений. Риск, как правило, реализуется за счет двух составляющих:

- базовый актив перестает иметь ценность (т.е. компания, выпустившая акцию или облигацию, не платит по обязательствам);

- стоимость актива падает из-за каких-то причин, например, неприятностей в бизнесе или завышенных ожиданий инвесторов.

При вложении в стартапы или ВДО (высокодоходные облигации) оба типа риска вполне могут реализоваться. И они реализовываются. По статистике, только две из десяти компаний, выходящих на IPO в США, показывают устойчивый рост в течение года. Котировки остальных падают.

Это наглядно показывает график Renaissance IPO ETF (IPO) – биржевого фонда, который как раз инвестирует в разные компании на стадии IPO. Что-то нет впечатляющего роста в 20% годовых.

Доходность портфеля из разных ВДО показывает доходность на уровне 6,2-10,7%. Это я наглядно расписывал в статье о «мусорных облигациях». Обращая внимание исключительно на доходность, инвесторы забывают о риске дефолта эмитента.

Агентство Moody’s подсчитало, что на протяжении 5 лет эмитенты с кредитным рейтингом Caa-C (это наименьший рейтинг агентства) допустили дефолты в 35% случаев. У эмитентов рейтинга В доля дефолтов более чем в 2 раза меньше – всего 14%. Одни из самых надежных эмитентов с рейтингом Аа всё равно допускают дефолты в 0,04% случаев. В результате эффект потерь из-за дефолтов отдельных эмитентов сводит на нет всю доходность от мусорных облигаций.

Так и со всеми активами, в том числе и с грошовыми акциями. Если где-то высокая доходность, то она нивелируется не менее высокими рисками, и в итоге доходность таких инструментов всё равно возвращается к некому среднему значению – на уровне чуть выше 2-3 раз безрисковой ставки.

Как мошенники пользуются доверчивостью начинающих инвесторов

Но зарабатывать выше рынка хочется. Ведь получать жалкие 4-5% годовых на фондовом рынке США или 3-4% на европейском рынке не хочется никому. Нам подавай 20% в валюте! А лучше 50%! И лучше не в год, а в месяц, чтобы за год утроить или упятерить свои вложения!

Этим пользуются мошенники, предлагая «инвестиции» в различные сомнительные проекты. На самом деле они не вкладывают деньги ни в фондовый рынок, ни в криптовалюту, ни в стартапы, ни в какие-нибудь «уникальные» облигации – а работают по банальной схеме финансовой пирамиды, когда выплаты предыдущим «инвесторам» идут за счет довнесений со стороны новичков.

Отличить финансовые пирамиды от реальных инвестиционных проектов можно по совокупным признакам:

- обещание нереальной доходности – от 15-20% в валюте и от 30-35% в рублях в год, а то и в месяц;

- отсутствие на сайтах компании реальных документов о деятельности – аудиторских отчетов, устава, инвестиционной декларации и т.д.;

- представление красочных презентаций и видеороликов вместо настоящих отчетов;

- отсутствие информации об инфраструктуре фонда, его учредителях, ключевых фигурах, акционерах и т.д.;

- регистрация в оффшоре;

- агрессивный маркетинг.

Создатели финансовых пирамид играют на страхе и жадности людей. На своих сайтах они обещают огромную доходность «без всякого риска» и подгоняют вложиться – мол, такой шанс есть только раз в жизни.

На самом деле такие мошенники опираются на неграмотность людей и рассчитывают на выпытывание небольших сумм, из-за которых за ними никто гоняться не будет. Но курочка по зернышку клюет… Подробнее о том, как отличить реальную инвесткомпанию от хайпа – здесь.

Если вы столкнулись с такой компанией, то задайте себе несколько вопросов:

- Если эти инвесторы нашли такой «Грааль», то почему они не берут кредиты в банке под более низкий процент и не прокручивают деньги по такой схеме самостоятельно, а ищут каких-то частных инвесторов, которым еще и вознаграждение нужно выплачивать?

- Почему имена этих «экспертов» не значатся в колонке Forbes и вообще в деловой прессе – ведь если какой-то фонд стабильно делает даже «жалкие» 10-15% годовых в долларах, то это – очень крутой фонд?

- Почему управляющий фондом ищет частных инвесторов, а не предлагает свою схему банкам и крупным фондам, ведь с их капиталом «поднять бабло» значительно проще?

Если какой-то проект или какая-то компания предлагают вам доходность, опережающую безрисковую ставку доходности более чем в 3 раза, то перед вами либо очень рискованный инструмент без диверсификации, который может дефолтнуться, либо откровенные мошенники, привлекающие деньги в пирамиду.

Таким образом, если вы пришли на фондовый рынок и рассчитываете перегнать индекс и заткнуть за пояс Баффетта, я вас разочарую. Более 20% годовых на российском и более 10-12% на зарубежном делать получается только у настоящих профи. Новички могут рассчитывать на доходность, раза в 1,5-2 выше безрисковой, т.е. 12-16% на российском и 5-8% на западном рынке. Этих цифр более чем реально добиться даже с небольшим капиталом за счет грамотного отбора активов и правильной диверсификации. А всё остальное – от лукавого. Удачи, и да пребудут с вами деньги!

Привет, немного не по теме статьи, но нужного мне материала насчет того как правильно рассчитать доходность инвестиций не нашел. Сижу вот рассчитываю результаты своего первого года на бирже) и у меня вопрос для подсчета в экселе с учетом движения средств на счете с помощью формулы XIRR как быть с дивидендами и купонами? Записывать как пополнение счета, не учитывать вообще?

Иван, нет, дивиденды и купоны считать не нужно, так как они у вас будут уже учтены в финальной записи. Простой пример: пополнили счет на 15000 рублей, потом еще на 5000 рублей, в конце года — 25000 рублей, из которых 20000 — ваши пополнения, 2500 — курсовой прирост и еще 2500 — дивиденды.

У меня получаются две совершенно разных доходности, считаю формулой ЧИСТНВДОХ в экселе и по методу самостоятельного расчета средних активов как описано в этой статье в пункте 3 https://stockuper.ru/manual/raschet-dohodnosti/. Не могу понять в чем ошибка. Не мог бы помочь, посмотреть мои расчеты? Они в экселе по ссылке. https://yadi.sk/i/8eI_HfauSMwvrw

Все понял в чем ошибка я отсчет поставил с 2019 года. Можно удалить комментарий.

Хорошо, что разобрались. Комментарий удалять не буду — вы же за них баллы получаете) При удалении — штраф. Поэтому сохраним для истории.

Вообще очень актуальна сейчас статья как считать доходность своего портфеля по правильному: курсовую разницу, брутто, нетто, с комиссиями брокера, с учетом инфляции, накопленную, среднегодовую, с учетом движения средств. Потом интересно посчитать дивидендную и купонную доходность портфеля, найти какой то способ строить графики доходностей своего портфеля по месяцам, кварталам, года в сравнении с интересующими индексами.

Да, я тоже с этим столкнулся. Посчитать доходность вообще можно по-разному. Сейчас тестирую intelinvest — он показывает одну доходность. Мой брокер показывают вторую. Я сам веду по своему — у меня третий. А еще вчера ради интереса посчитал в эксельке по XIRR (ЧИСТНВДОХ), так вообще получился четвертый =) Надо обобщить варианты и предложить разные способы подсчета со всеми достоинствами и недостатками.

Статейка написана тем, кто с биржей не работал ни когда.

Моя доходность около 35% годовых на протяжении многих лет. Я не знаю, что нужно делать, чтобы зарабатывать меньше. Хотя знаю, нужно купить SNP и ни чего больше не делать.

Сразу видно, что комментарий написан человеком, который ни разу не работал на медвежьем рынке. На бычьем рынке, который длится уже больше 15 лет, потерять деньги очень сложно (хотя и возможно). К тому же ваше утверждение голословно. Хоть бы представились, кто вы такой, чудо-инвестор, и выложили свой стейтмент. А потом уже писали бы о 35% годовых и обвиняли бы автора в том, что «он с биржей не работал никогда».

P.S. Советую, кстати, от своих рекордных прибылей отщипнуть немного деньжат и купить учебник по русскому языку. Никогда и ничего — эти слова пишутся слитно.

Привет, снова считаю доходность теперь уже за 2 года инвестирования.) Среднегодовую посчитал с помощью чистнвдох в экселе, а вот с накопленной доходностью есть вопросы. Я знаю 2 способа и они дают немного разный результат, не знаешь какой правильнее считает?

Один через перемножение годовых доходностей. У меня есть полученные доходности за каждый год, рассчитанные по формуле ЧИСТНВДОХ, 2020 год – 26.03% и 2021 год – 14.63%.

Теперь нужно перевести доходности в разы, перемножить их, вычесть единицу и умножить на 100%, так:

((1,2603 * 1,1463 ) – 1)*100% = 44.46%

Второй правильно называется модифицированный метод диртца описан в разных статьях, например тут 3й метод https://stockuper.ru/manual/raschet-dohodnosti/ считаю — https://prnt.sc/26o29nv

Этим способом подсчета моя доходность за 2 года получилась 42.89%.

В итоге результат отличается на 1,5% где то, вот не знаю какой считать за правильный.

Если такая небольшая погрешность — можно считать оба варианта правильным. У меня тоже ЧИСТВДОХ дает один результат, Тинькофф второй, а ИнтелИнвест — третий. Но всё в пределах погрешности, где-то 2-3 процента разброс. Видишь, там еще из-за режима Т2, налогов и комиссий корректировка может быть. Прям до десятой доли процента смысла нет считать. Берешь один вариант и по нему считаешь. Самого правильного всё равно нет.