Инвестпривет, друзья! Сегодня поговорим с вами о том, что такое облигации и как на них зарабатывать. Многими начинающими инвесторами облигации рассматриваются как очень консервативный инструмент. На самом деле есть разные группы облигаций, и зарабатывать на облигациях можно очень хорошо – главное, сопоставить риски и адекватно рассчитать все возможности.

Суть облигаций

Для начала немного матчасти. Представьте, что вы решили открыть кофейню. Чтобы привлечь деньги, есть три основных способа:

- взять кредит в банке;

- привлечь инвесторов, обещав каждому долю в бизнесе (или выпустив акции);

- выпустить облигации (бонды).

Допустим, кредит вы решили не брать, так как его обслуживание обходится слишком дорого, а долю в бизнесе никому не хотите давать. Поэтому вы выпускаете облигации. Условно говоря, это долговые расписки. Примерно, как у соседа занять до получки.

Облигации выпускают государства, муниципалитеты (города и области) и частные компании. Покупая облигацию, вы как бы даете в долг эмитенту («выпускателю» ценной бумаги).

Доходность и сроки

Итак, вы выпустили облигации. И вы продали их некому инвестору (или целой куче покупателей), обязуясь выплачивать определенный процент каждый год, полгода или квартал. Например, 7% годовых. Это называется купон.

Чтобы рассчитать, сколько можно зарабатывать на облигациях, нужно знать размер этого самого купона. Например, номинал облигации 1000 рублей, каждый год выплачивается 7% от номинала. Следовательно, в год с облигации можно заработать 70 рублей.

Срок облигации может варьироваться – компании обычно выпускает 5-7-летние бонды, государство – 10-летние, как, например, казначейские облигации США. Есть и однолетние облиги, и 30-летние. Нужно смотреть в оферте.

Вернемся к нашему примеру. Вы организовали выпуск облигации – т.е. эмитировали бумагу на бирже и продали весь выпуск по 1000 рублей за штуку. Допустим, облигация погашается через 5 лет. Подсчитать инвестору, сколько можно заработать на облигации, если приобрести эту ценную бумагу в момент выпуска по номиналу, достаточно легко. Просто складываете всю доходность облигации за 5 лет. Если купон равен 7% годовых, то прибыль за 5 лет составит: 70 * 5 = 350 рублей.

Много или мало это – думайте сами. Но учтите, что чем больше купон, тем менее надежна облигация. Обычно за счет высокой доходности компании пытаются компенсировать возможные риски и привлекают инвесторов, готовых мириться с возможными потерями во имя большей прибыли.

Погашение облигации

Как только срок оферты заканчивается, облигация погашается. Компания-эмитент выплачивает последний купон и номинал. Если вам удалось купить облигацию по цене ниже номинала, то вы получите дополнительную прибыль.

Многие крупные компании, чтобы не лишиться крупной суммы денег за раз (представьте, нужно погасить весь выпуск на несколько миллионов, а то и миллиардов рублей), идут на такие меры:

- организуют еще один выпуск облигаций перед погашением предыдущего, и отдают деньги инвесторам за счет других инвесторов (так чаще поступают частные компании);

- предлагают облигации с амортизацией, т.е. номинал бонда постепенно выплачивается, а купонный доход – снижается (так чаще всего поступают муниципалитеты).

На каком из видов облигаций лучше зарабатывать (без амортизации или с амортизацией) – будет зависеть от вашей стратегии. Если согласны ждать срока погашения несколько лет – выбираете первый. Если важно постепенное возвращение капитала – берите облигу с амортизацией.

Стоимость облигации

Цена на облигацию образуется в ходе свободных торгов на бирже. Чаще всего она болтается около номинала (в подавляющем случае номинал облигации – 1000 рублей, это же помним, да?).

На конечную цену влияет много факторов:

- ключевая ставка Центробанка (в общем случае при ее повышении цена облигации падает, а доходность – растет, при понижении – наоборот);

- спрос и предложение на рынке – если облигации Сбербанка никому вдруг окажутся не нужны, то они будут дешеветь;

- экономическая ситуация – чем стабильнее экономика, тем меньшим колебаниям цены подвержены долговые бумаги;

- санкции – например, когда против России ввели санкции и американские резиденты обязаны были избавиться от российских ОФЗ, цены на них упали на 15-20%, следовательно, доходность к погашению ОФЗ выросла.

Говоря по правде, спекулировать на цене облигации очень сложно, так как колебания незначительны – пределах буквально 2-3% (если ситуация не меняется резко). Больше съест комиссия. Для спекуляций больше подойдут акции и инструменты срочного рынка – опционы и фьючерсы.

Разновидности облигаций

Перед разговором о том, как заработать на облигациях, необходимо уточнить, какие виды долговых бумаг вообще существуют и каковы их особенности. Классификацию облигаций можно проводить по разным принципам:

- по эмитенту:

- государственные (государственные сберегательные, ОФЗ и ОФЗ-н);

- муниципальные;

- корпоративные (именно на корпоративных облигациях можно заработать больше – от десятка процентов годовых);

- по сроку погашения:

- годовые;

- многолетние (2-х, 3-х, 4-х-летние и т.д.);

- непогашаемые (т.е. приносят доход всегда);

- по купонному доходу:

- с постоянным купонным доходом (доход по облигациям определен в оферте, например, 7% или 10%);

- с переменным купоном (доход зависит от разных показателей, например, ключевой ставки ЦБ РФ, или устанавливается компанией произвольно, как дивиденды по акциям);

- с амортизацией долга (я уже описывал выше, как это происходит).

А еще облигации делятся на дисконтные и процентные. Дисконтные изначально продаются по цене ниже номинальной, и заработать на них можно только за счет повышения цены или продав их по номиналу. Процентные — это привычные бонды с купонами.

Облигации, выпущенные российскими компаниями. но в другой валюте, называются еврооблигациями. Есть свои особенности инвестирования в них.

Выбирать подходящий тип облигации нужно выбирать, исходя из своей стратегии.

Как и сколько можно заработать на облигациях

Проще всего заработать на облигациях федерального займа – по ним доходность гарантирована государством, она составляет порядка 6-8% годовых, а купон чаще всего – фиксированный либо привязан к конкретному значению и предсказуем.

Но реально на каких облигациях можно заработать – так это на корпоративных. Их выпускают как серьезные конторы типа Сбербанка, Газпрома или Алросы, так и не очень серьезные.

Доходность прямо привязана к риску. Чем менее надежный эмитент и чем меньше он известен инвесторам, тем больший процент доходности он предлагает. Это называется «премия за риск».

Например, БИН Банк. Серьезная контора с масштабным бизнесом, достаточно известная. По выпускам дефолтов не было. Купонная доходность по облигации БИНБАНК ПАО БО-П03 составляет 8,41% годовых. Вполне на уровне ОФЗ, даже чуть выше.

Или Россельхозбанк. По 20-му выпуску облигаций предлагается всего 6,71%. Надежность выплаты практически не подлежит сомнению.

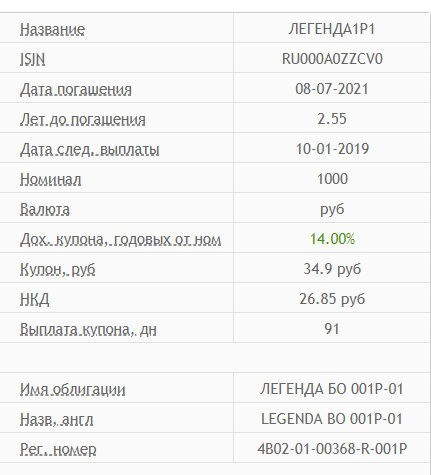

На вот другой случай. Питерская компания Легенда, занимающаяся продажей и сдачей в аренду недвижимого коммерческого имущества, вышла на Мосбиржу с первым выпуском облигаций ЛЕГЕНДА БО 001-Р-01. Про нее в большинстве случаев никто ничего не знает, как будет платить по своим обязательствам – неизвестно, насколько успешно компания справится с поступившим денежным потоком и как сможет организовать выплаты – тоже. Понимая это, эмитент предлагает высокую доходность по своим бондам – 14% годовых. Почти в 2 раза выше ключевой ставки. При этом купон платят раз в 91 день, а не раз в полгода-год, как большинство других эмитентов.

Есть облигации и со 100%-купоном. И с 50%. И даже с 200%. Они называются «мусорными», поскольку риск невыплаты просто огромен. Можно сказать, даже предопределен. Ну какая фирма будет работать так, чтобы получать 100% возврат капитала?

Можно ли заработать на таких облигациях неопытному инвестору – вопрос открытый. Чаще всего спекуляциями на таких бондах занимаются инвестфонды, замешивая их в портфель с хорошими бумагами и впаривая их частным вкладчикам. Формирование таких вот мусорных портфелей стало главной причиной кризиса 2008 года, когда из-за невозможности выполнить свои обязательства рухнули крупные ипотечные группы Fannie Mae, Freddie Mac и банк Lehman Brothers.

Стратегии заработка на облигациях

Есть несколько способов, как зарабатывать на бондах. Сразу скажу, что в чистом виде зарабатывать только на облигациях я бы не рекомендовал: совсем не та доходность. А риски относительно прибыльности растут непропорционально. Эмитент с предложением в 16% годовых раз в 10 ненадежнее эмитента с бондом с 12% годовыми и раз в 50 – с бондом в 8%.

Поэтому чаще всего облигации замешивают в основной портфель для его стабилизации. При этом покупают наиболее надежные бумаги – ОФЗ и корпоративные бонды крупнейших компаний, таких как Сбербанк, ПИК, БинБанк, ОбувьРус, ДельтаКредит, ГТЛК, АФК Система, Альфа-Банк и т.д.

Вот самая простая стратегия, как заработать на облигациях:

- формируете инвестпортфель, состоящий их акций и облигаций;

- облигациям выделяете место в процентах, эквивалентное вашему возрасту (например, если вам 20 – то 20% портфеля составляют облиги);

- каждый год пересматриваете портфель, чтобы соотношение сохранялось.

Другая интересная стратегия: использовать сочетание ОФЗ + ИИС. Вы открываете ИИС у любого брокера и покупаете на них ОФЗ со сроком погашения через 3 года. Каждый год вы можете вернуть 13% от внесенных на ИИС средств (это тип налогового вычета А). Таким образом итоговая доходность может превысить 20% годовых (7% от ОФЗ + 13% от размера инвестиций). С ОФЗ не нужно платить налог, так что прибыль будет чистыми.

Если ОФЗ не привлекают, можно купить корпоративные облигации, эмитированные после 1 января 2018 года – теперь с купонного дохода от них тоже не нужно платить налог. Но с разницы между покупкой и погашением (если она плюсовая) – всё равно нужно. Но там будут сущие копейки.

И последняя стратегия, даже, скорее тактика – просто покупать понравившиеся облигации через определенный период времени, как акции по стратегии усреднения. Так вы купите большое количество бондов по средней цене.

Кроме того, инвестировать в облигации можно и опосредовано – через ПИФы или ETF. Тогда вложениями в долговые бумаги будут заниматься профессионалы. Скорее всего, у них получится лучше, чем у новичка.

Заключение

Итак, подытожим, что же это такое – облигация. Это долговая расписка, которую выпускает государство, муниципалитет или частная компания. В соответствии с офертой по облигации выплачивается купонный доход в определенном размере. Облигация в отличие от акции гарантирует своему обладателю получение оговоренного дохода в будущем. Поэтому это очень предсказуемый инструмент с низким уровнем риска. Частный инвестор может купить на бирже ОФЗ и корпоративные облигации. Какие именно купить и по какой цене – определяется его стратегией. Помните, что бонды – это консервативный инструмент, но при использовании некоторых приемов способен давать более высокую доходность, чем вклады или даже акции, причем без рисков – например, при покупке ОФЗ на ИИС. Удачи, и пребудут с вами деньги!