Инвестпривет, друзья! Сегодня разберем еще один важный показатель прибыли компании – свободный денежный поток (Free Cash Flow – FCF). При анализе компании я смотрю обычно на показатели чистой прибыли, операционной прибыли, EBITDA и FCF. Изучение всех трех метрик в динамике позволяет мне понять, насколько прибыльной является компания для акционеров. Кроме того, FCF важно анализировать инвесторам в российские компании, так как довольно много компаний выплачивают дивиденды именно из свободного денежного потока.

Что такое FCF

Свободный денежный поток (или Free Cash Flow – чаще сокращают как FCF, реже – СДП) – это средства компании, которые остаются у нее после погашения всех необходимых расходов (за исключение платежей по кредитам). Эти деньги можно расходовать куда угодно: на погашение долгов, выплату акционеров, поглощения конкурентов, проведение байбека и т.д. Т.е. FCF – это собственные деньги компании, фактически – ее наличность.

Возникает вопрос: зачем использовать FCF, если уже есть чистая прибыль, из которой удалены все обязательные расходы, капексы и прочие затраты?

Дело в том, что чистая прибыль – это «бумажный» показатель. Он не дает представления о том, сколько реально зарабатывает бизнес и сколько может отложить в свою кубышку. FCF, который можно рассчитать из данных отчета о движении денежных средств (этот отчет иногда называют «кровью бизнеса), дает представление о реальном показателе прибыли.

Например, в чистую прибыль могут включаться номинальные («бумажные») расходы, например, переоценка курсовой стоимости долга или амортизация. По сути переоценка никак не влияет на текущие денежные потоки, а амортизация остается внутри компании. Кроме того, дебиторская задолженность (т.е. долги покупателей) отражается в чистой прибыли, но по сути эти деньги еще не получены.

Смысл FCF – очистить прибыль от всех этих влияний и показатель реальный финансовый результат работы компании.

Ближайший аналог из повседневной жизни: чистая прибыль – это зарплата, из который вычли налоги, взносы и обязательные платежи типа алиментов или судебных задолженности. А FCF – это деньги, которые остались после уплаты квартплаты, аренду, кредитов, откладывания на инвестиции или на депозит, оплаты учебы, страховки и т.д.

Важно понимать эту разницу. У компании на бумаге может быть положительная прибыль, но если в ней много дебиторской задолженности и разовых списаний, то реальный FCF будет отрицательным. В результате получится, что компании придется фактически занимать деньги на ведение операционной или, например, инвестиционной деятельности. Хотя на бумаге всё прилично.

На что расходуется FCF

Итак, FCF – это «остатки» денежных средств, т.е. то, что можно расходовать без ущерба для бизнеса. Даже если их полностью изъять, ничего с компанией не случится (и некоторые российские компании так и делают, распределяя 100% FCF).

Итак, куда можно расходовать FCF:

Погашение долгов – для некоторых компаний наличие положительного FCF служит поводом погасить долги. В таком случае в будущем уменьшится размер процентов по кредитам, что увеличит рост чистой прибыли и FCF. Как правило, закредитованные компании, чей долг превышает EBITDA в 3 и более раз, направляют излишки средств как раз на погашение кредитов.

Выплата дивидендов – как я уже писал выше, некоторые российские компании распределяют в виде дивидендов до 100% от FCF в зависимости от долговой нагрузки. Как правило, так поступают мажоритарии, которые таким способом выводят деньги из компании.

Байбек – или обратный выкуп акций. Байбек позволяет поддержать котировки акций на бирже, поэтому часто используется в качестве альтернативы дивидендам. При этом байбек не облагается налогом, поэтому предпочтительнее для возврата инвестиций. Крупные зарубежные компании типа Facebook, Netflix, Amazon, Alphabet осуществляют огромные программы байбека. Другие компании типа Apple и Microsoft совмещают выплату дивидендов и байбека.

Поглощения других компаний – или сделки типа M&A. Например, Alphabet и Amazon тратят огромные деньги на M&A. Собственно говоря, их рост обеспечен как раз удачными сделками поглощений.

Вложения в ценные бумаги – обычно этим занимаются банки, инвестиционные холдинги, страховые и финансовые компании. Например, Berkshire Hathaway Уоррена Баффетта как раз расходует на покупку акций свой FCF.

Кроме того, деньги можно просто отложить в кубышку. В таком случае FCF будет классифицироваться как нераспределенная прибыль прошлых лет. Компания может направить нераспределенку на формирование резервов и фондов специального назначение, увеличение уставного капитала, погашение убытков прошлых лет или же раздать в виде дивидендов в последующие годы.

Как посчитать FCF

FCF, как и EBITDA, не является стандартизированной метрикой в бухучете. Поэтому есть несколько способов рассчитать Free Cash Flow. Приведу три наиболее популярных варианта:

1. Простой способ, использующий данные об операционной деятельности и капитальных затратах. Формула предельно проста:

FCF = Чистые денежные потоки, полученные от операционной деятельности – капитальные затраты

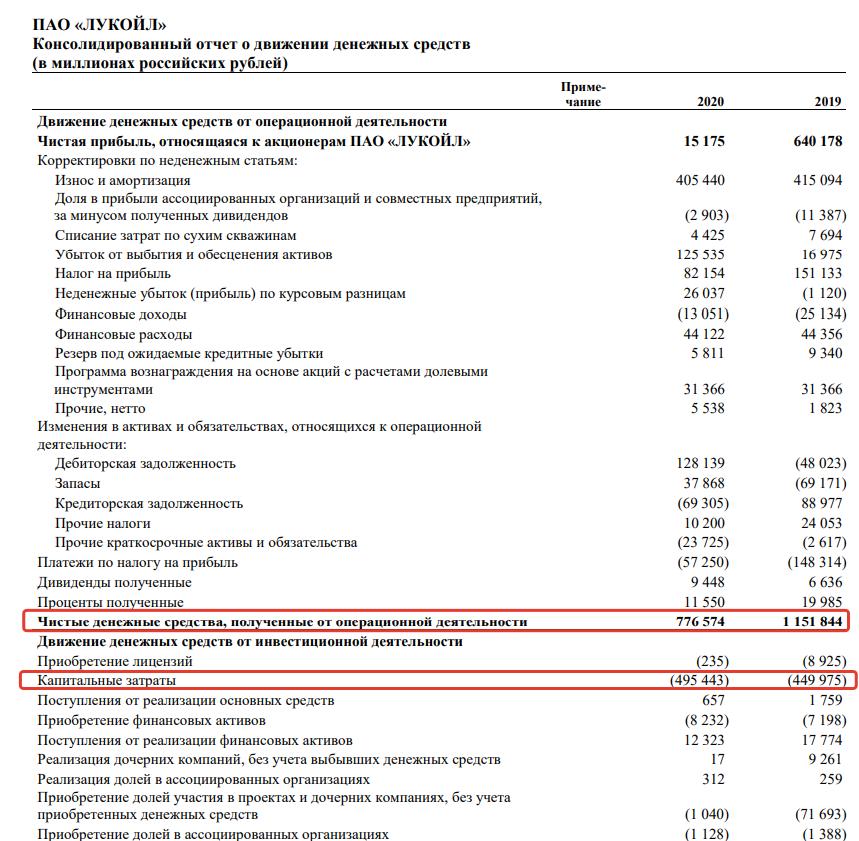

ЧДП от опердеятельности и капитальные затраты можно посмотреть в отчете о движении денежных средств (3-я часть отчета по МСФО). Вот как выглядит расчет на основе данных компании Лукойл:

Как видим, по этой схеме FCF Лукойла считается так: 776 574 – 495 443 = 281 131.

Большинство скринеров и сервисов рассчитывают FCF именно по этой формуле.

2. Более сложный способ, использующий в качестве базы для вычисления EBITDA. Формула такова:

FCF = EBITDA – текущий налог на прибыль – капитальные затраты – изменения в оборотном капитале

Текущий налог на прибыль (или налог на прибыль уплаченный) находится в отчете о прибылях и убытка (2-ая часть отчета МСФО). Важно брать именно текущий налог, так как есть еще отложенный налог – он будет погашен в другом налоговом периоде, т.е. компания временно сохраняет деньги.

Изменения в оборотном капитале (Net working capital change – или NWC change) – это объем средств, которые компания «резервирует» для будущей операционной деятельности. Чем больше средств задействовано в «оборотке», тем обычно больше прибыль (купили больше товаров в магазин – больше продали позиций).

Некоторые компании показывают NWC прямо в отчетности, а именно в отчете о движении денежных средств. Но вот Лукойл, к примеру, не показывает. Поэтому NWC change придется считать самим. Здесь на помощь придет формула:

NWC = оборотные активы – краткосрочные обязательства

Но нам же нужно взять change, т.е. изменения. Поэтому нам нужно взять NWC за 2019 год и вычесть из него значение NWC 2020-го года.

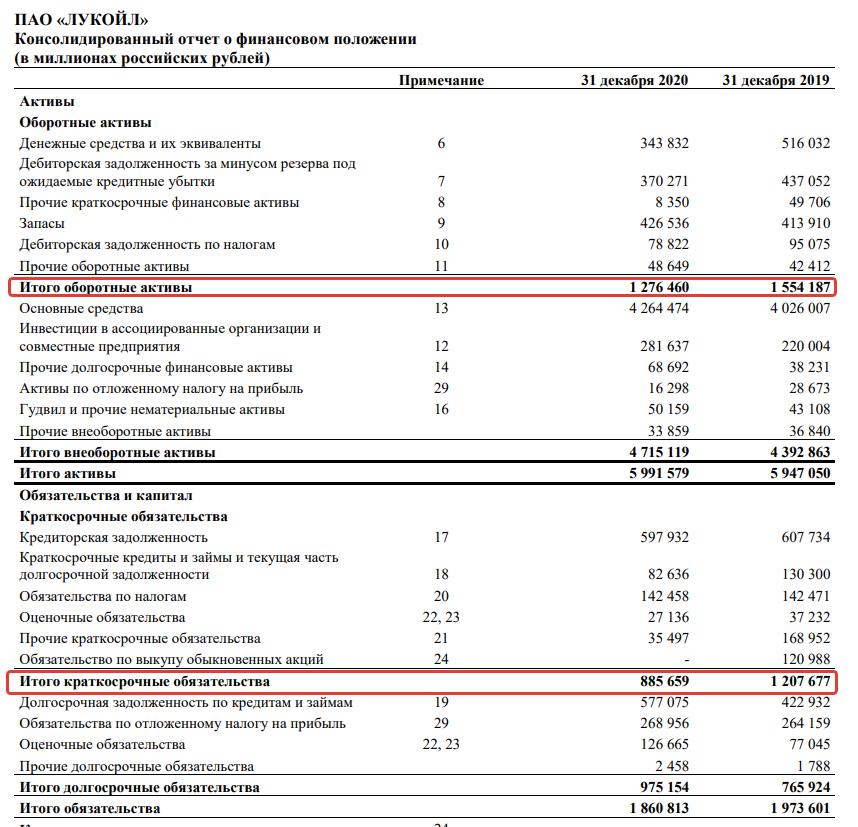

Данные для расчета NWC change находятся в отчете о финансовом положении.

Давайте посчитаем: NWC 2020 = 1 276 460 – 885 659 = 390 801, NWC 2019 = 1 554 187 – 1 207 677 = 346 510. NWC change = 346 510 – 390 801 = –44 291. Обратите внимание, что значение получилось отрицательным, поэтому в формуле расчета FCF мы будем это значение плюсовать (минус на минус дает плюс).

Больше проблем возникает с EBITDA – если вы читали эту статью, то знаете, что есть как минимум 3 способа подсчета этого показателя. Но для простоты расчетов я возьму простую формулу: EBITDA = амортизация + операционная прибыль.

Давайте посчитаем FCF вторым способом на примере Лукойла:

- EBITDA = 405 440 + 281 654 = 687 094;

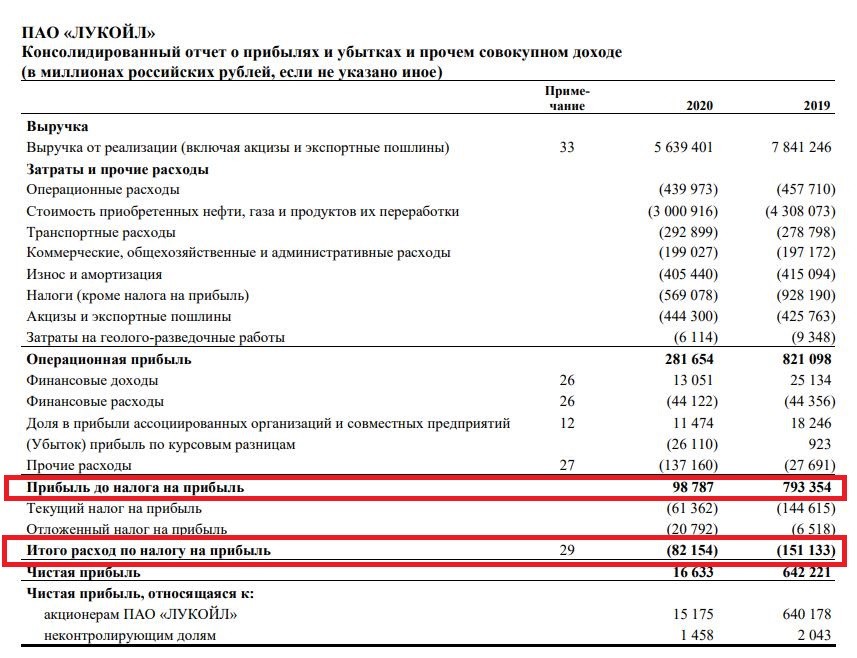

- текущий налог на прибыль = 61 362;

- капитальные затраты = 495 443;

- NWC change = –44 291

Считаем FCF: FCF = 687 094 – 61 362 – 495 443 + 44 291 = 174 580.

FCF получается ниже FCF, рассчитанном по предыдущей формуле, но это нормально.

3. Прогнозный способ, еще более замороченный. Формула такая:

FCF = EBIT * (1 – tax) + амортизация – капзатраты – изменения в оборотном капитале

Здесь EBIT – это та же EBITDA, но за вычетом Depreciation and Amortization. При этом мы делаем поправку EBIT на эффективную ставку налога (tax). Рассчитать tax можно по упрощенной формуле:

Tax = сумма налога на прибыль / доналоговая прибыль * 100%

При этом нужно брать исторические данные, т.е. нужно рассчитать среднее значение tax хотя бы за 5 лет. Поясню на примере. Возьмем данные отчетности Лукойла за 2020 год.

Ставка за 2020 год составит: 81 154 / 98 787 * 100% = 82%, а за 2019 год: 151 133 / 793 354 * 100% = 19%. Как думаете, какая цифра более реальна? Сумасшедшая цифра в 82% получилась из-за большого объема отложенного налога, который пришлось фактически заплатить в 2020 году.

В итоге за 5 лет средняя эффективная налоговая ставка налога для Лукойла составила 17%. То есть компания пользуется налоговым льготами, поэтому реальная ставка налога (17%) ниже номинальной ставки на прибыль (20%).

В целом вы можете на заморачиваться с расчетом среднего значения tax, а взять ставку по налогу на прибыль в стране (в России – 20%). Для расчетов на «коленке» подойдет.

Посчитаем FCF по этой формуле:

FCF = 136 120 * (1 – 0,17) + 405 440 – 495 443 + 44 291 = 67 267,6

Нужно отметить, что эти формулы являются базовыми, но не исчерпывающими. FCF можно корректировать на разовые или постоянные списания / прибыли, свойственные именно этой компании. Например, покупка других компаний или формирование резервов для банковских организаций.

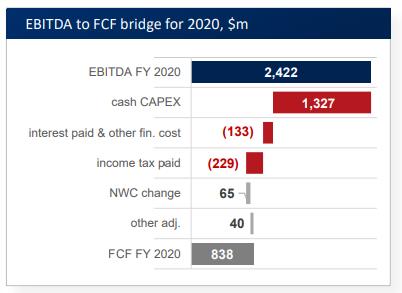

Многие компании считают FCF по своим формулам. К примеру, так выглядит расчет FCF для Северстали:

Я советую обращать внимание именно на то, как компания сама считает FCF, особенно, если она платит дивиденды из FCF. Ведь вы получите деньги из того объема, который компания насчитала, а не из того, что насчитали вы по формулам.

В целом нет особой разницы, по какой из трех приведенных выше формул считать FCF. Важно просто считать по любой одной формуле, иначе сравнения компаний будут нерелевантными.

Для простоты и ускорения расчетов я использую первую формулу.

Положительный и отрицательный FCF

Как правило, для инвестора важно, чтобы FCF был положительным, ведь в таком случае у компании появляются деньги для развития, байбека или выплаты дивидендов. При этом необходимо следить за FCF в динамике: если с годами свободный денежный поток растет, то всё ок. Если с годами он падает, то значит, компания теряет деньги.

С другой стороны, при анализе FCF нужно смотреть на капитальные затраты. Как мы помним, FCF это ЧДП от операционной деятельности минус капзатраты. Следовательно, чем выше всяческие капексы, тем будет ниже FCF.

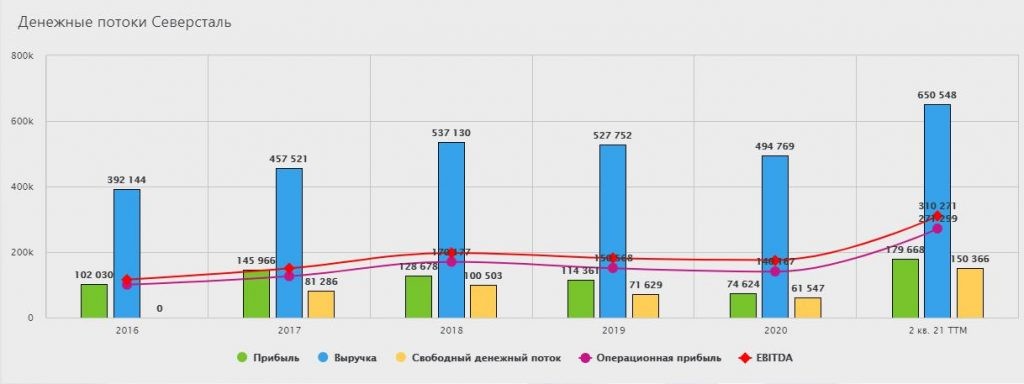

Традиционно большие FCF в развитых компаниях на устоявшихся рынках, которые не используют средства для капзатрат, а предпочитают возвращать их инвесторам. Классический пример: российские металлурги, которые распределяют практически 100% FCF в виде дивидендов. Пример – денежных потоков Северстали.

Но большой объем FCF, который никак не задействуется, это тоже плохо. Например, многие электроэнергетические и коммунальные компании, а также банки и страховщики, предпочитают складировать деньги на счетах в качестве резервов. И эти деньги лежат мертвым грузом, а могли бы работать на компанию или акционеров.

Отрицательный свободный денежный поток показывает, что компания тратит больше средств, чем зарабатывает. При этом бизнес может быть прибыльным, т.е. у нее может быть положительная операционная и чистая прибыль. Однако из-за высоких капитальных затрат FCF может оказаться отрицательным.

У растущих компаний, реинвестирующих большую часть прибыли в развитие (например, финтехов и биотехов), FCF традиционно отрицательный. Это не значит, что компания плохая. Напротив, компания находится в стадии активного развития, и для нее свойственны высокие расходы ради захвата рынка.

Кроме того, FCF может быть отрицательным в отдельные годы из-за низкой чистой прибыли, вызванной внешними шоками – этот эффект мы видели выше на примере Лукойла.

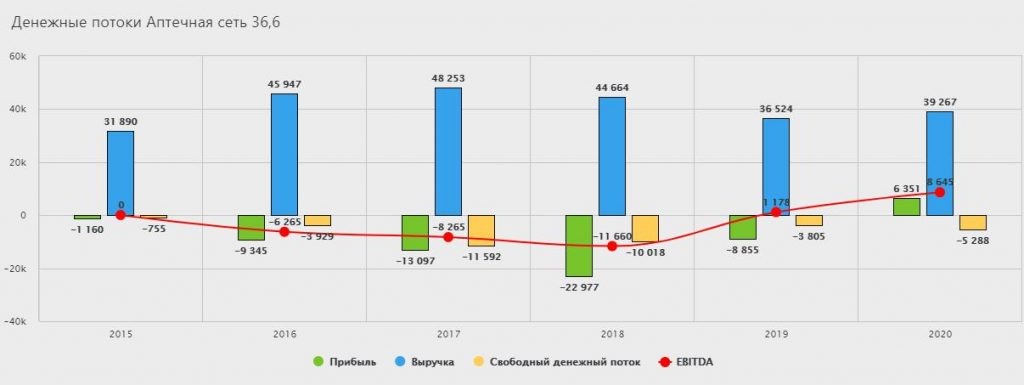

Другое дело, если у компании год от года снижается выручка, и на этом фоне падают чистая прибыль и FCF. И при этом компания уже не находится в стадии роста, а достигла зрелости и по смыслу должна быть прибыльной и радовать инвесторов

Классический пример – Аптека 36 и 6.

При наличии отрицательного FCF компания не сможет выплачивать дивиденды, вкладывать в свой бизнес и поглощать другие компании. Более того, ей придется занимать деньги для дальнейшего развития. А это влечет за собой увеличение долга и, соответственно, процентов по обязательствам.

Плюсы и минусы FCF

Насколько целесообразно использование FCF для оценки бизнеса по сравнению с чистой прибылью или EBITDA? Рассмотрим плюсы и минусы этой метрики.

Плюсы:

- FCF показывает реальные денежные потоки, которые получает компания, а не бумажные доходы. Это в прямом смысле те деньги, которые заработала компания, т.е. финансовый результат ее деятельности.

- Манипулировать показателем FCF труднее, чем прочими метриками прибыли (хотя можно, если постараться). Поэтому данные FCF будут более объективными.

- Показатель FCF демонстрирует состояние финансового здоровья компании в динамике. Единственное, что на него реально влияет – размер капитальных вложений.

- FCF удобно использовать для оценки стоимости компании – речь идет о методе дисконтирования денежных потоков. Инвесторы могут оценить, насколько справедливо оценена акция, исходя из будущих денежных потоков, приведенных к нынешней стоимости денег.

- Динамика FCF позволяет понять, насколько эффективно компания использует оборотный капитал. Так, если FCF снижается при росте оборотного капитала, то это значит, что компания недостаточно эффективно использует оборотный капитал, приобретая или создавая малодоходные активы. Если же FCF растет при том же объеме оборотного капитала, то значит, что активы генерируют постоянно растущие денежные потоки и – это хорошо.

- В FCF отражается долг (в отличие от EBITDA) – чем больше долгов, тем выше стоимость их обслуживания и, следовательно, ниже операционные денежные потоки.

Но в то же время нужно учесть недостатки этой метрики:

- Нет единой формулы расчета FCF. Поэтому могут получиться разные расчеты для одной и той же компании. Это такая же проблема, как с EBITDA.

- Многие компании по-своему рассчитывают FCF, что затрудняет горизонтальное сравнение компаний. Нельзя просто так взять расчеты компаний – в большинстве случаев придется пересчитывать показатель самим.

- FCF не является стандартизированным бухгалтерским показателем, поэтому большинство компаний его вообще не рассчитывают.

- Для растущих компаний с большим количеством капзатрат расчет FCF не имеет особого смысла, так как показатель будет отрицательным.

- Начинающих инвесторов FCF может ввести в заблуждение, если смотреть на результаты одного года: так, если компания потеряла прибыль, но не снизила капзатраты, то FCF выйдет в отрицательную зону, и новичок может пройти мимо такой акции.

В целом, на мой взгляд, FCF намного репрезентативнее показателя чистой прибыли и в чем-то даже лучше EBITDA. Но на один FCF, конечно, опираться не стоит. Я анализирую все показатели прибыли в динамике.

FCF и NCF

Некоторые инвесторы путают FCF и NCF. NCF – это аббревиатура от Net Cash Flow (чистый денежный поток – ЧДП). NCF считается просто как сумма всех денежных потоков от операционной, финансовой и инвестиционной деятельности.

Иначе говоря, формула NCF выглядит так:

NCF = CFO + CFI + CFF, где:

- CFO – денежные потоки от операционной деятельности (в показателе учитываются доходы и расходы от продаж, зарплаты сотрудников, амортизация, дебиторка, кредиторская задолженность и т.д.);

- CFI – денежные потоки от инвестиционной деятельности (выпуск и погашение облигаций, байбеки, приобретение имущества, сделки по расширению бизнеса и т.д.);

- CFF – денежные потоки от финансовой деятельности (выплата дивидендов, байбеки, погашение кредитов и т.д.).

FCF и NCF близки по значению, но всё-таки это разные метрики.

Чем различаются FCF фирмы и FCF на собственный капитал

Иногда можно встретить такой показатель прибыли, как FCFF, или Free Cash Flow to Firm – денежный поток фирмы. По сути, это и есть наш FCF – точнее, под FCF и подразумевается FCFF.

Но если FCF можно рассчитать как минимум тремя формулами (их я приводил выше), то FCFF всегда считается по такой формуле:

FCFF = Чистый денежный поток, полученный от операционной деятельности – капзатраты.

FCFE – аббревиатура от Free Cash Flow to Equity (денежный поток на собственный капитал). Этот показатель демонстрирует, сколько денег осталось у компании после выплаты налогов, обязательств и расходов на операционную деятельность из чистой прибыли, а также после погашения долгов и получения новых.

Формула такова:

FCFE = чистая прибыль + амортизация – капзатраты + изменения в оборотном капитале – погашение займов + получение займов

Или, если упростить:

FCFE = ЧДП от операционной деятельности – капзатраты – погашение займов + получение займов.

По сути это расширенная версия FCFF, учитывающая погашение долгов, т.е. выбытие средств из капитала, и получение новых кредитов, т.е. приток средств в капитал.

FCF и дивиденды

Некоторые российские компании платят дивиденды, размер которых зависит от FCF и долговой нагрузки. Например, Алроса платит от 70% до 100% FCF, если соотношение долг / EBITDA ниже 1. Фосагро выплачивает более 75% FCF, если долг / EBITDA ниже 1, а также 50-75% FCF, если долг / EBITDA в диапазоне от 1 до 1,5, и не менее 50% FCF при долг / EBITDA выше 1,5. Сталевары (НЛМК, ММК и Северсталь) также платят дивиденды в размере 100% FCF, если долг / EBITDA ниже 1, и снижают выплаты при росте долговой нагрузки.

А вот Лукойл в любом случае направляет на выплаты 100% FCF, правда, скорректированного на уплату аренды, долгов и выкуп акций.

Но даже если компания не платит дивиденды не из FCF, а, скажем, из чистой прибыли, я смотрю на соотношение дивидендных выплат и FCF. Если размер дивидендов больше свободного денежного потока, то впоследствии при сохранении той же дивполитики это может обернутся ростом долговой нагрузки.

FCF и DCF

FCF применяется при расчете справедливой стоимости акций методом дисконтирования денежных потоков (DCF). Как прогнозировать и дисконтировать ДП, какую ставку дисконтирования выбрать, каких подводных камней нужно избегать – это отдельная тема. Можно ознакомиться с классической методикой DCF и моим собственным подходом к дисконтированию в моем курсе «Как инвестировать в недооцененные акции».

Здесь же отмечу кратко: ДДП – это методика, при которой инвесторы прогнозируют будущие денежные потоки компании, рассчитывают ее терминальную (конечную) стоимость и считают, какая доля будущих денежных потоков приходится на одну акцию.

Проще говоря: суммируем все будущие денежные потоки (приведенные к нынешним деньгам, так как деньги в будущем не равны деньгам сегодня), прибавляем к ним цену компании и делим получившее число на количество акций.

Так, если FCF с годами растет, то акция будет оцениваться дороже, чем другие (т.е. в цену закладываются ожидания будущей прибыли). Чем сильнее рост FCF, тем обычно дороже акция относительно своей справедливой стоимости.

Но так бывает не всегда. Иногда рынок игнорирует «неинтересные» стоимостные акции, направляя больший объем капитала в растущие акции (growth stocks). Метод DCF позволяет выявить акции, которые недооценены относительно своих будущих денежных потоков. Идея владения такими акциями заключается в том, что рынок рано или поздно заметит эту неэффективность и устранит ее, приблизив цену акции к справедливой.

Коэффициент P/FCF

Этот мультипликатор является аналогом P/E и EV/EBITDA. Он позволяет оценить рыночную стоимость компании (т.е. ее капитализацию) относительно ее свободного денежного потока. Чем ниже значение P/FCF, тем менее оцененной является компания. Обычно считается, что акция недооценена, если P/FCF ниже 15-20 в зависимости от рынка и отрасли.

Но следует помнить, что само по себе значение P/FCF мало означает. Важнее смотреть значение P/FCF в динамике. Кроме того, по P/FCF можно сравнить между собой компании в одной отрасли.

Таким образом, FCF – это величина, показывающая, сколько свободных денежных средств остается у компании после уплаты всех обязательных операционных расходов и капитальных затрат. FCF не является стандартизированным бухгалтерским показателем, поэтому есть несколько методик их расчета. FCF удобно использовать для понимания, сколько у бизнеса денег реально остается в результате работы. Поэтому мультипликатор сравнивают с дивидендами, долговой нагрузкой и капитализацией. Удачи, и да пребудут с вами деньги!

Жду ваших оценок! Еще больше интересного на моем Telegram—канале

Супер! Спасибо большое! Очень полезная статья

спасибо

Поддерживаю! Статья зачет! Палец вверх. Простым языком о важном потоке. Статья помогла в написании НИР.

Спасибо!

Это лучшее, что я нашел за две недели изучения FCF!!!

Благодарю за оценку!