Инвестпривет, друзья! Сегодня мы с вами разберемся с таким понятием, как CAPEX. По сути это капитальные расходы предприятия – или расходы на инвестиции. Высокий уровень CAPEX, с одной стороны, помогает предприятию выдерживать конкурентную борьбу, но с другой – давит на котировки акций и сокращает дивиденды. Далее я объясню простыми словами, что такое CAPEX, где посмотреть его значение, как и для чего инвестору сравнивать значение капитальных затрат с прочими метриками.

Что такое CAPEX

CAPEX (читается как «капекс») – это аббревиатура от capital expenditure, что дословно переводится как «капитальные расходы». По сути это – затраты предприятия на приобретение и модернизацию внеоборотных активов. Иногда их называют «инвестиционными расходами», но CAPEX – это только составная часть инвестиционных расходов, поэтому термины не эквивалентны.

К внеоборотным относятся активы, которыми предприятие будет пользоваться более 1 года. Например, к ним относятся:

- здания и промышленные площади;

- оборудование и транспорт;

- патенты и лицензии;

- торговые марки и бренды и т.д.

У каждого предприятия будут свои капитальные затраты в зависимости от специфики бизнеса. Например, Газпром активно инвестирует в прокладку трубопроводов, а Яндекс – в новые программы и приложения.

Отрасли, которые требуют больших вложений в основные средства (т.е. материальные активы) называют капиталоемкими – это нефтегазовая, электроэнергетическая, горнодобывающая, металлургическая, машиностроительная и прочие отрасли. Уровень входа в такие отрасли высок: чтобы поставить одну нефтяную вышку и качать нефть, нужно потратить не менее 1 млн долларов.

Отрасли, которые не требуют таких больших вложений в основные средства, но при этом нуждаются в опытных специалистах, называют трудоемкими. Это такие отрасли, как IT-разработка, биофармацевтика, торговля, сфера услуг и т.д. Условно говоря, для разработки новой программы нужен только компьютер и программист – при этом львиная доля денег компании уйдет именно на оплату труда программиста.

Следует понимать, что у капиталоемких компаний отдача от капитальных затрат намного ниже, чем у трудоемких. Например, Газпрому нужно несколько миллиардов долларов, чтобы проложить очередной трубопровод. А Яндексу достаточно купить новый компьютер и нанять опытного программиста. В обоих случаях компании заработают условный миллион долларов прибыли, но у Газпрома затраты (CAPEX) будут отбиваться несколько лет, а у Яндекса – уже после первой продажи.

Этим, кстати, объясняется резкий подъем трудоемких компаний – в них достаточно просто вложить много денег, чтобы получить хороший результат уже завтра. С капиталоемкими так не получится: сначала нужно много инвестировать и только потом окупать затраты.

Но при этом у трудоемких отраслей большие операционные затраты. Так, Газпром один раз продолжил трубу – и качает газ, изредка тратя средства на ремонт. А Яндекс зарплату программисту платит каждый месяц, даже если он (программист) ничего не напрограммировал.

Итак, главный смысл CAPEX – увеличить доходность и маржинальность бизнеса за счет разовых инвестиций. Например, покупка нового оборудования позволит производить больше продукции. Приобретение нового патента – выпускать новую продукцию.

Какие расходы обычно относят к капитальным затратам:

- покупка новых зданий, оборудования, транспорта, техники;

- приобретение или сертификация патентов, брендов, лицензий и т.д.;

- обновление рабочей техники (например, модернизация автопарка);

- обновление вычислительной техники (компьютеров, серверов, сетей и т.д.);

- модернизация и ремонт оборудования и производственных площадей (например, ремонт газовых труб или станков);

- строительство новых помещений (складов, цехов, заводов, стоянок и т.д.);

- проведение проектно-изыскательных и геологоразведочных работ;

- обучение персонала;

- расширение действующего производств.

Некоторые компании относят к CAPEX приобретение новых фирм и стартапов.

Как предприятия рассчитывают CAPEX

Основные средства компании (внеоборотные активы – те самые станки, заводы и пароходы) подвержены износу. Износ бывает двух видов:

- физический – постепенное разрушение (изнашивание) актива, например, развал здания или ржавление станка;

- моральный – устаревание используемой техники (например, устаревают компьютеры, программное обеспечение, те же станки).

Чем сильнее износ, тем менее эффективным становится производство. Поэтому компании закладывают в смету расходов амортизацию. Есть два способа учета амортизации:

- Линейный – бухгалтер берет стоимость имущества, рассчитывает, через какое время оно полностью рассыплется в прах, и рассчитывает износ имущества равными частями на каждый год службы. Например, некий трактор должен прослужит 15 лет, он стоит 1,5 млн рублей, значит, каждый год его стоимость амортизируют на 100 тысяч рублей. Чаще всего такой способ используют при физическом износе.

- Нелинейный – бухгалтер списывает амортизационную стоимость в первый или последний год службы оборудования. Это удобно при моральном износе: раз в год просто списываются старые компьютеры и вместо них закупаются новые.

Таким образом, каждый год определенная часть средств поступает в амортизационный фонд. При линейном учете амортизации средства на замену оборудования копятся постепенно (например, средства на новый трактор накопятся как раз через 15 лет, если откладывать каждый год по 100 тысяч рублей – да, я знаю, что есть инфляция, и в реальности ее учитывают, но мы всё упрощаем для понимания схемы работы).

Этот амортизационный фонд и составляет основную часть капекс. Проще говоря, компания откладывает часть средств в кубышку (амортизационный фонд), затем добавляет туда немного (или много) денег и обновляет / покупает активы – это и есть CAPEX.

CAPEX и OPEX

Помимо CAPEX вы можете встретить в отчетности и специализированной литературе термин OPEX. Это операционные расходы (operational expenditure), т.е расходы на повседневные нужды. Это не инвестиции в будущее, а оплата текущих расходов – например, приобретение оборотных активов (проще говоря – закупка товаров), оплата заработной платы и т.д.

Помните, я писал выше, что условному Яндексу не нужно иметь большие CAPEX для увеличения маржинальности бизнеса? Но у него будут большие OPEX, так как труд высококвалифицированных специалистов высоко оплачивается.

Итак, основными операционными расходами (OPEX) являются:

- ФОТ (фонд оплаты труда – зарплата сотрудников);

- аренда и оплата коммунальных услуг;

- закупка оборотных активов (товаров и сырья);

- обслуживание лицензий и разрешений;

- расходы на связь, интернет, телефонию и т.п.;

- рекламные расходы;

- страховые выплаты;

- налоги и т.д.

Словом, это регулярные платежи, которые вычитаются из операционной прибыли. В идеале прибыль должна значительно превышать OPEX, иначе компания работает неэффективно. Чем выше прибыль по сравнению с OPEX и CAPEX, тем лучше – значит, маржинальность бизнеса высокая.

В число операционных расходов может быть включена амортизация, так что нужно внимательно смотреть отчетность. В таком случае CAPEX как бы частично входит в OPEX.

Некоторые компании, ведущие отчетность по РСБУ, вообще не считают CAPEX отдельно. Если же компания работает по МСФО, то ей нужно обязательно указывает размер CAPEX, так как капитальные затраты оказывают существенное давление на денежные потоки, и инвестору их нужно учитывать.

Где посмотреть значение CAPEX

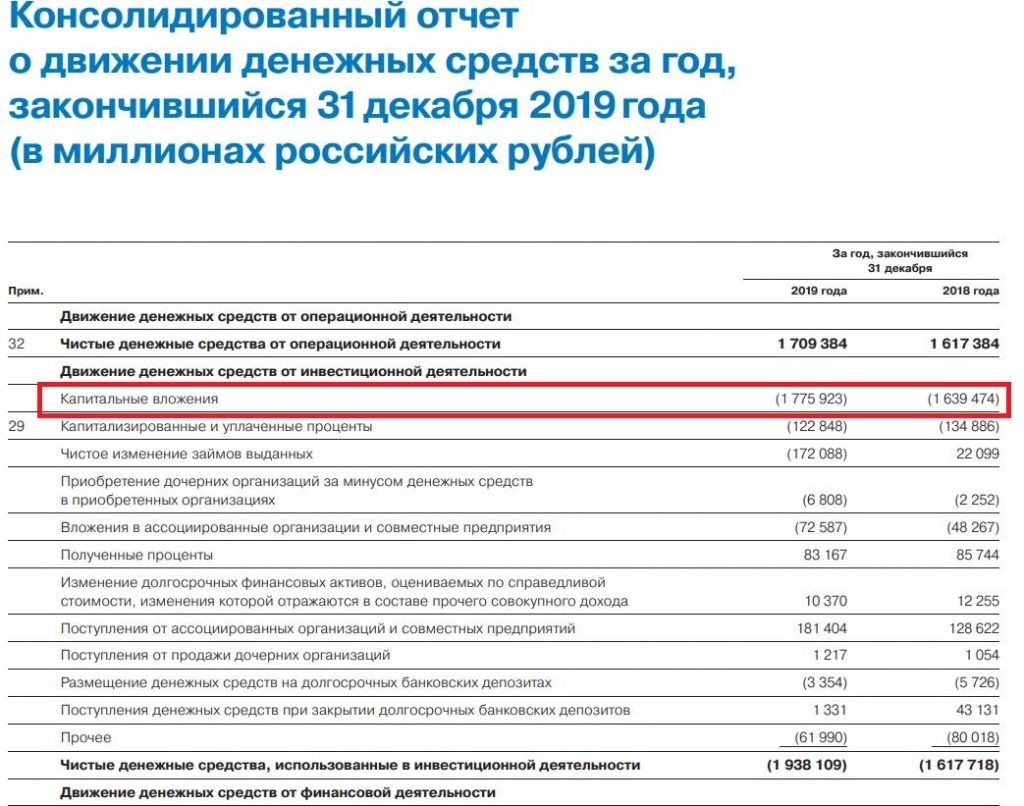

Сведения о размере CAPEX компании публикуют в отчете о движении денежных средств в консолидированном отчете по стандартам МСФО – причем как квартальных, так и годовых. Эти данные будут зафиксированы в строке «Капитальные затраты» или «Капитальные вложения».

При этом капитальные затраты считаются расходами, поэтому отображаются либо со знаком минус, либо в скобках (в отчетности цифры в скобках – это отрицательные значения).

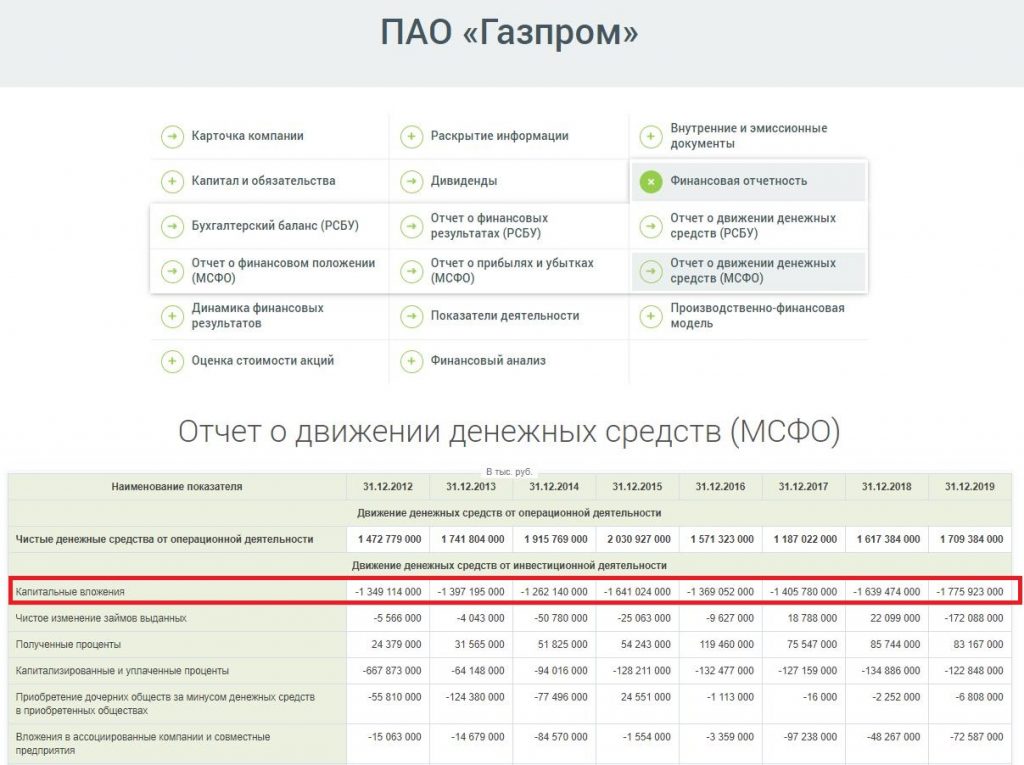

Вот как это выглядит в отчете Газпрома.

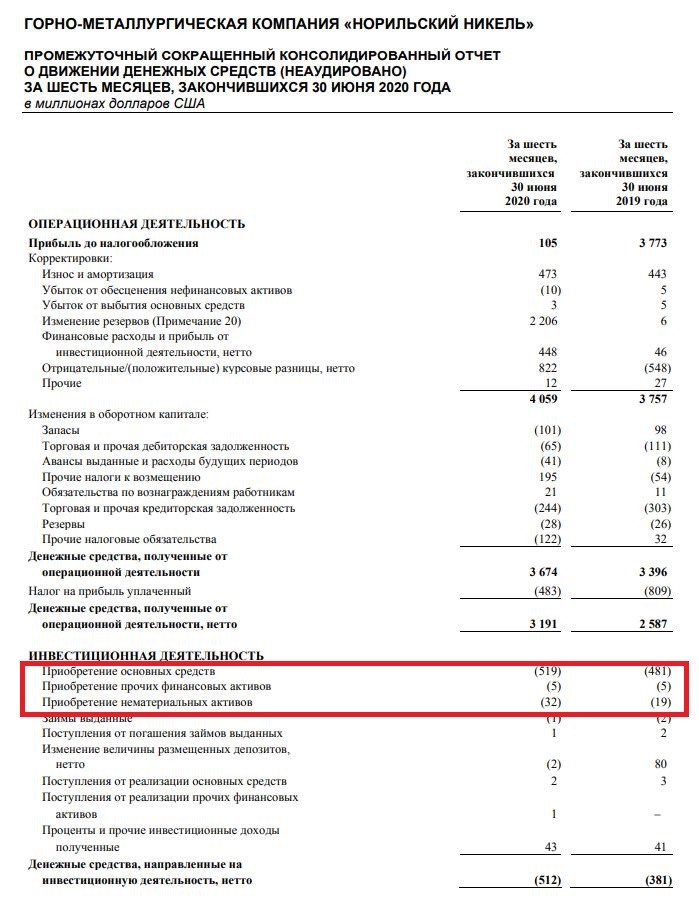

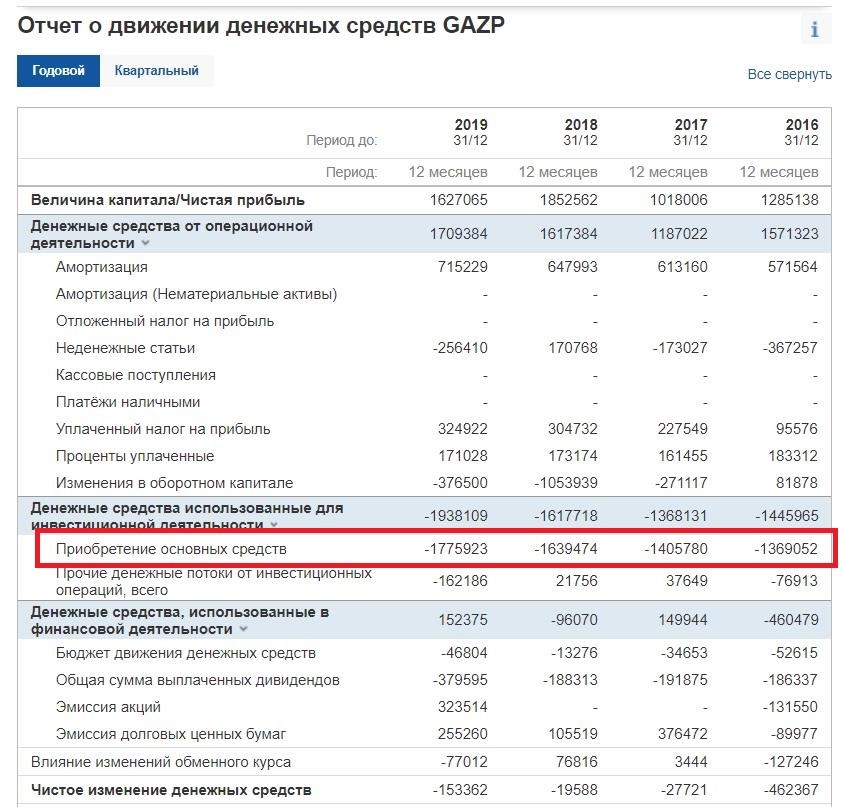

Иногда этих строк нет – тогда нужно идти в раздел «Инвестиционная деятельность» и искать строки «Приобретение основных средств» и «Приобретение нематериальных активов». Например, у Норникеля.

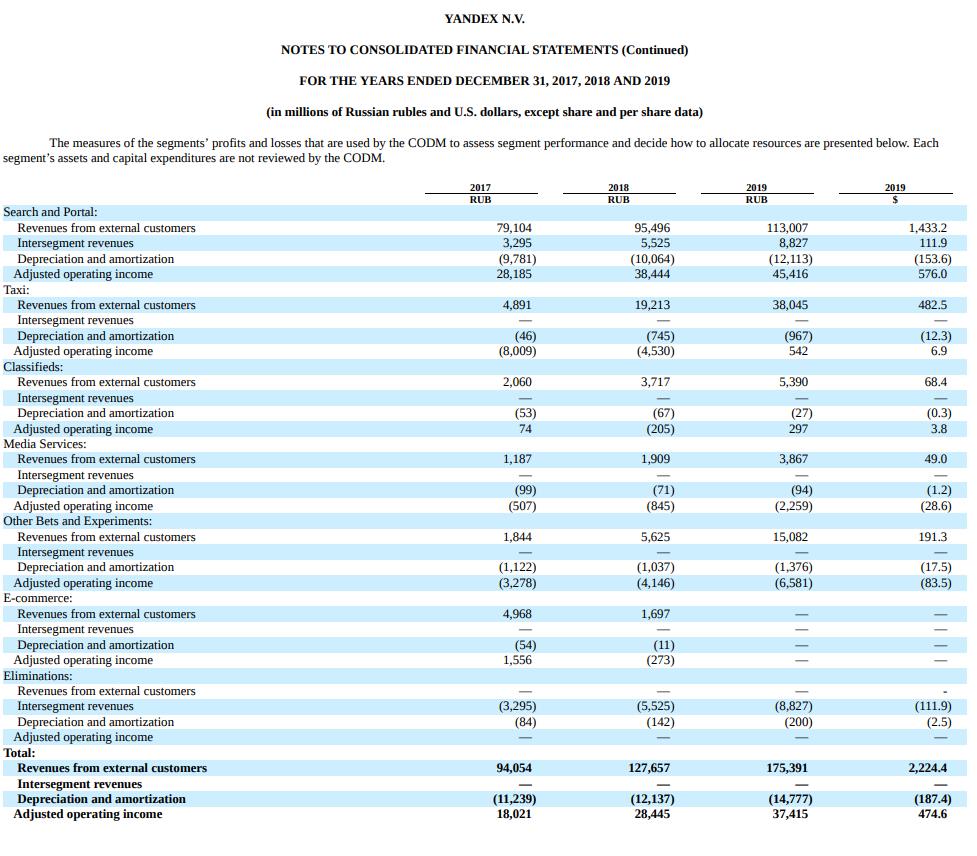

А иногда всё выглядит вообще вот так – как у Яндекса.

Альтернативный вариант – посмотреть размеры CAPEX и оценить их в динамике на сервисах-агрегаторах отчетности. Например, на conomy.ru. Вам нужно выбрать эмитент, затем раздел «Финансовая отчетность» – «Отчет о ДДС». Капитальные вложения будут второй строкой.

Другой способ – перейти на https://ru.investing.com, найти эмитент через поиск, затем перейти в «Отчеты» – «Денежный поток». CAPEX будет определяться в строке «Приобретение основных средств».

Этот сервис, кстати, удобно использовать для анализа иностранных акций, так как на conomy только российские компании.

Еще одна альтернатива – blackterminal.ru.

Зачем инвестору смотреть на CAPEX

Самое по себе значение CAPEX мало что дает инвестору. Гораздо важнее проследить его в динамике и в сравнении с другими метриками, в первую очередь, с прибылью / EBITDA, амортизацией и свободным денежным потоком.

Так, можно проследить за коэффициентом Прибыль / CAPEX, показывающим, насколько эффективно капитальные затраты сказываются на прибыли. Так, если прибыль растет, а CAPEX падает, то значение коэффициента растет – это значит, что капитальные вложения положительно сказываются на росте прибыли. Если же прибыль падает или стагнирует при одновременном росте капзатрат, то коэффициент падает – это демонстрирует, что долгосрочные вложения компании не эффективны, т.е. не ведут к увеличению прибыли.

Тут, конечно, надо понимать, что на динамику прибыли влияют не только капитальные затраты, но и другие метрики бизнеса, в частности – себестоимость продукции, цены на производимую продукцию, уровень продаж, операционные расходы и т.д. Но для грубой оценки эффективности CAPEX такой мультипликатор в совокупности с другими применять можно и нужно.

Также важно сравнивать CAPEX с амортизацией. Я писал выше, что амортизационный фонд формируется постепенно – это деньги, которые должны быть израсходованы на модернизацию производства. CAPEX – это фактически понесенные затраты на модернизацию. В идеальных условиях амортизация должна быть равна капзатратам: т.е. сколько отложили, столько и потратили.

В реальности амортизационный фонд может быть потрачен на другие нужды (например, оплату операционных расходов – OPEX), а CAPEX может быть сформирован из других источников, например, свободного денежного потока или кредитных денег.

К сожалению, далеко не все компании в публичных отчетах раскрывают структуру капитальных затрат, не говоря уже об источниках формирования CAPEX. Поэтому приходится проводить мини-расследования и следить за новостями. Например, компания взяла большой кредит в банке и тут же начала строить завод – значит, источником капзатрат послужили заемные средства. А если компания решила сократить дивиденды, но построить новый газопровод – значит, источником CAPEX стал FCF (свободный денежный поток).

В целом нужно следить за тем, чтобы CAPEX превышал амортизационный фонд. Ведь если капзатраты будут меньше, чем необходимость в модернизации, это значит, что эффективность компании падает. Приведу пример: компания отложила 100 млн рублей, чтобы обновить станки на заводе (это амортизация), но по факту потратила на это только 50 млн рублей (это CAPEX), т.е. эффективность производства рискует снизиться в 2 раза. Понятно, что станки сломаются не сегодня и не завтра, а на следующий год компания может вложить в модернизацию в 3-4 раза больше денег.

Но если у компании регулярно размер амортизационных отчислений больше, чем капзатрат – это повод задуматься, куда менеджеры ныкают заначку.

Как CAPEX влияет на курс акций и дивиденды

Когда компания зарабатывает чистую прибыль, у нее есть три основных способа ее потратить:

- заплатить дивиденды – большинство частных российских компаний платят определенный процент от FCF в зависимости от долговой нагрузки, а большинство госкомпания – 50% чистой прибыли по МСФО;

- отложить деньги в кубышку – т.е. присовокупить их к основным средствам, увеличив активы (до распределения такая прибыль отражается как «нераспределенная прибыль» и отражается в капитале);

- вложить в капитальные затраты – это и будет CAPEX.

Таким образом, размер CAPEX напрямую влияет на свободный денежный поток / чистую прибыль, из которых платятся дивиденды. Проще говоря, чем выше капзатраты, тем меньше у компании свободных средств, из которых выплачивают дивиденды.

Специфика российского фондового рынка такова, что размер дивидендов напрямую влияет на курс акций. Если компания сокращает дивиденды, то ее акции падают. Следовательно, увеличение капитальных затрат при сохранении того же уровня прибыли и сокращении дивидендов ведет к снижению курса акций.

Хрестоматийный пример – Газпром образца 2012-2018 годов. Высокий уровень капитальных затрат на строительство новых газопроводов при низких ценах на газ и сравнительно невысоких нагрузках основных мощностей не давали котировкам компании подниматься выше уровня в 120-130 рублей. Любое повышение CAPEX воспринималось инвесторами негативно, так как в результате сокращались дивиденды.

В 2019 году Газпром значительно сократил инвестиционную программу и выплатил 50% чистой прибыли по МСФО, поставив рекорд по абсолютному размеру дивиденда. Какая образовалась свечка – видите сами.

Сейчас аналогичную мощную инвестиционную программу начал НМТП. Повышенный уровень CAPEX предусмотрен до конца 2029 года, так что в ближайшее десятилетие дивиденды порта окажутся под давлением.

Большие капитальные затраты потребуются телекомам для внедрения новых вышек 5G, при этом значительного увеличения прибыли от этого новшества не почувствуется. Следовательно, дивиденды телекомов тоже окажутся под давлением в ближайшие годы.

Естественно, что единичные высокие значения CAPEX не оказывают существенного давления на дивиденды и котировки. Речь идет только о продолжительных инвестициях.

С другой стороны, есть компании, которые традиционно поддерживают высокий уровень CAPEX и OPEX для своего развития – это растущие компании типа Новатэка, Mail.ru Group, Facebook или Amazon. Они практически не платят дивиденды (или поддерживают минимальный уровень выплат), реинвестируя почти всю полученную прибыль в развитие. Акции таких компаний называются растущими (growth stocks).

Как правило, невысокий уровень капзатрат и щедрые дивиденды у крупных устоявшихся бизнесов, которые ограничены в развитии (например, Coca-Cola, 3M, МТС или Cisco – это так называемые акции стоимости), а высокий уровень CAPEX и небольшие дивиденды / отсутствие дивидендов – у компаний роста.

Выбирая между этими двумя типами компаний, инвестор думает, что ему получить: дивиденды или прирост стоимости компании, который отражается в росте котировок. Проще говоря: получить прибыль сейчас (дивиденды) или отложить ее на будущее (капекс).

Такой же выбор есть у руководителей компании. Ярко это проявляется в корпоративном конфликте основных акционеров Норникеля – Олега Дерипаски и Владимира Потанина. Потанин настаивает на сокращении дивидендов и увеличении капитальных затрат, чтобы существенно модернизировать компанию и добиться кратного роста прибыли (и сокращения числа аварий). В то время как Дерипаска заинтересован в получение прибыли здесь и сейчас в виде дивидендов, чтобы покрыть долги своей компании En+ и ее дочки – Русала.

До 2023 года между акционерами действует соглашение, в соответствии с которым дивиденды остаются на прежнем уровне, так что напряженность между собственниками сохранится до этого года, и Норникель будет недополучать значительное количество нужных средств на модернизацию.

Так что высокий уровень CAPEX – это не всегда плохо. В модернизацию обязательно стоит вкладываться. Другое дело, если капзатраты себя не оправдывают. Например, если компания инвестирует в активы с низкой рентабельностью.

Например, рентабельность компании 20%, а новые вложения дают эффективность только в 10%. Следовательно, общая рентабельность тоже снижается – в итоге сокращается прибыль и дивиденды инвесторов. Поэтому стоит оценивать рентабельность инвестиций (ROI). В идеале она должна быть не меньше, чем рентабельность активов (ROA).

Таким образом, капитальные затраты (CAPEX, капекс) – это затраты компании на долгосрочные инвестиции: покупку основных активов, которые будут служить более 1 года. Размер капзатрат должен коррелировать с размером амортизационного фонда и в перспективе – увеличивать прибыль. Если капзатраты компании не оправданы или неэффективны, то это влечет к падению курса акций. Также CAPEX оказывает давление на дивиденды, и это тоже может быть расценено как негативный фактор. Но низкий уровень капзатрат влечет за собой снижение эффективности производства, поэтому нужно следить за его нормальным уровнем. Удачи, а да пребудут с вами деньги!