Компания FinEx начала торги фондом FXIT еще в 2013 году, но особая популярность к нему пришла только в последние годы – с ростом капитализации сектора IT-компаний США. За короткий срок (всего за 5 лет) стоимость акции ETF FXIT выросла на 224% в рублях. Сейчас цена акции FXIT превышает 9000 рублей. В 2020 году был запущен фонд-близнец FXIT под названием FXIM с гораздо меньшей стартовой ценой – всего 1 доллар. Фактически FXIM – альтернатива сплиту FXIT. Меньший лот позволит инвесторам тоньше настраивать портфель. Давайте разберемся дальше, что входит в состав фондов, каковы комиссии за управление, что там с налогообложением и стоит ли вообще входить в эти ETF. В общем, читайте обзор FXIM и FXIT.

Инфраструктура

Управляющей компанией фондов FXIT и FXIM является Finex. Если интересно – я подготовил большой обзор этой компании и ее фондов. Сама инфраструктура довольно разветвленная:

- Администратор фондов – Citibank (европейское подразделение).

- Кастодиан – Citi Depositary Services (ирландское подразделение).

- Аудитор – PricewaterhouseCoopers (PwC).

- Регистраторы – AMC FinEx Plus LLC, Barclays Capital Securities Ltd., Bluefin Europe LLP, Goldenberg Hehmeyer & Co, Jane Street Financial Limited, Sova Capital Limited, IC Freedom Finance LLC.

- Маркет-мейкер – Goldenberg Hehmeyer & Co.

Контроль за фондами – трехсторонний (Россия, Ирландия, Люксембург), что вызывает доверие. FXIT и FXIM под соответствующими тикерами торгуются на Московской и Ирландской биржах.

Состав фондов FXIM и FXIT

Так как FXIM и FXIT являются фондами-близнецами и различаются только своей стоимостью, то и состав у них абсолютно идентичен.

Оба фонда следуют за индексом Solactive US Large & Mid Cap Technology Index NTR. Этот индекс в целом похож на знаменитый Nasdaq, но при этом включает в себя большее количество эмитентов (104 против 100) и веса между акциями распределены по-другому.

Наибольшей долей в FXIT и FXIM обладают следующие акции:

- Apple – 18,126%;

- Microsoft – 13,577%;

- Facebook – 5,46%;

- Alphabet Class A – 4,33%;

- Alphabet Class C – 4,23%;

- Visa – 2,89%;

- Nvidia – 2,6%;

- Mastercard – 2,41%;

- Paypal – 2,23%;

- Verizon – 2,05%.

ТОП-10 занимает почти 58% общего веса индекса, при этом группе FAANG (правда, без Amazon) «принадлежит» 34,04%. В ТОП-20 входят также акции Adobe, Netflix, Intel, AT&T, Salesforce, Cisco, Qualcomm, Broadcom, Accenture и Texas Instruments.

В целом состав FXIM и FXIT очень хорош, но в отличие от того же QQQ (и его российской «обертки» AKNX) в нем нет ряда значимых активов, которые задали жару в 2020 году в плане роста, например, Tesla (доля в индексе Nasdaq – 4,71%) и того же Amazon (доля – 9,79%).

Поэтому называть FXIM и FXIT полным аналогом QQQ неправильно. Скорее, это альтернатива QQQ (и AKNX).

Кстати, и FXIT, и FXIM образованы методом физической репликации, т.е. управляющая компания напрямую покупает акции, входящие в состав индекса.

Все дивиденды реинвестируются, увеличивая стоимость пая. FinEx платит налог 15% с дивидендов американских акций как резидент Ирландии, в то же время как российские БПИФы платят налог 30% – например, тот же AKNX при получении дивидендов от QQQ платит именно 30% (при этом сам QQQ налог с американских акций не платит – поэтому тут еще не ясно, кто в итоге налогов платит меньше – FXIT или AKNX).

Доходность фондов

Продолжаем обзор FXIT и FXIM. Рассмотрим далее их доходность – т.е. сколько инвестор может заработать.

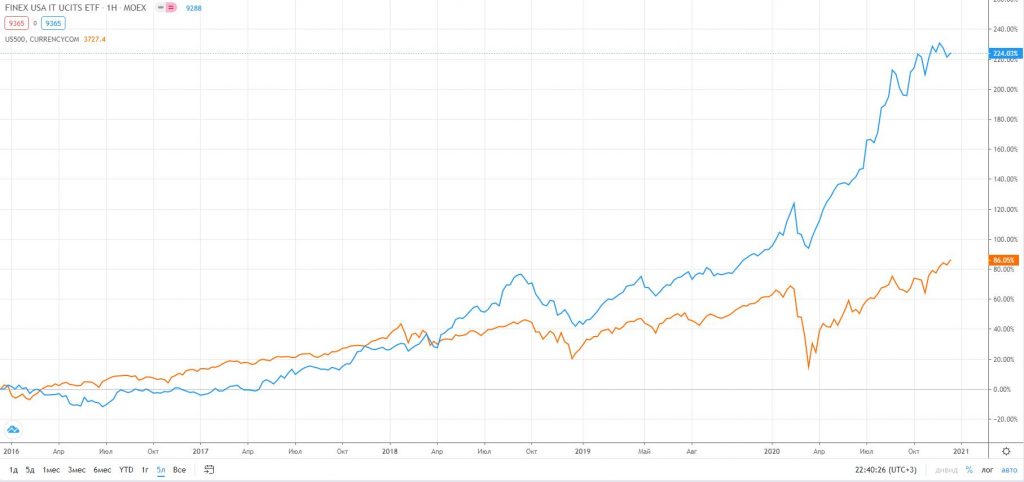

По FXIT уже накоплена значительная статистика – фонд был запущен в 2013 году. Сравним доходность FXIT (синий график) и индекса S&P 500 (красный график) с 2015 года.

Мы видим, что до 2018 года оба актива двигались примерно одинаково, но с 2018 года FXIT ушел в отрыв. После мартовского кризиса 2020 года FXIT ракетой ушел вверх. Всего за неполных 5 лет FXIT подрос на 224% (или 44,8% в год), при этом основной рост пришелся именно на 2020 год: с начала года фонд вырос на 68,8%. Если пересчитать прирост FXIT без учета последнего года, то все равно получится солидно: 38,8% годовых.

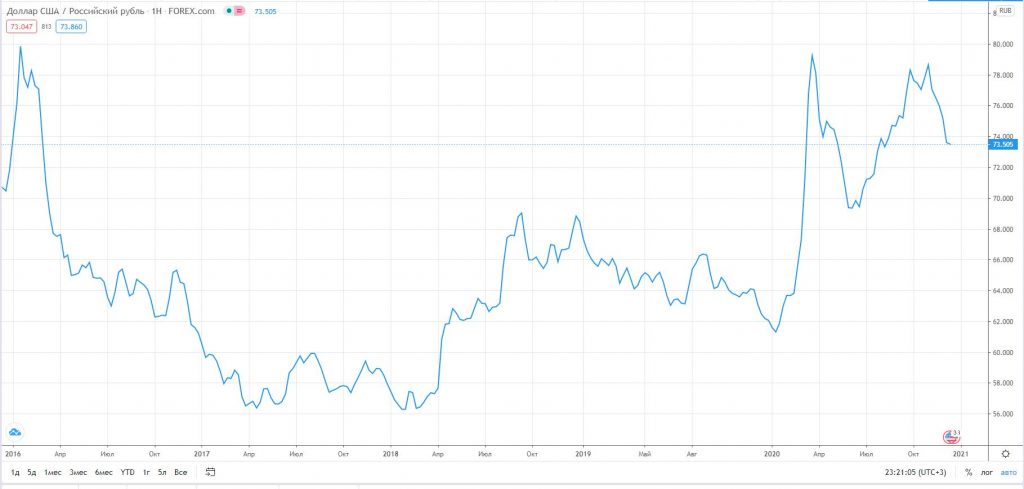

Но нужно учитывать, что эта доходность – рублевая. Базовая валюта фонда – доллар. Это значит, что когда рубль слабеет, то доходность FXIT растет, даже если стоимость акций в портфеле осталась неизменной.

Ну, например, все активы фонда стоят 1000 долларов, а доллар – 65 рублей, всего акций – 100 штук, значит, каждая акция стоит по 10 долларов, или по 650 рублей. В конце года активы стоят всю ту же 1000 долларов и каждая акция всё те же 10 долларов, но рубль упал до 75 рублей, поэтому в рублях акции стоят уже 750 рублей.

Поэтому феноменальный рост стоимости акции FXIT обусловлен не только ростом входящих в состав фонда активов, но и девальвацией нашего родимого деревянного.

Ключевое различие между FXIT и FXIM – в валюте. FXIT торгуется только за рубли, а FXIM – и за доллары, и (теперь) за рубли. Поэтому графики FXIT и FXIM будут различаться: FXIT будет дополнительно дорожать от удешевления рубля (и роста доллара), а при усилении рубля (ослаблении доллара) падать, в то время как доходность FXIM будет зависеть исключительно от динамики активов.

Но так как появился рублевый вариант FXIM, то он будет вести себя идентично FXIT. Различие может быть из-за ошибки слежения: у FXIT она составляет 0,46%, у FXIM – 0,12% (пока).

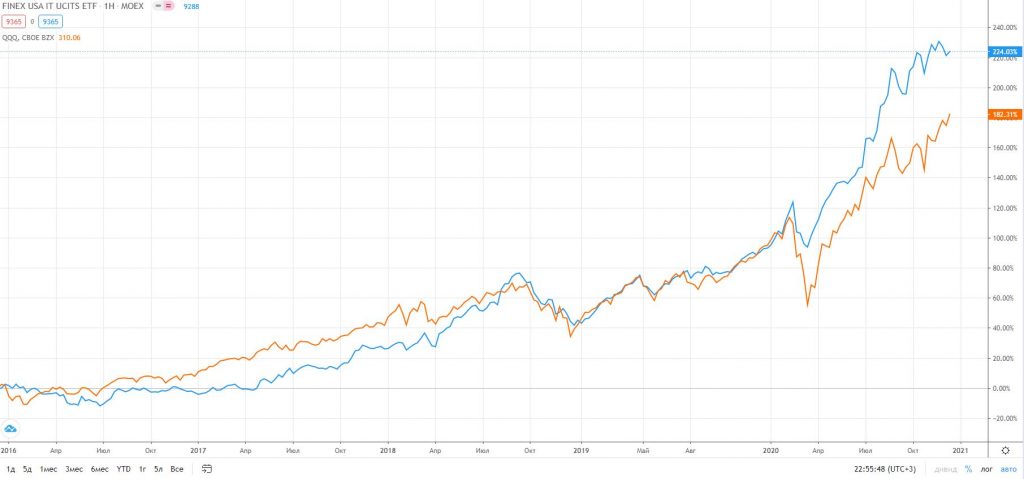

Давайте еще сравним доходность FXIT с его главным «конкурентом» – QQQ, следующим за индексом Nasdaq.

Результат на первый взгляд озадачивает. FXIT кажется более доходным – он вырос на 224%, а QQQ – на 182%, которому не помогли ни Тесла, ни Амазон. Но не стоит забывать, что доходность FXIT – рублевая, а QQQ – долларовая. Т.е. за 5 лет FXIT вырос на 224% в рублях, а QQQ на 182% в долларах. В разных валютах доходность сравнивать некорректно.

Поэтому, чтобы однозначно определить, что доходнее – FXIT или QQQ – приведем их к единой доходности: долларовой.

За 5 лет рубль ослабел всего на 3,99% – вы не поверите, но ровно 5 лет назад в конце 2015 года рубль стоил 70,7 рублей (правда, в конце 2014 года он стоил только 32 с небольшим).

Так вот, в долларах FXIT за 5 лет вырос на 222% – против 182% у QQQ. Тот редкий случай, когда российский вариант оказался лучше забугорного. FinEx сделали ставку на более доходный бенчмарк.

Но чтобы однозначно определить победителя, лучше сравнить на долгосрочной дистанции QQQ и FXIM – у обоих фондов базовой валютой выступает доллар без всяких поправок.

Я нашел информацию о доходности FXIT на сайте FinEx. Данные немного отличаются от моих расчетов в скринере, так как FinEx опирается на данные Центробанка плюс немного другие даты. Но в целом FXIT выглядит привлекательнее зарубежного «коллеги».

Еще раз. Важно учитывать, что даже рублевая доходность FXIT учитывает падение курса рубля, поэтому если вам важна валютная диверсификация, вы можете запросто купить именно FXIT и именно в рублях – особой разницы не будет. Если вы переведете заработанные рубли в доллары, то получите долларовую доходность.

Поэтому в случае с FXIT корректнее говорить не просто о рублевой доходности, но и о рублевой доходности с учетом валютной девальвации. И при прочих равных FXIT всё-таки оказывается выгоднее QQQ.

Комиссия

Оба фонда FXIM и FXIT взимают одинаковую комиссию: 0,9% от СЧА в год, куда уже входит комиссия депозитария, регистратора, аудитора, управляющей компании и прочих голодных парней.

Комиссия ежедневно списывается с активов фонда и уже заложена в цену акции. Отдельно с брокерского счета ничего не взимается.

Но вы учитывайте еще комиссию брокера и биржи. Они будут зависеть от вашего тарифа.

Стоимость акции

Самое важное, чем FXIM отличается от FXIT – цена акции. FXIM примерно в 120 раз дешевле, чем FXIT. На момент написания обзора одна акция FXIT стоила 9371 рубль, FXIM – 77,8 рубль (1,06 доллара).

Компанию Finex не раз просили о сплите FXIT, чтобы его можно было более удобно «вписывать» в портфель (резко выросшая стоимость акции не давала достаточного простора для диверсификации в небольших портфелях).

Однако сплит – штука дорогостоящая, и не все брокеры (по словам представителей Finex) корректно справляются с расчетом «расщепления». Так что новый фонд – это вот такой финт ушами и одновременно реверанс в сторону инвесторов.

Налогообложение

Фонды Finex зарегистрированы в Ирландии, поэтому платят налоги с дивидендов акций по ирландскому законодательству, где предусмотрен 15-процентный налог с дивидендов акций США.

В России с прибыли, полученной от продажи акций FXIT и FXIM, нужно будет заплатить налог 13%. Например, вы купили акцию за 6000 рублей, продали за 9000 – с 3000 нужно уплатить 13%, т.е. 390 рублей.

Так как FXIM и FXIT торгуются на Московской бирже, то при их покупке можно рассчитывать на льготу за долговременное владение: за каждые 3 года владения акциями можно воспользоваться налоговым вычетом в размере 3 млн рублей (т.е. через 3 года – сразу 9 млн, через 4 года – 12 млн и т.д.).

Таким образом, избежать уплаты указанного выше налога можно избежать (хотя бы частично – т.е. в пределах 3 млн рублей за каждый год, но среднему инвестору лимита ЛВД за глаза хватит).

Стоит ли покупать FXIM и FXIT

Оба фонда являются отраслевыми – они вкладываются в высокотехнологические компании США. Конечно, отрасль IT являлась (и до сих пор является) наиболее быстрорастущей среди всех отраслей, особенно, по сравнению с традиционными (машиностроение, добыча, энергетика и т.д.). Думаю, что перспективы сильного роста у IT сохраняться еще на немалое количество лет.

Но с точки зрения диверсификации инвестиции только в одну отрасль – это не совсем правильно. Как и любая другая отрасль, IT тоже циклична, и за ростом всегда следует коррекция. Чтобы нивелировать последствия падения индекса Solactive US Large & Mid Cap Technology, нужно балансировать портфель другими отраслями (например, добавить TBIO) или ETF и БПИФами на широкий рынок (FXUS, например, или SBSP). Причем FXIT и FXIM инвестируют только в акции США – неплохо добавить страновую диверсификацию (FXCH, FXRL или AKEU).

После такого резкого роста капитализации IT-компаний коррекция, в целом, ожидаемая. Поэтому входить в FXIT или FXIM стоит, если только готовы к ней. Но в долгосроке, я уверен, фонды будут только отрастать. Компании, которые находятся в составе фондов, слишком круты, чтобы «сдуваться». А если даже «сдуются» – ничего страшного: на их место придут другие, это же индекс!

-

FXIT / FXIM 100%, 6 голосов6 голосов 100%6 голосов - 100% из всех голосов

-

AKNX 0%, 0 голосов0 голосов0 голосов - 0% из всех голосов

-

QQQ 0%, 0 голосов0 голосов0 голосов - 0% из всех голосов

-

TECH 0%, 0 голосов0 голосов0 голосов - 0% из всех голосов

-

Никакой 0%, 0 голосов0 голосов0 голосов - 0% из всех голосов

Так что в долгосрок в качестве дополняющего актива FXIT или FXIM в ваш портфель, я думаю, стоит включить. А вы что думаете? Пишите в комментариях! Удачи, и да пребудут с вами деньги!

Михаил, спасибо за обзор! Как всегда все по полочкам!

Про FXIT это точно, сейчас порог входа для частного инвестора не очень комфортный, поэтому его брата-близнеца FXIM стОит закинуть в портфель.

А вы не рассматривали еще TECH? Он представляет собой альтернативу FXIT. Я пока использую связку TECH + FXIT, довольно эффективно.

В отличии от FXIT, TECH платит 30 % налогов с дивидендов.

Так-то да, но взгляните на состав. Во-первых, FXIT и TECH — разные как по составу, так и по весам (FXIT взвешен по капитализации, а TECH нет), во-вторых, большая часть эмитентов не платят дивиденды, так как являются растущими компаниями. Так что более высокий налог с дивидендов не должен быть определяющим фактором при выборе фонда. Это разные инструменты.

Без разницы за какую валюту покупать ETF!

В целом — да, так как доходность ETF зависит от базовой валюты, а не от валюты торгов.

В статье не совсем верно написано, спасибо

Михаил, благодарю за обзор. Как нельзя кстати, как раз искал, чем заменить FXIT в портфеле.

Пожалуйста, Герман!