Инвестпривет, друзья! «Ковидный» 2020 год внес огромные изменения в мировую экономику. Прежние перспективы и прогнозы потеряли свою силу, и теперь нужно корректировать свою стратегию покупки акций. Ниже в списке – самые перспективные акции 2021 года с высоким потенциалом роста. Я разделил акции по странам: Россия и США. Обязательно прочитайте дисклеймер и методику отбора акций.

Дисклеймер

Всё написанное ниже не является индивидуальной инвестиционной рекомендацией, а является выражением личного мнения автора. Я не несу ответственности за возможные убытки и потери, если вы следовали моим инструкциям. Решение о покупке или продаже того или иного актива вы должны принимать, исходя из собственной стратегии инвестирования.

Методика отбора

Чтобы ответить на вопрос, какие акции купить в 2021 году, вам нужно определиться, какие именно акции вам нужны. На мой взгляд, в 2021 году лучше всего себя будут чувствовать value stocks, т.е. акции стоимости. В 2020 году они значительно припали в цене и до сих пор не восстановились, в то время как акции роста показали (прошу прощения за каламбур) значительный рост.

Как мне кажется, потенциал роста у growth stocks еще остался, и, несомненно, компании, показывающие выдающиеся финансовые результаты (особенно в сфере IT) будут пользоваться спросом у инвесторов.

Однако стоимостные акции, в числе которых немало дивидендных, слишком дешевы, и они будут расти более весомыми темпами. Поэтому целесообразно выделить отдельно самые недооцененные акции с потенциалом роста в 2021 году (value stocks).

Надо отметить, что я являюсь приверженцем подхода Грэма в отборе акций и в свой портфель отбираю недооцененные акции с большими дивидендами.

На своем платном канале Boosty.to я ежеквартально публикую портфель, в который отбираю недооцененные акции, рассчитываю их справедливую стоимость и потенциал роста. Пропорции акций в портфеле рассчитываются в зависимости от потенциала роста: чем больше потенциал, тем больше доля.

Пример собранного портфеля (с закрашенными тикерами) вы видите на скриншоте.

При этом отбор ведется не абы каких акций – а с хорошим фундаменталом: растущими денежными потоками, стабильной прибылью, «защитными рвами» и т.д. Недооцененность данных акций вызвана какими-то внешними факторами, например, снижением цен на производимую ими продукцию, или общими глобальными проблемами. Сам бизнес таких компаний устойчив и генерирует хорошие доходы.

В итоге даже если курсовая стоимость недооцененных акций не будет успевать за индексом, вы получите высокую дивидендную доходность – на уровне 5-6% годовых в долларах (против 1,5-2% дивдоходности акций, входящих в индекс S&P 500).

Давайте посмотрим, какие недооцененные акции с потенциалом роста в 2021 году я выделил.

Недооцененные акции США

Для отбора самых недооцененных акций США в 2021 году я использовал такие мультипликаторы: P/E – ниже 20; P/S – ниже 10; P / BV – ниже 5 (1 – справедливая оценка); EV/EBITDA – ниже 10; Debt/EBITDA – ниже 5; прибыль на акцию (EPS) – выше 0; ROA, ROE, ROI – выше 0; EBITDA, прибыль, выручка – выше 0, рыночная капитализация – выше 5 млрд долларов, ликвидность – свыше 1 млн долларов в день.

Настройка всех этих параметров гарантирует, что в список попали акции компаний с хорошим устойчивым бизнесом, но испытывающие временные трудности из-за каких обстоятельств. Критерий по доходности и рентабельности позволяет отсеять компании-зомби, а высокая капитализация и объем торгов обеспечивают достаточную оборачиваемость акции в течение дня.

Всего я нашел и собрал в портфель недооцененных акций США 19 акций. Укажу только некоторые.

Kroger – вторая крупнейшая (после Macy’s) сеть супермаркетов в США. Также владеет рядом заправок. Кризис прошелся по ритейлу США катком (не как у нас), так что акция ожидаемо оказалась в числе недооцененных: значительно упала выручка – отсюда падение курса акций.

D.R. Horton – крупнейший девелопер и лидер строительного бума в США. В 2019-2020 годах получила рекордную прибыль. Несмотря на то, что акция торгуется на хаях, по мультипликаторам она всё еще недооценена. Потенциал роста – более 60%. Пока в США экстремально низкая ипотека и большое количество ликвидности, строители просто обречены на успех. Ну, и еще Horton платит неплохие дивиденды.

Lennar – еще одна строительная компания с дивидендами.

Intel – одна из самых недооцененных компаний в IT-секторе. Причина падения, в целом, ясна: Intel проигрывает конкурентные рынки по разработке процессоров и чипов. Однако сейчас Intel переориентировалась на разработку процессоров, чипов и прочих деталей для вышек 5G, а также других компьютерных компонентов, так что потенциал роста сохраняется. Ну, и перестройки в правлении тоже идут ей на пользу.

CVS Health – одна из крупнейших аптечных сетей США с растущей выручкой.

Verizon – вторая из крупнейших телекоммуникационных компаний США, главный конкурент AT&T. Прям сильно недооцененной ее назвать сложно (мультипликаторы значительно выше, чем у телекомов в России и США), но котировки ниже максимумов, поэтому акция дает хорошую дивидендную доходность (порядка 4,4%).

Omnicom – медиакомпания, зарабатывающая на размещении рекламы. Реклама в 2020 году, понятное дело, просела, как и доходы Омникома. При восстановлении рынка реклама вновь будет двигателем торговли, а Омником – машиной по генерации рекордной прибыли. Компания крайне интересна по текущим ценам.

Discovery – глобальная медиакомпания, владеющая компаниями Discovery Channel, Animal Planet, ID, Velocity, TLC, Eurosport. Зарабатывает в основном на платной подписке на каналы и на рекламе. Так как рынок рекламы просел, то Дискавери недополучила прибыль и поэтому ее акции потеряли в стоимости. Отсюда – дисконт к справедливой цене. Но надо понимать, что Discovery (впрочем, как и Fox) не очень активно развивают сегмент стриминговой подписки (на который Netflix и Disney делают основную ставку), поэтому, я думаю, потенциал роста этой акции будет ограничен. Так, сервис Discovery+ был запущен только в 2021 году (да, аккурат в Новый год – в сотрудничестве с Verizon, кстати), так что его перспективы еще предстоит оценить.

Exelon – энергетическая компания, владеющая 10 АЭС и 17 ядерными реакторами. Акции торгуются с дисконтом, потому что ESG, «зеленые», стоп-атом и вот это всё. Отчетность у компании в порядке, дивиденды большие и растут (при текущих котировках дивдоходность выше 3,58%), так что интересно для покупки.

Synchrony Financial – выпускает пластиковые и дисконтные карты для банков, частных компаний, сетевых магазинов, отдельных брендов и т.д. Ну, то есть печатает сам пластик, естественно. В последнее время развитие компании немного замедлилось, так как многие клиенты начали сознательно отказываться от пластиковых карт в пользу электронных и виртуальных карточек. Но бизнес всё еще устойчивый и перспективный – в ту же Южную Америку и Африку пластиковые карты только приходят.

Rio Tinto – вторая крупнейшая в мире алмазодобывающая компания (первая – наша Алроса). Из-за алмазного кризиса котировки оказались под давлением. В перспективе – кратный рост и увеличение дивидендов (по текущим ценам дивдоходность тоже вкусная – 4,55%).

AT&T – акции телекома продолжают снижаться. Акционеры ждут роста капитальных затрат на внедрение вышек 5G в США, Латинской Америке и Африке. К тому же AT&T впервые в истории не повысила дивиденды спустя год – и рискует вылететь из списка дивидендных аристократов США (сэкономленные деньги пошли на погашение долга, так что в целом AT&T стала стоить дороже по своей внутренней стоимости). На мой взгляд, это хороший момент, чтобы войти в акции такой перспективный, взрослой и стабильной компании. Ну и дивдоходность на уровне 7,1% впечатляет.

Newmont – крупнейшая золотодобывающая компания мира. Ее акции прошли по самой границе недооцененности. В целом – хороший и интересный бизнес, котировки немного просели на фоне коррекции стоимости золота в целом.

| Название | Цена акции | P/E | P/S | P/BV | EV/EBITDA | Debt/EBITDA | Див. доходность (прогноз) |

| Kroger | 33,15 | 8,82 | 0,2 | 3,06 | 5,87 | 2,05 | 2,15% |

| Lennar | 72,97 | 8,91 | 0,96 | 1,22 | 7,29 | 0,42 | 1,43% |

| D.R. Horton | 80,02 | 10,41 | 1,28 | 2,37 | 9,73 | 0,34 | 1,04% |

| Intel | 58,18 | 11,90 | 3,11 | 2,95 | 5,90 | 0,46 | 2,36% |

| CVS Health | 72,18 | 12,05 | 0,36 | 1,49 | 9,25 | 1,27 | 2,74% |

| Verizon | 55,32 | 12,83 | 1,78 | 3,36 | 7,73 | 2,22 | 4,55% |

| Omnicom | 65,88 | 14,68 | 1,03 | 4,93 | 8,33 | 2,63 | 4,01% |

| Discovery | 36,42 | 17,01 | 2,22 | 1,87 | 8,46 | 1,52 | – |

| Exelon | 43,68 | 17,93 | 1,28 | 1,32 | 8,59 | 1,19 | 3,05% |

| Synchrony Financial | 37,29 | 16,33 | 1,7 | 1,81 | 3,24 | 1,30 | 5,33% |

| Rio Tinto | 78,48 | 17,53 | 3,01 | 3,1 | 5,59 | 0,36 | 4,98% |

| AT&T | 28,93 | 19,29 | 1,21 | 1,27 | 6,89 | 1,11 | 7,2% |

| Newmont | 59,30 | 18,17 | 4,22 | 2,18 | 9,93 | 0,3 | 2,77% |

Данные актуальны на 5 февраля 2021 года.

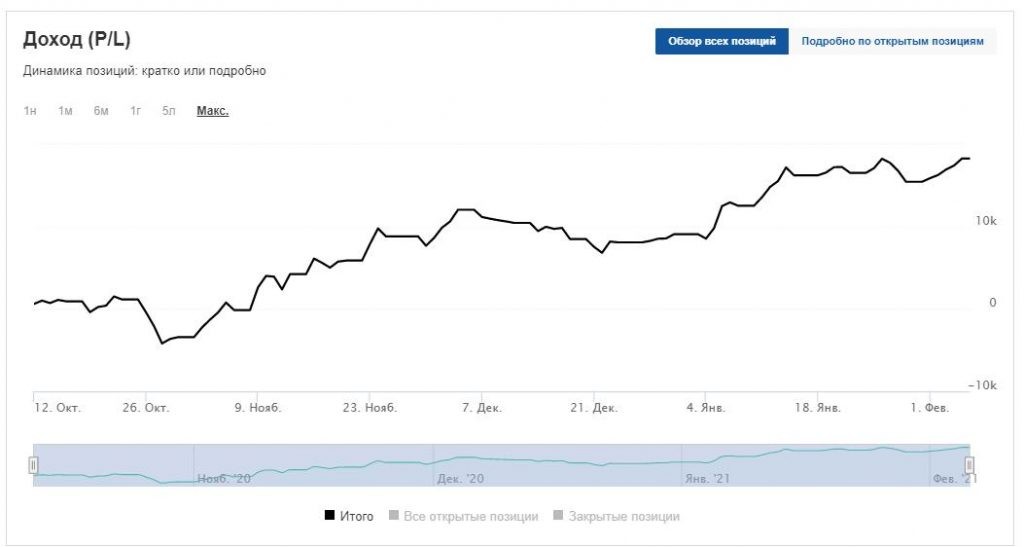

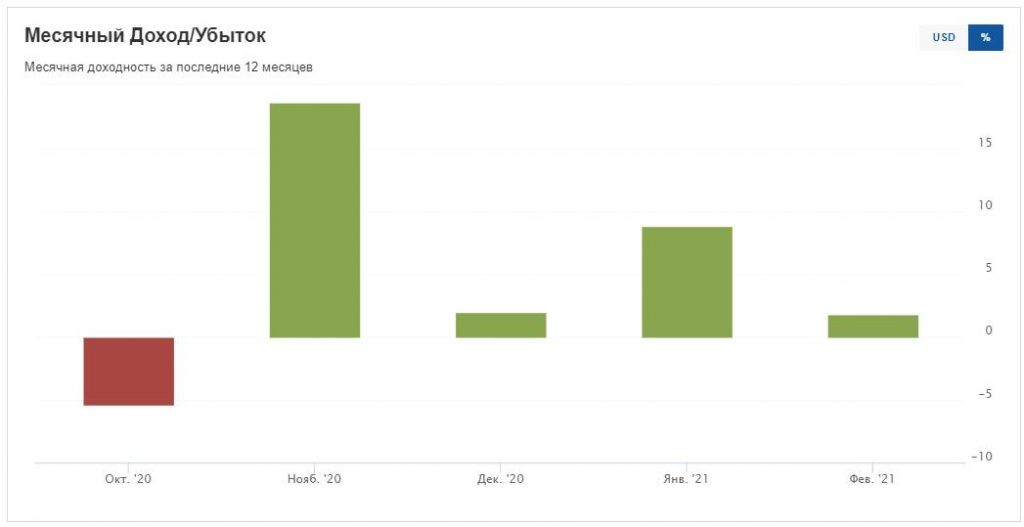

Более полный список недооцененных акций США в 2021 году – на моем канале Boosty.to. Каждый квартал я пересчитываю показатели и формирую модельный портфель. На сегодняшний день доходность портфеля составляет 24,46%. Для сравнения – за этот же период S&P 500 вырос на 8,01%.

Недооцененные акции российских компаний

Аналогичный портфель с акции недооцененных компаний с перспективной роста, но для России, я также собираю на Boosty.to. Пересмотр портфеля также происходит ежеквартально.

Последние данные я собрал буквально вчера – 5 февраля 2021 года. Далее покажу некоторые компании и прокомментирую, почему эти акции стоит покупать.

Критерии отбора – те же, что и для американских акций. Опять-таки, финальная цель – выбрать хорошие компании с устойчивыми денежными потоками, которым почему-то не повезло.

ФСК ЕЭС – электроэнергетические компании в России традиционно недооценены, поэтому в список самых недооцененные акций российских компаний с потенциалом роста в 2021 году попало немало электрогенерирующих и электрораспределяющих компаний. ФСК ЕЭС оказалась наиболее недооцененной по ключевым мультипликаторам. Потенциал ее роста – более 60% (до справедливой цены).

МРСК Центра, Интер РАО, ОГК-2, ТГК-1 – аналогично.

Росагро и Черкизово – обе компании показывают хорошие операционные результаты. Спрос на еду растет, а фактическая инфляция способствует росту прибылей обоих компаний. При этом Росагро и Черкизово специализируются на разных рынках (Росагро – свекла, сахар, зерновые, сыро, сливочное масло, а Черкизово – свинина, говядина, курятина, индюшатина, колбаса) и не конкурируют друг с другом напрямую. Следовательно, потенциал роста есть у обеих компаний.

Глобалтранс – компания занимается грузоперевозками, в основном, нефти. Одна из наиболее недооцененных и щедрых на дивиденды компаний на российском рынке.

Татнефть – несмотря на рост стоимости нефти, котировки Татнефти не спешат восстанавливаться. Если другие нефтяные гиганты типа Лукойла и Роснефти уже выросли, Татнефть по-прежнему недооценена. Дисконт к цене, на мой взгляд, вызван дивидендной политикой компании.

ЛСР – несмотря на существенный рост, ЛСР до сих пор недооценена. ПИК (который был в моем списке недооцененных акций на прошлый год) улетел в космос. ЛСР еще предстоит такой полет.

НМТП – новороссийский морской порт, как и Глобалтранс, потерял в стоимости из-за снижения объемов перевозки нефти. Как только цена нефти и объем ее транспортировки восстановятся до докризисных значений, мы увидим рост котировок. А пока дешево – это стоит покупать.

Ростелеком – отечественный интернет-провайдер и IT-компания, Ростелеком тоже имеет потенциал роста в 2021 году, правда, довольно ограниченный. Драйвером роста может стать выполнение миллиардных госзаказов – например, создание единой платформы для оплаты ЖКХ. При этом сдерживающим фактором остаются небольшие дивиденды и в целом низкое качество оказания услуг.

ММК – несмотря на внушительный рост котировок, среди всех сталеваров ММК до сих пор формально остается самой недооцененной. При этом дивидендная доходность комбината может достичь 12-14%!

Давайте сведем самые прибыльные акции в 2021 году в единую таблицу.

| Название | Цена акции | P/E | P/S | P/BV | EV/EBITDA | Debt/EBITDA | Див. доходность (прогноз) |

| ФСК ЕЭС | 0,2169 | 3,66 | 1,08 | 0,3 | 3,12 | 0,25 | 8,5% |

| МРСК Центра | 0,3698 | 4,63 | 0,16 | 0,35 | 3,5 | 0,99 | 5,5% |

| Росагро | 893 | 4,86 | 0,72 | 1,13 | 8,12 | 0,85 | 4,32% |

| Интер РАО | 5,31 | 5,23 | 0,39 | 0,71 | 1,12 | 0,15 | 3,55% |

| Глобалтранс | 509 | 5,31 | 10,3 | 1,8 | 3,4 | 0,63 | 15% |

| Россети | 1,68 | 5,41 | 0,33 | 0,28 | 3,69 | 0,46 | 6,9% |

| Черкизово | 1990 | 6,28 | 0,64 | 1,34 | 7,42 | 1,13 | 5,5% |

| ОГК-2 | 0,7878 | 7,34 | 0,71 | 0,63 | 3,06 | 0,28 | 7% |

| Татнефть | 513 | 11,62 | 1,46 | 1,53 | 5,43 | 0,08 | 6,44% |

| ЛСР | 943 | 11,64 | 0,85 | 1,13 | 576 | 1,16 | 5,24% |

| НМТП | 8,26 | 12,01 | 3,28 | 1,51 | 4,88 | 0,97 | 6,5% |

| Ростелеком | 104,13 | 12,78 | 0,72 | 0,95 | 4,45 | 2,82 | 4,8% |

| ММК | 52,14 | 13,4 | 1,28 | 1,75 | 5,73 | 0,21 | 12% |

Напомню, что данные в таблице актуальны на 5 февраля 2021 года.

В моем текущем портфеле находится 17 эмитентов – в таблице представлены только некоторые из них.

Каждый квартал я пересматриваю состав портфеля и составляю новый список, какие акции покупать в 2021 году, – всё это есть на моем канале Boosty.to. Там же я рассчитываю справедливые цены несколькими способами (коэффициент Грэма, дисконтирование денежных потоков, дисконтирование дивидендов, сравнительный подход) и вывожу справедливую цену акции в зависимости от полученных результатов.

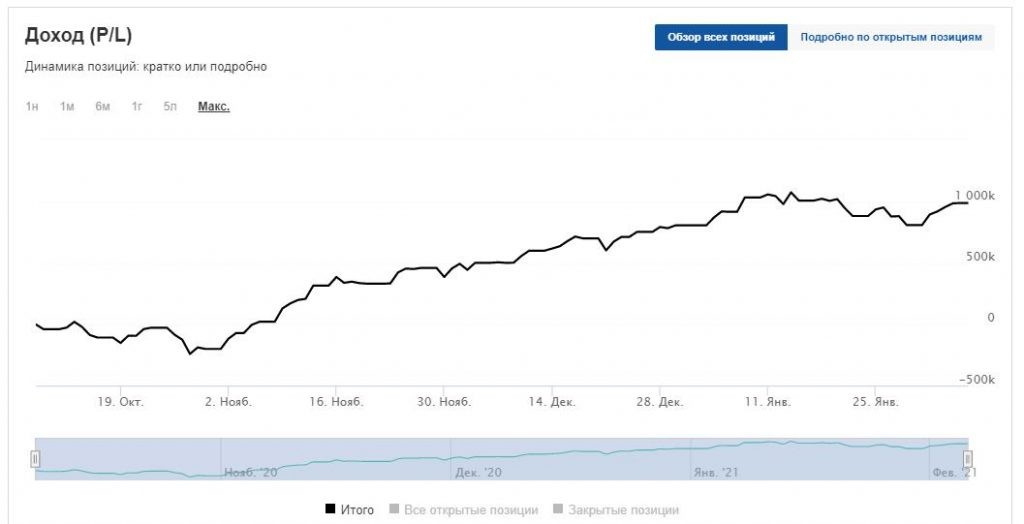

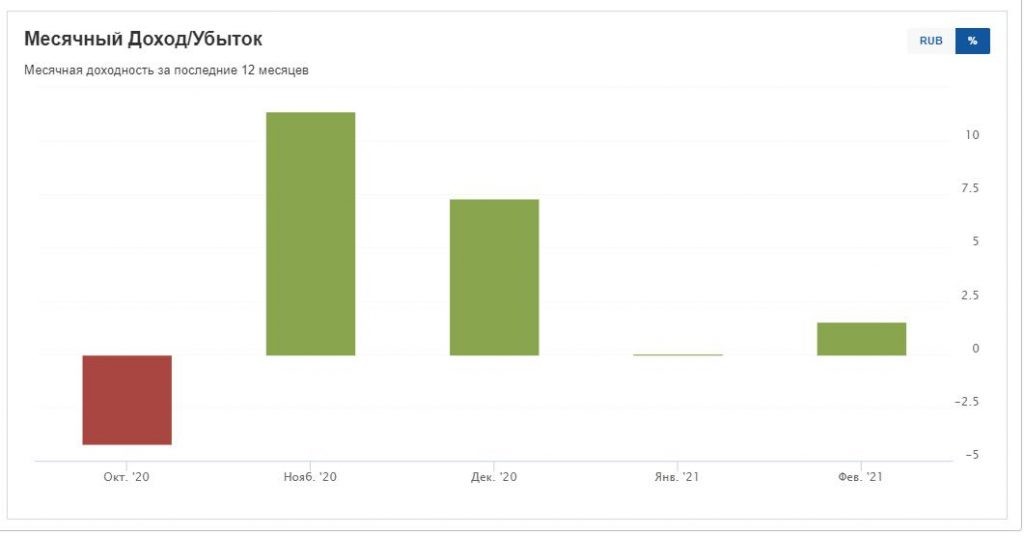

За предыдущий период портфель недооцененных акций России заработал 18,5% (индекс Мосбиржи вырос на 18,88%), причем картину испортил QIWI.

Вот такой список недооцененных акций США и России в 2021 году получился. Еще раз напоминаю, что это не является индивидуальной инвестиционной рекомендацией. Данные актуальны на 5 февраля 2021 года. Каждый квартал я пересматриваю состав портфелей и предоставляю сведения о наиболее недооцененных акциях с максимальным потенциалом роста на Boosty.to. Словом, хотите получать объективные и актуальные данные, чтобы использовать их при составлении собственного портфеля – добро пожаловать! Удачи, и да пребудут с вами деньги!

Взял пару идей на вооружение. Вопрос может немного не в тему. Инвестирую через Тинькофф, как там дела с комиссиям у Сбера? Думаю сделать два брокерских, чтобы Америку и Россию раскидать для удобства счета

Владислав, комиссии у Сбера намного ниже — 0,03% за сделку. Но Америку через Сбер торговать не получится — у них нет доступа к Санкт-Петербургской бирже. Поэтому большинство иностранных акций, перечисленных в статье, а также РИИТы, через него не купить. Но Московская биржа открыта вся, в том числе можно взять иностранные акции, торгуемые в рублях (типа AAPL-RM), а также больше фондов (например, у Сбера есть ЗПИФ ФПР — ЗПИФ на IPO). Поэтому логично раскидать средства по двум брокерским счетам: через Сбер торговать Россию, через Тинькофф — Америку.

Добрый день Михаил! Начал читать вас недавно, скоро встанет вопрос инвестиций. У вас дельная и структурированная инфа, все пока нравится. А вопрос такой: вы обходите брокера ВТБ, я понимаю, что есть негатив к нему как к банку. Но его тариф «онлайн» по-моему очень неплох. И покупать через него можно почти везде, вы согласны со мной? Если нет, скажите плз. ваше мнение?

Добрый день! Спасибо за вашу оценку, приятно =) Насчет ВТБ. Да, тариф «Мой онлайн» неплох. У меня есть клиенты, которые торгуют через ВТБ и довольны. Низкие комиссии, приличная техподдержка. Однако ВТБ до сих пор не наладил процедуру подписания формы W-8BEN для американских акций, торгующихся на СПбирже (форма действует только для внебиржевого рынка). Поэтому, если клиент собирает дивидендный портфель из американских акций, то вынужден платить налог с дивидендов 30% вместо 10% + 3%. И это уже не первый год тянется, ВТБ всё обещает настроить, но никак. А так-то при торговле только на Мосбирже или на срочном рынке ВТБ хорош.

Добрый день. форму W-8BEN можно подписать прямо в офисе банка, вопросов у меня во всяком случае не возникло в части этой формы.

Вы получали дивиденды? Если да, скажите пожалуйста, с вас взимали 30% или 10%? Это без наезда, просто нужно разобраться. Мои клиенты отмечают, что форму подписать можно — но распространяется она исключительно на внерынок. С американских акций, обращающихся на Санкт-Петербургской бирже, всё равно взимают 30%.

Не слушайте Мишку, он дилетант,большинство указанных им российских компаний недооценены уже лет десять как, такими и останутся ещё лет сто. Из Америки АТТ полный шлак. И кстати в ВТБ всё там подписывает, самый годный брокер. А ты Мишка учи матчасть, сколько можно людей баламутить? В том году Энел нахваливал, в итоге что?

(Не) уважаемый М.! Вы какой-то уж очень неумный комментарий оставили. Сами себя показали с «отличной» стороны.

Михаил, спасибо за обзор. Ваше мнение по поводу ФСК, если произойдет объединение с Россети, какой будет исход? Может имеет смысл брать сразу Россети-ап? Хотя дивы у них меньше..

Вячеслав, я думаю, что рано или поздно произойдет консолидация акций всех дочек Россетей в единую акцию. Это было бы логично и удобно для инвесторов. Другой вопрос, что выкуп может произойти по заниженной цене — такое уж у нас в России отношение к миноритариям. Лично я пока обхожу электроэнергетику стороной, так как компании вечно недооценены и зарегулировано по самое не могу. Ну, и плюс Россетям как госкомпании могут дать «соцнагрузку» в виде электрификации отдаленных деревень или продажи электричества по низким ценам в рамках соцпрограммы (как сейчас за счет средств акционеров Газпрома планируют совершить масштабную программу газификации). Поэтому я бы искал лучшие варианты вложений, тем более, что интересных и более понятных дивидендных историй на рынке РФ множество.

Где вы сказок то наслушались про объединение? Зачем Вам преф? обычка более привлекательна и ликвидна, но пока не дешева, пусть пока восточный строят…

(Не) уважаемый М.! Префы торгуются дешевле обычек. Зачем переплачивать? Подучите матчасть, потом комментируйте.