Инвестпривет, друзья! На рынке долгое время существовало два типа фондов: активно управляемые (mutual funds за рубежом и ПИФы в России) и пассивно управляемые (ETF – биржевые фонды). При этом ПИФы и взаимные фонды можно купить только через управляющую компанию и продать (погасить пай) ей же. ETF же свободно торгуются на бирже. Но в России с 2019 года существует промежуточная форма фондов – биржевые ПИФы. БПИФы управляются как классические ПИФы (или взаимные фонды), но при этом торгуются на бирже. Давайте подробнее разберемся, что такое БПИФы, как они работают, чем отличаются от обычных ПИФов и ETF и что лучше выбрать инвестору?

Что такое БПИФы простыми словами

Биржевые ПИФы (БПИФы) – это исключительно российское изобретение, в мировой практике их аналогов не существуют. Для того, чтобы БПИФы было возможно создать, правительство даже внесло изменения в законодательство (а именно – в Федеральный закон №156-ФЗ от 29 ноября 2001 года «Об инвестиционных фондах», с изменениями от 26.07.2019, № 248-ФЗ).

Законодательство называет БПИФы «ETF по российскому праву». Дело в том, что, полноценные ETF, соответствующим всем международным стандартам, российские управляющие компании сделать пока не могут – выпускать ПИФы намного быстрее и проще. Поэтому им дали право торговать ПИФами на фондовом рынке и назвали их «биржевыми ПИФами». Типа у нас тут своя контора с блекджеком и маркет-мейкерами.

Сегодня на российском рынке есть биржевые ПИФы от таких управляющих компаний, как Сбербанк, ВТБ, Альфа-Капитал, Тинькофф, Доход, Райффайзен, Открытие, РСБХ, Газпромбанк, Freedom Finance, Система Капитал и ДоходЪ. Не путайте их с управляющими компаниями, выпускающими ETF – таковых на российском фондовом рынке всего две: FinEx и ITI Funds.

От классических ПИФов БПИФы унаследовали структуру управления, в которой управляющая компания, кастодиан, регистратор и маркет-мейкер аффилированы друг с другом, а также высокие комиссии (местами настолько высокие, что прям конские – например, у MTEK аж 2,5%, у AKME 1,91%, а у OPMW – 1,70%). Но средняя комиссия у БПИФов 1%, это намного ниже, чем у голодных ПИФов с их 2% за вход, 1% за выход и 2-3% за управление в течение года (т.е. всего 5-6% в год придется выложить – и это без гарантии дохода).

У российских ETF, правда, комиссии еще ниже – у FinEx в основном 0,6-0,9%. А самые низкие – у зарубежных ETF: в основном 0,03-0,1% от СЧА в год.

С ETFами БПИФы роднит то, что большинство БПИФов пассивно следуют за бенчмарком, а также оба типа этих фондов свободно торгуются на бирже, и их могут купить все желающие.

На тему различий открытых и биржевых ПИФов есть вполне вменяемая инфографика от Сбера.

В структуру БПИФов, как и прочих ПИФов, может быть включено всё, что угодно: акции, облигации, другие фонды, прочие ценные бумаги (в т.ч. опционы и деньги). Необходимо внимательно читать инвестиционную декларацию, чтобы понимать, во что вы вляпываетесь вкладываетесь.

Итак, БПИФ, если говорить простыми словами, – это «солянка» активов, которые покупаются фондом в соответствии с инвестиционной стратегией. Стоимость пая определяется как результат деления стоимости чистых активов фонда на количество выпущенных паев. Паи БПИФов обращаются на Московской бирже.

Как и ETF, паи БПИФов можно купить на ИИС.

Пассивные и активные БПИФы

Обычно БПИФы следуют за каким-либо бенчмарком, которым выступает индекс акций или облигаций. В таком случае они похожи на ETF, которые также следуют за индексом. Стратегия таких БПИФов подразумевает копирование структуры индекса. Таковы, например, SBSP, отслеживающий индекс S&P 500, SBGB, следующий за индексом гособлигаций, или ESGR, предлагающий инвестиции в компании, отвечающие стандартам ESG. Бенчмарк разрабатывает сторонняя организация, поэтому интереса у такого БПИФа к «подрисовке» результатов нет.

Другое дело – БПИФы, следующие за собственным бенчмарком, т.е. разработанным собственной управляющей компанией или аффилированной с ней. Яркий пример – GPBM и GPBS, следующие за индексами корпоративных облигаций с дюрацией 2 и 4 года, разработанными Газпромбанком. В таком случае больше рисков, что бенчмарк будет искажаться в пользу управляющей компании.

Мы рассмотрели пассивные БПИФы. Но помимо пассивных, есть активно управляемые БПИФы. Например, VTBM, инвестирующий в обратные РЕПО, или VTBB со стратегией смарт бета (отбирает из индекса облигаций подходящие определенным критериям). Такие БПИФы больше похожи на классические ПИФы с активным управлением (перетасовкой активов внутри фонда на усмотрение управляющего).

Таким образом, БПИФы очень разнородны по своей структуре и стратегии управления. Какие-то ближе к ETF, какие – к ПИФам. Поэтому нужно анализировать каждый БПИФ в отдельности.

Кстати, для анализа БПИФов (и ETF) я пользуюсь вот этим скринером: https://rusetfs.com/screener. Очень классный и удобный, рекомендую. И вот есть еще удобная «сравнивалка» БПИФов: https://capital-gain.ru/app/#/funds/compare.

Типы БПИФов

Итак, по стратегии управления БПИФы бывают:

- пассивные, следующие за сторонним бенчмарком;

- пассивные, следующие за собственным бенчмарком;

- активно управляемые.

По типу наполнения бывают БПИФы:

- акций;

- облигаций;

- фондов (т.е. включают в себя другие фонды);

- денежные (например, VTBM вкладывает в обратное РЕПО);

- смешанные.

Другая классификация БПИФа – по типу следования. Выделяют фонды прямой репликации и фонды-матрешки.

Что такое прямая репликация? Как и ETF, БПИФы могут следовать за каким-либо индексом. Например, SBMX напрямую копирует (иногда говорят – реплицируют, от англ. replica – копия) индекс Мосбиржи, т.е. прямо заходит на рынок и покупает Лукойл, Газпром, Сбер и прочие акции точно в такой же пропорции, как они «уложены» в индексе.

Другие типы БПИФов – фонды-матрешки – не следуют за индексом или каким-либо другим бенчмарком, а просто покупают другой фонд, «перепаковывают» и выставляют на рынок со своей наценкой. Например, VTBA покупает фонд ETF iShares Core S&P 500 UCITS (VOO) от BlackRock.

С точки зрений комиссий фонды прямой репликации выгоднее (при прочих равных условиях), так как при инвестировании в фонд фондов вы платите двойную комиссию: напрямую самому БПИФу и опосредованно ETFу, который тот поставляет.

Так, сравним VTBA (фонд-матрешка) с SBSP (фонд прямой репликации). Оба следуют за индексом S&P 500. Суммарная комиссия SBSP составляет не более 1% в год, а VTBA – 0,81% + 0,07% от VOO (она влияет на итоговый финансовый результат). При этом надо отметить, что полная комиссия VTBA до 2021 года была 1,2% + 0,07% VOO, т.е. суммарно она составляла 1,27%, что выше, чем 1% у SBSP.

Результат такой небольшой разницы в комиссиях отображен на скриншоте.

Так, синим отображен SBSP, красным – VTBA, а бирюзовым – VOO. У БПИФа Сбера такой большой отрыв в доходности объясняется сильной ошибкой следования: у фонда недостаточно капитала, чтобы точно скопировать индекс (ошибка следования доходит до 5%). По мере увеличения капитала фонд будет точнее повторять движения бенчмарка.

Нас больше интересует сравнение VTBA и VOO. Вы видите, что вначале графики фондов практически идентичны, но постепенно VTBA дает меньшую доходность, чем VOO. С годами разница станет больше.

Таким образом, из двух БПИФов на один и тот индекс нужно выбирать тот, который:

- точнее следует за индексом (т.е. имеет меньшую ошибку слежения, иначе вы получите непредсказуемый финансовый результат, не имеющий с отслеживаемым бенчмарком ничего общего);

- отличается меньшей комиссией, так как разница даже в полпроцента на дистанции в десятки лет способна существенно уменьшить прибыль.

Сходства и различия БПИФов, ПИФов и ETF

При всей похожести эти типы фондов сильно отличаются друг от друга. Дьявол кроется в мелочах – давайте в них покопаемся.

Ликвидность у БПИФов и ETF выше, чем у ПИФов. Так, обыкновенные ПИФы можно купить только через управляющую компанию (и продать ей же), а БПИФы торгуются на бирже, как и ETF. Как и в случае с ETF, ликвидность БПИФов на бирже обеспечивает маркет-мейкер.

Стоимость пая БПИФа рассчитывается по стандартной формуле: СЧА фонда / количество паев. Но в отличие от ETF, цена которого рассчитывается ежесекундно, справедливая цена пая БПИФа считается только один раз – в начале торгового дня, а затем маркет-мейкер поддерживает ее. Если у отслеживаемого бенчмарка были крупные колебания внутри торгового дня, то они отображаются в стоимости пая позднее.

Еще одно отличие. Когда новый пайщик приобретает «кусок» ПИФа, на его имя выпускается число паев, соответствующее по стоимости размеру взноса. Паи БПИФов выпускает кастодиан, а затем уже маркет-мейкер их перепродает на рынке. В обоих случаев риска несправедливой стоимости пая нет. Но в случае БПИФа чисто теоретически может возникнуть ситуация, когда на рынке не хватит паев для покупки.

Кроме того, ПИФ всегда удастся продать и купить по справедливой цене (ну, как справедливой – по цене, установленной управляющей компанией). А вот цена БПИФа может резко скакать, особенно, если маркет-мейкера нет в стакане.

Поэтому иногда паи БПИФов стоят дешевле своей реальной стоимости (это называется дисконтом к рынку) или дороже (это называется премией к риску).

Если к справедливой цене пая БПИФа регулярно держится дисконт или премия, то должен возникнуть вопрос, насколько прозрачна структура фонда, реально ли соответствует содержание наполнения БПИФа заявленному – и насколько добросовестен маркет-мейкер, который допускает такое положение дел.

Налогообложение БПИФов

А тут самое интересное. Итак, поскольку БПИФы создаются по российскому праву и на российской земле, то местные законодатели дают им налоговые послабления. Так, БПИФы освобождены от уплаты налога с дивидендов и купонов – но только российских бумаг. Налог с дивидендов по иностранным бумагам БПИФы огребают по полной – как неналоговые резиденты.

Итак, БПИФы, инвестирующие в российские акции и облигации, получают налоговые льготы. Например, SBMX не платит налоги с дивидендов по акциям российских компаний. Совсем.

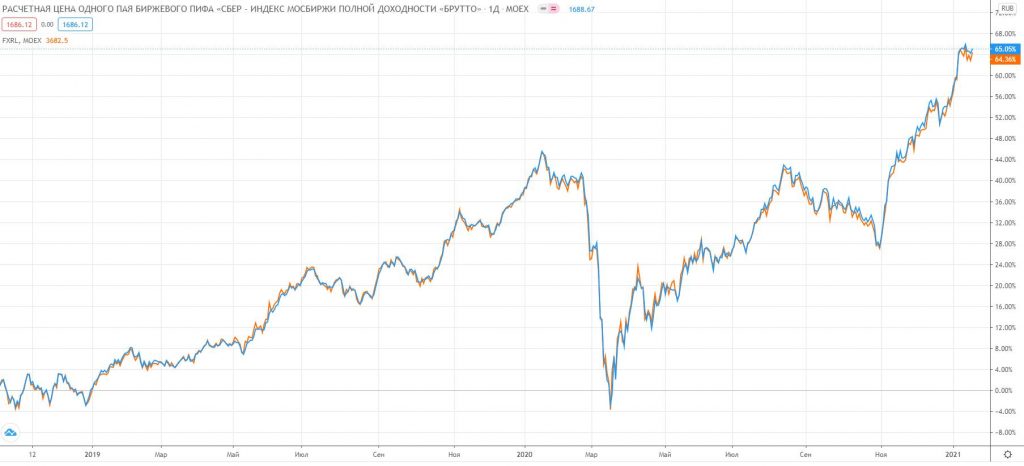

Если сравнить его с FXRL – ETF от FinEx, вкладывающего в те же самые акции, – то мы обнаружим, что FXRL платит налог с дивидендов 15% – да причем не абы куда, а в Ирландию, где он (ETF) благополучно зарегистрирован.

За счет этого налогового послабления SBMX на долгосрочной дистанции обгоняет FXRL, несмотря на то, что у SBMX комиссия за управление 1%, а у FXRL 0,9%. Так, за 2020 год SBMX дал 13,38%, а FXRL – 13,24%. На графике видно, что со временем разрыв будет увеличиваться.

Но нужно учитывать, что SBMX будет обгонять FXRL до тех пор, пока доход от налоговой льготы будет перекрывать разницу в комиссиях. Если дивидендная доходность резко упадет, то FXRL за счет более низкой комиссии обгонит БПИФ от Сбера.

Важно: БПИФы, инвестирующие в иностранные акции (или в иностранные ETF) налоговых льгот не имеют. Так, например, SBSP уплачивает налог с американских акций по ставке 35% как неналоговый резидент США, а тот же FXUS – 15%. 35% от дивидендной доходности в 2% (такова средняя дивдоходность S&P 500) – это около 0,7% лишних расходов, которые «съедают» доходность пая. У FXUS таких «лишних» расходов в 2 раза меньше за счет меньшей ставки по налогам.

Поэтому при инвестициях в иностранные акции, на мой взгляд, интереснее всё же ETF. Если вы вкладываетесь в российские активы – сравните ETF и БПИФы между собой, последние могут оказаться выгоднее на долгосроке.

Кроме того, российские БПИФы, как и российские ETF, можно купить на три года и воспользоваться льготой за долгосрочное владение – освободить от налогов 3 млн рублей прибыли за каждый год владения (т.е. 9 млн сразу через 3 года, 12 млн через 4 года и т.д.).

Поэтому парадоксальным образом выходит, что купить фонд-прокладку VTBA на, скажем, 4 года, оказывается выгоднее, чем напрямую VOO, как раз за счет налоговой льготы. Сколько бы вы ни держали VOO, то вам в любом случае придется заплатить налог на прибыль и валютную переоценку (13%) плюс придется потратиться на конвертацию рублей в доллары и обратно.

При покупке VTBA за рубли за конвертацию платить не надо, а налоговая льгота позволит уменьшить налогооблагаемую базу или вовсе избежать уплаты фискального взноса. При этом льготы на дивиденды на американский фондовый рынок уже «вшиты» внутри VOO.

Так что в покупке фондов-матрешек есть свой смысл.

Кроме того, все БПИФы считаются российскими активами (даже если инвестируют в зарубежные акции и облигации), поэтому их можно без опасения покупать тем госслужащим и военным, которым запрещено приобретать иностранные активы.

Вот такой небольшой обзор получился. Надеюсь, стало понятнее, что такое БПИФы и как они функционируют. По сути это ПИФы, торгуемые на бирже. В отличие от ETF, они менее прозрачны и более подвержены рыночным рискам. Но за счет налоговых маневров с помощью БПИФов можно получить лучшую доходность, чем ETF (даже иностранных). На этом всё. Напишите, в какие БПИФы вы инвестируете и почему. Удачи, и да пребудут с вами деньги!

Жду ваших оценок! Еще больше интересного на моем Telegram—канале

Здравствуйте Михаил. Хорошая статья. Спасибо!

Добрый день! Благодарю!