Инвестпривет, друзья! 2020 год вошел в историю, как коронакризисный. В 2021 году, как все надеются, произойдет улучшение экономической ситуации, рынки продолжат свой рост, инфляция будет сдержана и вообще мы станем жить лучше и веселее. Как всё будет – пока неизвестно. Но одно ясно точно: чтобы успешно инвестировать в 2021 году, нужно усвоить уроки 2020-го. Далее я расскажу куда и почему, на мой взгляд, стоит вкладывать деньги в 2021 году, а также куда инвестировать не нужно.

Акции и фонды акций

IT

IT и биотех – это две ключевые отрасли, которые могут дать максимальный рост в 2021 году. Во время вынужденного локдауна-2020 и самоизоляции IT-компании сделали большой рывок вперед. Жизнь во многом ушла в онлайн – мы узнали, что такое удаленная работа и учеба, смотрели онлайн-концерты, выступления и мастер-классы и стали больше заказывать в онлайн-магазинах.

IT-сфера за это время значительно развилась, компании стали получать больше реальной прибыли, следовательно, произошла резкая переоценка стоимости их акций. Так, индекс Nasdaq, включающий акции 100 технологических компаний США, вырос с начала 2020 года на 43,27%, в то время как S&P 500 на 13,6% (в долларах), а индекс Мосбиржи – и вовсе на 5,22% (в рублях).

Может показаться, что в IT надулся пузырь, как в 2000 году – но, на мой взгляд, это не так. Сейчас у IT-компаний реальная прибыль и мощная ресурсная база – и при этом есть куда расти: автоматизация, роботизация, оптимизация, колонизация и т.д.

Так что в 2021 году тренд на рост в IT продолжится, но, возможно, и не такими бешеными темпами. Крупные компании типа FAANG станут еще крупнее, хотя и новичкам, выходящим на IPO, тоже достанется свой кусок пирога.

На мой взгляд, в IT сейчас сложно определить победителя, так как некоторые компании растут (или не растут) вообще против фундаментала: на рынке правят бал эмоции и ожидания. Поэтому в эту сферу стоит входить с помощью ETF – тем более, что на Мосбирже есть два классный разных фонда на IT: TECH от Тинькофф и FXIT / FXIM от Finex. Либо выбирать надежные компании, давно себя зарекомендовавшие, типа Apple, Microsoft, Facebook, Intel, Cisco и др. Но при выборе отдельных акции можно «проспать» единорогов.

Биотех и медицина

В постковидную эпоху вопросам здоровья будет уделяться значительно больше внимание. Биотехническое и медицинское направление могут стать новой золотой жилой в 2021 году. Здесь целая куча перспективных имен: Moderna, Pfizer, Abbot Lab, Danaher, Gilead, Amgen, Merck, Vertex, Biogen… Прям каждую хочется запихнуть в свой портфель =)

Многообразие вариантов биотехнических и медицинских компаний также приводит к мысли, что в эту сферу проще (и эффективнее) инвестировать с помощью ETF. Определить победителя будет сложно, да и все компании хороши. Проще поставить на всех лошадей, чем пытаться угадать победителя.

На графике, кстати, ясно видно, что индекс Nasdaq Biotechnology перегоняет и S&P500, и, конечно, IMOEX.

На Мосбирже пока обращается только один биотехнический фонд – TBIO. На Нью-Йоркской бирже выбор больше: Health Care Select Sector SPDR Fund (XLV), Vanguard Health Care ETF (VHT), iShares NASDAQ Biotechnology ETF (IBB), SPDR S&P Biotech ETF (XBI) и многие другие.

Растущие акции (growth stocks)

И IT, и биотех, и 5G, и аэрокосмос, и green energy – всё это технологии будущего. Инвестировать в них на долгосрок в 2021 году – отличный вариант. Мы сейчас находимся у истоков множества технологий, которые принесут огромный профит на дистанции 5-10-15 лет. Но нужно запастить терпением и верно определить победителей, так как довольно многие падут в жесткой конкурентной борьбе.

В growth stocks, на мой взгляд, не стоит играть в угадайку… Да-да, всё верно. Проще купить фонд. Либо отраслевой (как TBIO или FXIT), либо на всё сразу, например, Vanguard Growth ETF (VUG) или iShares Russell 1000 Growth ETF (IWF).

Цикличные акции

После мартовского кризиса 2020 года экономика кое-как, со скрипом и пока не везде и не до конца, но перезапустилась. Это значит, что цикличные акции снова откажутся в тренде. Мы это уже видим: дорожают акции нефтяников, газовых компаний, сталеваров, горнодобытчиков, девелоперов, ритейлеров, телекомов… Все те, кто резко упал в разгар кризиса, сейчас набирают силу.

Большинство цикличных акций – стоимостные (Value Stocks) и при этом еще и дивидендные коровы. Яркие примеры таких акций в США: AT&T, Johnson&Johnson, Procter&Gamble, Coca-Cola, Walmart, Chevron, Exxon, Qualcomm, 3M и многие другие. В России: Северсталь, Алроса, Лукойл, Татнефть, ЛСР, X5 Retail Group – да практически всё (особо у нас акций роста-то и нет).

Думаю, именно акции такого типа сделают экономику в 2021 году. Сейчас очень многие из них находятся существенно ниже максимумов, достигнутых в 2018-2019 годах, и при этом их бизнес за время эпидемии не ухудшился (я имеют в виду материально-производственную базу: у нефтяников остались их качалки, у ритейлеров – их магазины, у производителей товаров – фабрики и машины и т.д.), пострадали только финансовые показатели из-за низких продаж. Так что можно набрать по хорошим ценам.

На платном канале Boosty.to я веду модельный портфель из недооцененных акций с ежеквартальной ребалансировкой – можно выбрать что-то из них.

Главное – берегитесь компаний-зомби, среди value stocks их немало.

Дивидендные «голубые фишки» и дивидендные аристократы

Большинство дивидендных акций относятся к цикличным компаниям, поэтому в период кризиса цены на них падают. Очень многие хорошие дивидендные фишки сейчас торгуются значительно дешевле своих максимумов, поэтому можно получить отличную дивидендную доходность.

Так, по акциям США дивидендная доходность может достигать 11-13%. Например, у Philips 66 – 13,15%, Oneok – 11,35%, Exxon – 9,42%, AT&T – 7,34%. У российских акций потенциальная дивдоходность в 2021 году не меньше: к примеру, у Сургутнефтегаза она может достичь 15-16%, у Глобалтранса 14,7%, а у ММК – 11-12%.

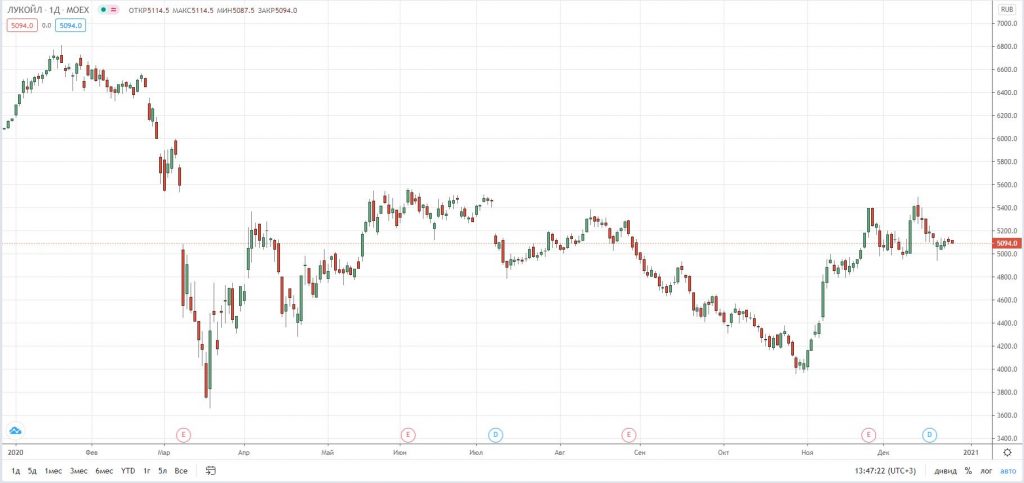

Причем речь идет именно о «голубых фишках», т.е. наиболее ликвидных акциях компаний с хорошим бизнесом и стабильными денежными потоками. У многих апсайд к былым максимумам до сих пор составляет 20-30%. Например, Лукойл до сих пор не поднялся выше значения в 5600 рублей, хотя достигал 6800 в январе 2020 года.

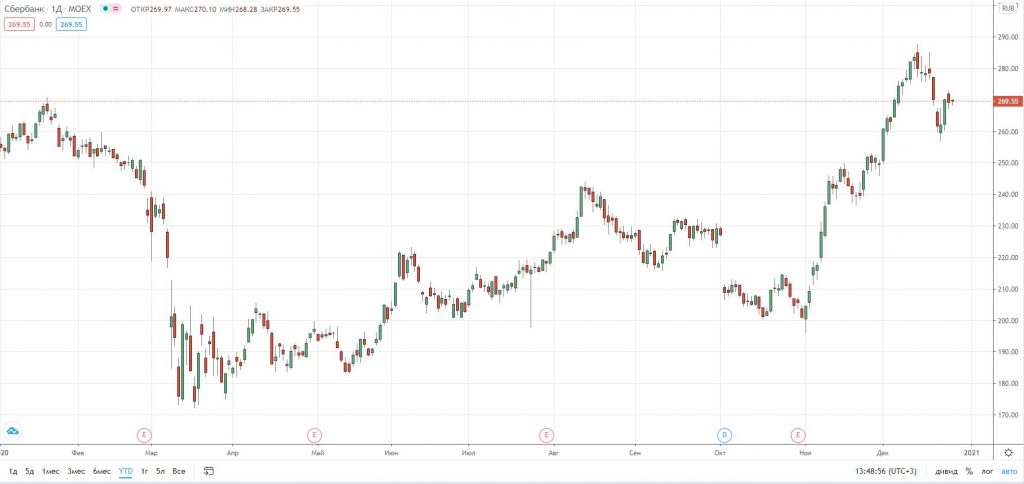

Но нужно поторопиться: уже довольно многие ликвидные фишки со стабильными дивидендами стремительно растет. Например, Сбер достиг докризисного уровня и, скорее всего, продолжит восхождение.

Естественно, с максимумов покупать дивидендные акции намного менее интересно, чем с минимумов. Ведь чем ниже котировка, тем выше дивидендная доходность.

Нужно учитывать, что в 2021 году большинство фишек будут платить годовые дивиденды, исходя из денежных потоков 2020 года, которых, как сами понимаете, кот наплакал. Поэтому дивиденды в абсолютном значении могут быть меньше, чем в предыдущие годы.

С котировками голубых фишек возможны два варианта:

- они будут, как Сбер, расти на ожиданиях, несмотря на возможные небольшие дивиденды;

- они будут под давлением, как Лукойл, невзирая на возможное повышение дивидендов.

В первом случае дивдоходность будет ниже, во втором – гораздо выше. Вторая категория акций, естественно, в долгосрочной дистанции намного интереснее.

Страновые ETF

Акции Китая

Мы видим, как экономика Китая крепнет и растет. Основные драйверы роста Китая – мощная сырьевая база, развитая финансовая сфера (банки) и стремительно растущая IT-сфера (Alibaba, Tencent, Baidu, Xiaomi и др.).

Китай – главный конкурент США за мировое господство. И потенциал роста у него огромный. Тем более, что юань стабильно дорожает относительно доллара (и, конечно), рубля.

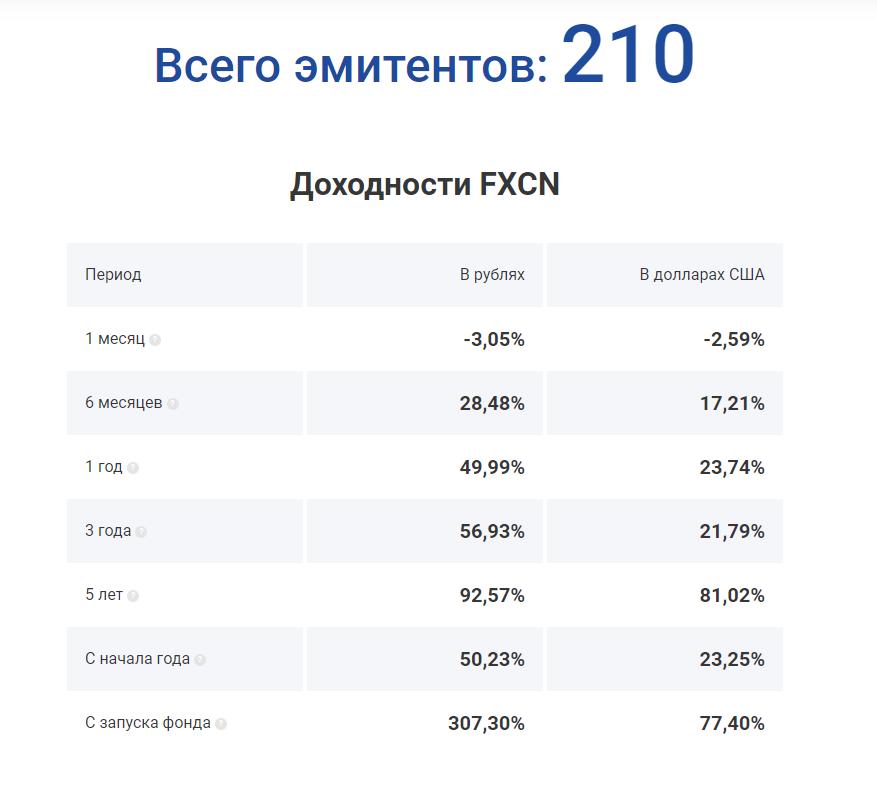

Купив акции китайских компаний-гигантов, торгующихся на Нью-Йоркской бирже, либо проcто ETF на Китай (FXCH), вы получите не только отличные активы в портфель, но и хедж против падения рубля: даже если акции Китая будут откатываться назад, за счет валютной переоценки в рублях вы заработаете больше.

Кроме того, не нужно забывать, что Байден положительно относится к Китаю и намерен закончить развязанную Трампом торговую войну. Ограничительные пошлины и запреты с Китая будут сняты, и его экономика ракетой полетит вверх. Поэтому, я думаю, в 2021 году инвестировать в Поднебесную сам бог экономики велел =)

Акции США

Кто бы что ни говорил, но экономика США остается наиболее сильной и развитой в мире. Именно акции США могут послужить основным драйвером развития фондового рынка в 2021 году. Поэтому обходить их внимание никак нельзя.

Вариантов, как инвестировать в загнивающий Запад, множество. Я уже описал выше отдельные идеи: инвестиции в IT, биотех, 5G, дивидендные аристократы, нефтянка… Можно не инвестировать в отдельную отрасль, а заработать на росте всего американского рынка разом – для новичков, наверно, это будет вообще наилучший вариант.

На Мосбирже обращается 5 ETF и БПИФов, позволяющих вложиться в экономику США:

- FXUS от FinEx, предлагающий экспозицию на широкий рынок США и следующий за индексом Solactive GBS United States Large & Mid Cap Index NTR (здесь и далее в скобках комиссия 0,9%);

- TSPX от Тинькофф, напрямую копирующий S&P 500 Total Return Index (0,79%);

- SBSP от Сбербанка, также реплицирующий S&P 500 Total Return Index (1%);

- AKSP от Альфа-Капитал, являющийся оберткой для iShares Core S&P 500 ETF (1,05%);

- VTBA от ВТБ Капитал, еще одна обертка для Ishares Core S&P 500 ETF (0,81%).

Наиболее интересны FXUS и TSPX, так как они обладают меньшими комиссиями и при этом позволяют инвестировать в два разных индекса на Америку. Они альтернативны друг другу.

На Нью-Йоркской бирже вариантов инвестировать в акции США в 2021 году тоже хватает:

- SPY от State Street (0,09%), IVV от Blackrock (0,03%) и VOO от Vanguard (0,03%) – ETF на S&P 500;

- QQQ от Invesco (0,2%) – ETF на Nasdaq-100;

- VUG (0,04%) – инвестиции в растущие акции США;

- VTV (0,04%) – инвестиции в стоимостные акции США;

- VIG (0,06%) – инвестиции в дивидендные аристократы США.

Ну, и, конечно, есть различные отраслевые ETF.

Акции развивающихся стран (Emerging markets)

Экономика – как качели. В развитых странах (Европа, Япония, США, Австралия, Канада и т.д.) сейчас хватает проблем: низкая или отрицательная инфляция, нулевые доходности рынка, отсутствие реального экономического роста. Инвесторы пытаются найти «более лучшие» варианты вложения средств и большие доходности. А где их искать? На развивающихся рынках, которые рухнули в 2020 году похлеще развитых.

Россия и Китай – классические примеры развивающихся стран. Высокая доходность фондового рынка обусловлена высокими экономическими и политическими рисками. Акции традиционно недооценены, а дивиденды и купоны высокие из-за величины ключевой ставки.

И чем слабее будет ковид, тем увереннее инвесторы будут вкладываться в рисковые активы, в т.ч. в развивающиеся страны, с целью получения большей доходности. Почему бы тоже не поучаствовать в этом?

Как инвестировать в Россию и Китай, вы уже знаете. Но как охватить другие развивающиеся рынки, например, Тайвань, Индонезию, Бразилию, ЮАР, Мексику? Угадали – с помощью ETF.

На Мосбирже, к сожалению, ничего подобного не обращается (кроме фондов на Россию и Китай) – есть, правда, мировой фонд FXRW / FXWO, который инвестирует в акции США, Китая, Японии, Великобритании, Австралии, Германии и России. Но это тоже не развивающиеся рынки.

Лучше выбрать зарубежные ETF, например, VWO или IEMG.

Для сравнения: в последние 5 лет VWO (ETF на развивающиеся рынки) стабильно обгонял VEA (ETF на развитые рынки).

Однако если смотреть на многолетней дистанции, то видно, что emerging markets и developed markets движутся разнонаправленно и сменяют лидерство.

Сейчас мы можем находиться в начале нового экономического цикла, как в конце 2009 года, и на ближайшую 5-летку развивающиеся рынки вполне способны обогнать развитые.

REITы

Несмотря на кризис, большинство REITов выжило. Те, кто умерли, показали несостоятельность своей бизнес-модели. А те REITы, которые делали ставку на «правильные» активы и смогли оптимизировать свои бизнес-процессы в кризис, стали еще сильнее.

Но риит рииту рознь. Сейчас, на мой взгляд, можно инвестировать в те REITы, которые получают доход, не зависящий от экономических циклов, а также от бизнеса, имеющего перспективы роста в 2021 году. Например, интересны REITы, владеющие вышками (в т.ч. 5G), домами престарелых, правительственными зданиями, биолабораториями, больницами.

А вот вкладывать в REITы, владеющие магазинами, торговыми центрами, лайнерами, отелями, казино, складами в 2021 году не самая лучшая идея: многие из таких фондов недвижимости могут не пережить ближайшие годы.

В любом случае, большинство REITов не вернулись на докризисные уровни. И сейчас они могут предложить неплохую дивидендную доходность до 8-10% годовых в долларах, даже с учетом 30%-ного налога. При возврате цен на докризисный уровень доходность резко упадет до обычных 4-6%.

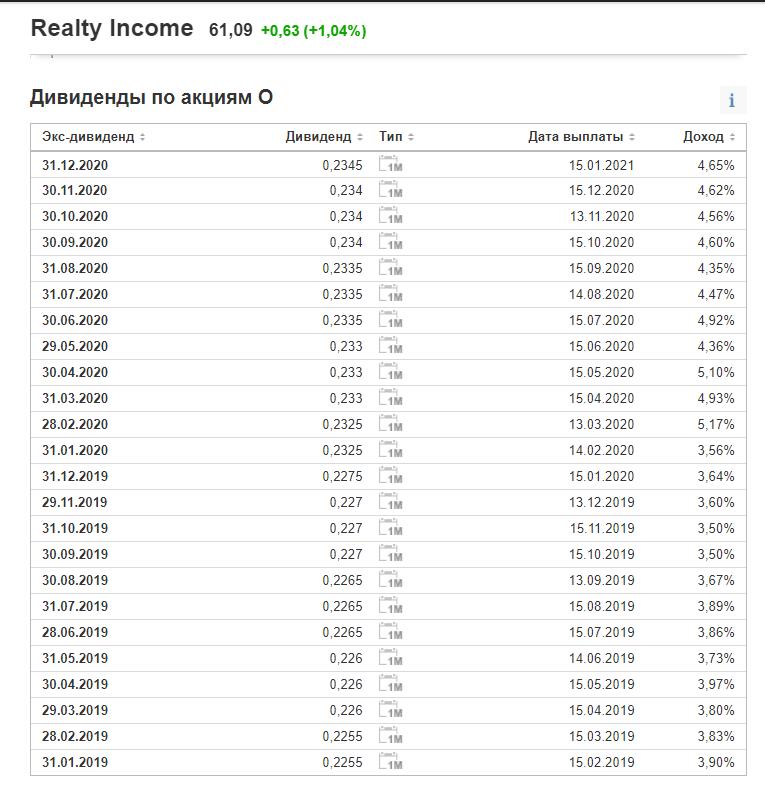

Например, если посмотреть на котировки Realty Income (O), то видно, что цена восстановилась до значений 2017-2018 года, и до максимума ей далеко.

O продолжает платить ежемесячные дивиденды, увеличивая их. Годовая дивдоходность при таких котировках составляет 4,65% (фактическая – ниже из-за 30%-ного налога).

Но подобных историй на рынке с каждым днем остается всё меньше.

Золото

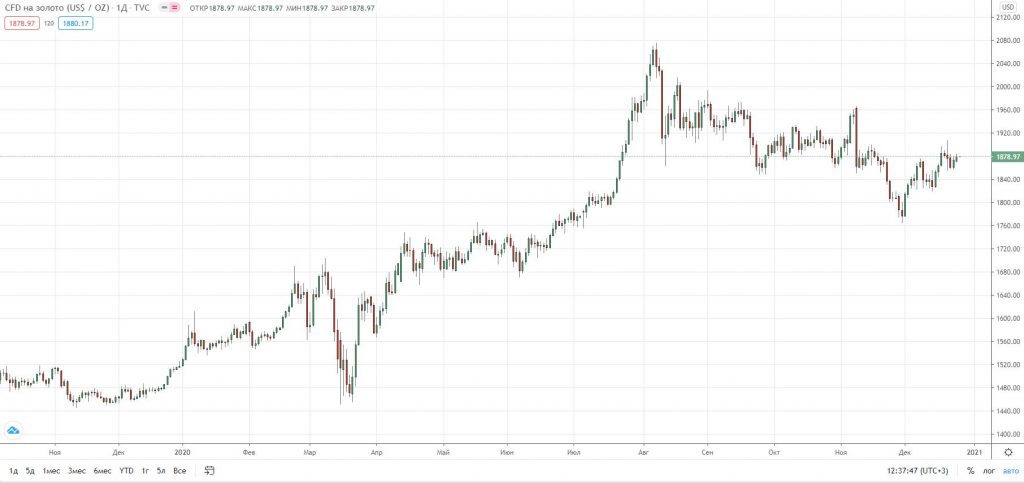

Несмотря на то, что в 2020 году золото ставило рекорд за рекордом, я думаю, в что в 2021 году оно еще подрастет. Поэтому один из вариантов, куда инвестировать в 2021 году – это наше любимое золото.

Вкладывать в золото категорически рекомендую с помощью ETF. Их очень много даже на Мосбирже: FXGD, TGLD, VTBG, и за рубежом: GLD, IAU, GLDM, SGOL, BAR и др.

Конечно, кто-то предпочитает золотые слитки или инвестиционные монет. Так, конечно, можно – но это дорого, неликвидно, не особо практично и еще облагается НДС 20%. Если вы хотите сформировать из золота защитную часть портфеля, то вам однозначно нужны ETF.

Ну, или акции золотодобытчиков – но там добавляются специфические риски типа корпоративных конфликтов, снижения добычи или конкурентной борьбы.

Так почему у золота есть потенциал роста в 2021 году? Традиционно в мире золото используется так:

- 50% – ювелирная отрасль;

- 30% – инвестиции;

- 12% – золотовалютные запасы (скупка золота Центробанка);

- 7% – промышленность;

- 1% – стоматология.

При этом почти 1/3 всего золота «поглощает» Китай. В 2020 году доля ювелирки и промышленности, по понятным причинам, резко сократилась, а вот доля золота, отложенного для инвестиции и скупленного Центробанком, резко выросло. Отсюда – спекулятивный рост золота (т.е. его цену разгоняли не промышленники, которым важнее стабильность золота как сырья, а инвесторы). В 2021 году ситуация изменится. Инвесторы будут «перетекать» из золота и трежерей в более рисковые активы, поэтому возможно их кратковременное ослабление. Собственно, мы видим, что золото корректируется после агрессивного роста.

Что будет в 2021 году и почему нужно инвестировать в золото? Как минимум, несколько причин:

- Спрос на промышленное золото резко вырастет. Подумайте: если инвесторы и Центробанки так смогли разогнать котировки, то что сделают промышленники?

- Государства пытаются разогнать инфляцию, а золото всегда чувствительно к инфляции – и дорожает вместе с деньгами.

- Часть инвесторов продолжат искать убежища в золоте, перекладываясь из акций в драгметаллы, опасаясь медвежьего рынка. И не без оснований, между прочим.

- Появляется всё больше ETF на золото, скупающих металл, – это тоже вызовет рост котировок.

Поэтому определенную часть портфеля под золото в 2021 году обязательно стоит выделить.

Еврооблигации

Это облигации крупнейших российских компаний (типа Газпрома, Роснефти, РЖД или Сбербанка) и Минфина, эмитированные в иностранной валюте (доллары, евро, франки). Доходность к погашению по евробондам может достигать 4-5% годовых.

Но ценны еврооблигации не только купоном, но и тем, что они постепенно дорожают при снижении ключевой ставки, а также предлагают защиту от падения стоимости рубля.

В 2021 году не так много факторов для укрепления рубля, а вот предпосылок для его падения традиционного много. К тому же новый президент США Джо Байден настроен антироссийски – новые санкции и давление на рубль не исключены. Следовательно, евробонды могут послужить защитной частью вашего портфеля, хеджирующей валютный риск.

Однако еврооблигации неудобны для небольших портфелей: они обладают высокой стоимостью (их номинал в основном 1000 долларов / евро), не все выпуски могут похвастаться достаточной ликвидностью и к тому же с 2021 году еврооблигации доступны только для квалифицированных инвесторов.

Решить проблему можно путем покупки фондов на еврооблигации: RUSB, SBCB, RCMB и др.

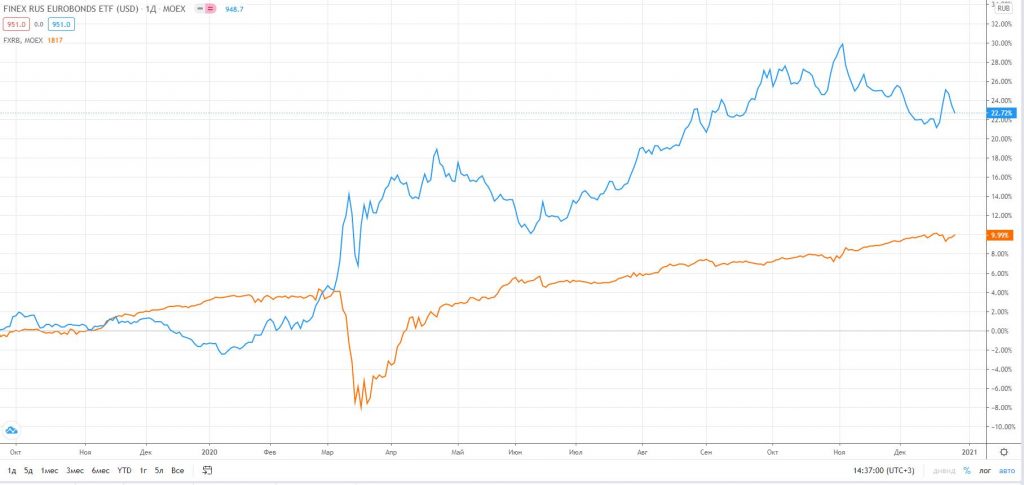

FinEx предлагает два ETF на евробонды, отслеживающие индекс корпоративных облигаций EMRUS, рассчитываемый Bloomberg Barclays: FXRU и FXRB. У фондов одинаковый состав и комиссия за управление (0,5%). FXRU от FXRB отличается отсутствием валютного свопа – у FXRB такой своп имеется, делая его доходность рублевой.

В результате FXRU получает доходность в долларах, и его можно рассматривать как альтернативу валютному вкладу. Если покупать FXRU за рубли, то стоимость акции фонда будет напрямую коррелировать с курсом доллара: при ослаблении рубля FXRU будет получать дополнительную прибыль, а при усилении – убытки. Купить FXRU можно за рубли, доллары и евро.

У FXRB своп присутствует, поэтому его доходность рублевая. Купить его можно только за рубли.

Разницу в доходности поведении FXRU (синий) и FXRB (оранжевый) вы можете наглядно увидеть на графике.

Высокодоходные облигации

В прошлом обзоре я писал, что в 2020 году инвестиции в ВДО представляют особый интерес, хотя они довольно рискованные. В 2021 году вложения в ВДО по-прежнему интересны, но конкретных историй остается всё меньше. Дело в том, что ключевая ставка в экономике снижается, это значит, что новые ВДО предлагают всё меньше доходности к погашению.

Если в 2020 году можно было найти приличные ВДО с доходностью к погашению в районе 14-16% годовых, то сейчас эта планка упала до 12-13%. Более того, в 2021 году начнет действовать новый налог на купоны с облигаций, что еще сильнее снизит доходность долговых бумаг.

К тому же в отдельных секторах ВДО повышаются риски банкротства. Если в 2020 году многие компании поддерживались государством, да и у некоторых был «жирок», чтобы пережить падения продаж, то в 2021 году последует череда жестких банкротств и дефолтов.

С другой стороны, аппетиты инвесторов к риску растут. Поэтому цена самих ВДО на рынке тоже растет. Доходность ВДО к погашению сокращается также за счет повышения рыночной цены бумаг.

Если вы решитесь войти в ВДО, то нужно тщательно отбирать эмитенты: и с целью минимизации дефолтов, и с целью повышения максимальной купонной доходности. Я подробно рассказываю об этом в своем курсе, а также покупаю высокодоходные облигации в свой публичный портфель, следуя как раз собственной инструкции по отбору бумаг.

IPO

2020 год отметился единичными, но очень громкими IPO. Я уверен, что в 2021 году количество компаний, решивших стать публичными, резко вырастет. И большинство из них будет из сферы IT, онлайн-ритейла, биомедицины, 5G, зеленой энергетики и т.д. – т.е. из сфер самых передовых технологий. Так, я предположил, какие российские и зарубежные компании могут выйти на IPO в 2021 году. Отслеживать будущие IPO можно с помощью специальных календарей.

Инвестировать в IPO может и простой человек. Есть несколько способов, как это сделать. Можно вложиться напрямую через отдельных брокеров, например, United Traders (и для этого не нужно статуса квалифицированного инвестора), либо всё же получить статус квала и инвестировать через своего брокера – например, так позволяют участвовать в IPO Тинькофф, Freedom Finance, Открытие, Финам, ВТБ и ряд других брокеров. А можно просто купить акции в первый день торгов (правда, по завышенной цене, если спрос на компанию был бешеный).

А еще можно инвестировать в фонды, которые вкладываются в IPO. В России есть только один такой фонд – ЗПИФ «Фонд первичных размещений» от Фридом Финанс. А еще есть пост-IPO БПИФ от Тинькофф с тикером TIPO. Ну, и всегда остаются заграничные ETF на IPO.

Прямые инвестиции в бизнес

Альтернативой инвестиций в IPO могут послужить прямые инвестиции в бизнес, например, с помощью площадок краудинвестинга или различных сервисов типа «Альфа-Поток». Другое дело, что данные инвестиции в 2021 году сопряжены с особым риском: большинство бизнесов вряд ли смогут пережить посткризисное время. Но те, кто выживут, приспособившись к новым реалиям, окрепнут и начнут приносить свои владельцам и инвесторам стабильную прибыль.

Прямые инвестиции в бизнес можно осуществить с помощью венчурных фондов, инвестиционных фондов или бизнес-акселераторов. Порог входа в такие инвестиции, конечно, гораздо выше (обычно от 100 тысяч или даже 1 млн рублей), но рисков меньше: всё-таки фонды тщательно проверяют владельцев бизнесов и оценивают их работу, прежде чем вручать им собственные деньги и деньги инвесторов. Самостоятельно без должного опыта очень сложно оценить бизнес компании и его перспективы, особенно на стадии стартапа.

Сайты и собственные онлайн-проекты

По-прежнему в 2021 году актуальными остаются инвестиции в себя, свое образование и собственный бизнес. Одна из форм такого бизнеса – доходные сайты, и его разновидность – информационные сайты.

Я писал подробную статью о том, как инвестировать в сайты, советую с ней ознакомиться.

Отмечу, что в 2021 году эффективность таких сайтов будет только расти, но, естественно, при правильном подходе. Просто купить сайт, залить на него с сотню статей, повесить контекстную рекламу и ждать профита в 2021 году уже не получится. Необходимо добавлять различные сервисы, работать с читателями и подписчиками, формировать положительный имидж, задействовать разные каналы коммуникации – в общем, внедрять контент-маркетинг. Нужно быть экспертом в своем деле, чтобы дать людям что-то реально нужное и важное. А переписывать одни и те же статьи (рерайтить) – это уже не работает.

Да, работать с сайтами с каждым годом становится сложнее, стоимость входа в индустрию тоже растет – но пока инвестиции в инфосайты остаются наиболее простым и доступным способом начать бизнес-онлайн.

Куда инвестировать стоит с осторожностью и пониманием

Далее отмечу, куда в 2021 году стоит инвестировать с осторожностью – как минимум, с пониманием, для чего вам это нужно. Это инструменты, которые либо не принесут необходимой доходности, либо излишне рискованные. Поехали.

Вклады и депозиты

Ставки по вкладам продолжают снижаться. В рамках спецпредложений еще можно найти ставки в районе 6-8% годовых, но ведь еще нужно выполнить условия спецпредложений (например, купить полис ИСЖ или совершить определенный оборот по карте). По годовым депозитам из ТОП-10 банков ставки не превышают 3,5-4%. И это в рублях. В долларах еще печальнее – если найдете вклад с 1% доходности, считайте, вам повезло.

Ситуацию с вкладами омрачает и тот факт, что с 1 января 2021 года облагаться подоходным налогом по ставке 13% будет процентный доход, который получен от вкладов, суммарно превышающем 1 млн рублей за вычетом так называемого необлагаемого процентного дохода. Т.е. фактическая доходность депозитов «серийных» вкладчиков снизится еще сильнее.

Срочные вклады становятся менее интересными, а в качестве объекта инвестиций вообще не подходят. Я рекомендую использовать их только в двух случаях:

- для хранения финансовой подушки безопасности – и то лучше использовать не срочные вклады, на накопительные счета;

- для сохранения средств на крупную покупку – например, вы продали квартиру, а через год решили купить другую, и этот год деньги лучше «передержать» на вкладе.

Зарабатывать на депозитах уже не получится.

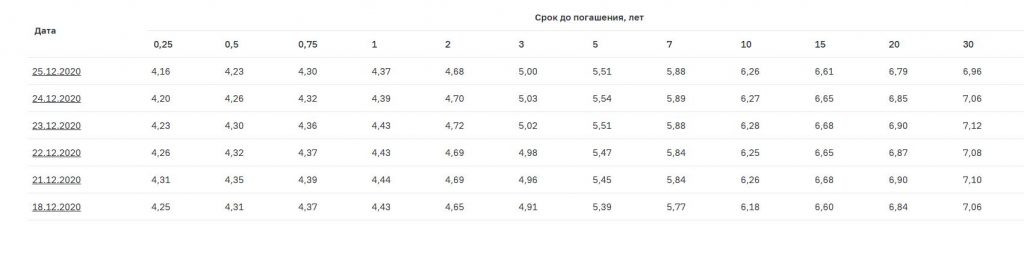

ОФЗ и муниципальные облигации

ОФЗ дают всё меньше доходности. Снижающаяся ключевая ставка давит на доходность к погашению. Поиск надежности увеличивает стоимость выпусков ОФЗ, что также давит на доходность к погашению. Дополнительную прибыль «съедает» новый налог на купонный доход – теперь даже купоны с ОФЗ будут облагаться налогом по ставке 13%.

Сейчас доходность к погашению 1-летних ОФЗ равна 4,37-4,43%. С учетом налога: 3,8-3,85%. Согласитесь, совсем ничего. Если покупать длинные, 30-летние ОФЗ, то можно заработать до 6,96-7,06% без учета налога. Но закреплять 7%-ную доходность на десятки лет, когда на фондовой бирже можно зарабатывать 10-12% в год, как-то странно.

Использовать ОФЗ в связке с ИИС и вычетом по типу Б по-прежнему можно, но уже не так эффективно.

На мой взгляд, сейчас инвестировать в ОФЗ на долгий срок – просто «хоронить» свои деньги. Использовать их целесообразно только для временного хранения средств в качестве квази-кэшевого инструмента.

По муниципальным облигациям доходность чуть выше (примерно на 0,5-1 процентный пункт), но налог и амортизация сводят на нет всю выгоду. Амортизация на рынке со снижающейся ставкой вообще приводит к снижению потенциально доходности.

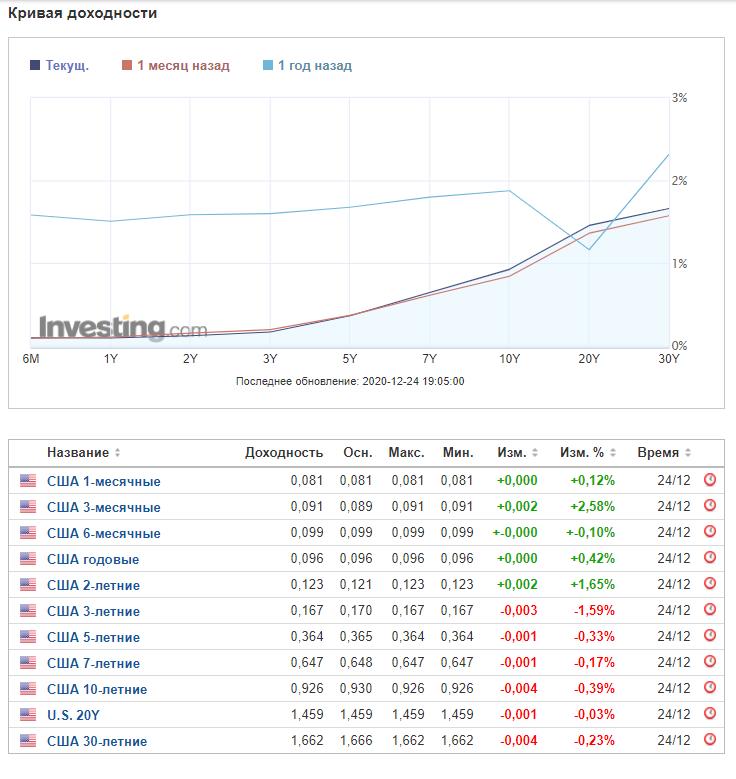

Трежеря

Трежеря, или американские казначейские облигации, или госдолг США становятся в 2021 году еще менее привлекательными для инвестиций. Доходность трежерис с каждым днем падает еще сильнее – иначе при околонулевых ставках и не может быть. К тому же в трежеря инвесторов загнал кризис 2020 года, в результате цены на амерские гособлигации подскочили, а доходность упала практически до нуля.

Так, по 1-месячным трежерис доходность упала до 0,081%, а по 1-летним до 0,096%, по 30-летним – до 1,662%.

Доходность FXMM, инвестирующего в американские гособлигации, за 2020 год составила всего 4,25% (в рублях). Так что применять этот инструмент в качестве инвестиции – такое себе удовольствие. Если только держать FXMM в качестве квази-кэша.

В 2021 году США вряд ли будут повышать ключевую ставку, а, возможно, и загонят ее в отрицательную зону. Так что заработать на этом вряд ли получится.

МФК и КПК

Банковская и финансовая сферы в кризис всегда находятся в уязвимом положении. Люди перестают платить кредиты и банкротятся. Или скрываются. В результате банки, МФК и КПК начинают терпеть убытки.

Я бы не советовал в 2021 году инвестировать в финансовую сферу. Вряд ли будет серьезный рост у банков, так как им придется нести большие расходы по формированию резервов под «плохую» задолженность. А МФК будут массово банкротится. В том числе в зоне риска оказываются облигации МФК.

Криптовалюта

Биткоин ставит новый рекорд. Но, и как в 2018 году, поезд может уйти в любой момент. Покупать биткоин на последние деньги на максимуме стоимости не стоит (впрочем, как и любой другой актив).

В перспективе рост криптовалют неизбежен. Но непонятно, как сложится судьба каждой отдельной криптовалюты. Поэтому я бы не стал ставить деньги на рост отдельной монеты и даже биткоина именно сейчас. Если произойдет снижение и откат – возможно, с этой историей можно будет связываться. Но не сейчас.

Недвижимость

В рублях недвижимость растет, а в долларах – стабильно стоит на месте после обрушения в 2014 году. Росту цен на недвижку способствуют дешевая ипотека и большой спрос на жилье в отсутствие достаточного предложения (хотя темпы строительства – просто огромные).

В то же время рынок аренды под мощным давлением. Во-первых, у людей банально нет денег, чтобы платить дорогостоящую аренду. Во-вторых, удаленка показала, что можно обойтись без съемного жилья и офиса – и при этом хорошо жить и зарабатывать.

Так что покупать квартиры под аренду становится всё менее перспективно (хотя отдельные интересные варианты можно найти). Если вы не профи в этой сфере – то 2021 год для инвестиций в «бетониум» не самый лучший.

Рассчитываете заработать на росте стоимости квартиры? Похвально. Но квартира – намного менее ликвидный актив, чем акции или облигации. К тому же не факт, что в ближайшие годы стоимость жилья будет также расти. Если Центробанк начнет повышать ставку, то ипотека мгновенно станет дорогой и цены на недвижку «сдуются».

Но – обстоятельства бывают разные. Для собственного жилья квартиру покупать можно и нужно (особенно, пока дешевая ипотека). Для детей – тоже (а в это время можно сдавать). Но рассматривать покупку квартиры исключительно для сдачи в аренду (еще и в связке с ипотекой) – на мой взгляд, сомнительное предприятие. Есть более интересные альтернативы.

Куда инвестировать не стоит вообще

Давайте рассмотрим варианты, куда в 2021 году вообще не стоит вкладываться.

Структурные облигации. По сути – это депозит + опцион. Если опцион реализуется, то инвестор зарабатывает. Если нет – в зависимости от коэффициента участия получает либо минимальный доход, либо убыток. И в любом случае платит комиссию за участие в этом безобразии.

Если честно, я не понимаю, зачем нужны структурные облигации, если тот же опцион (или акцию) можно просто купить на рынке. И не переплачивать двойные-тройные комиссии посредникам.

Центробанк вообще хочет запретить структурные облигации – и это хорош. Флаг в руки, барабан на шею.

P2P-кредитование. Люди разорены кризисом. В P2P-кредитование идут те, кому отказали в банках, МФК и КПК. Предположить, какой у них в массе уровень платежеспособности, несложно (спойлер: нулевой). Поэтому площадки взаимного кредитования в 2021 году ждет непростой период: массовые невозвраты, разорения, банкротства, суды, коллекторы. Нужно ли это вам? Решайте сами, тем более, что есть другие альтернативы заработать большие деньги.

ПАММ-счета. Большие риски, большие комиссии и большие доходности. Да, на портфеле из ПАММ-счетов заработать можно. Но трейдинг – это игра с отрицательным результатом, так что трейдер и инвестор оказываются в заведомо проигрышном состоянии. Если есть фондовая биржа с ее «купи и держи и будет тебе счастье» – то за чем рисковать больше, чем нужно?

Хайпы, пирамиды, ставки на спорт, бинарные опционы и прочий бред. Тут даже не буду комментировать. Посылайте лесом все эти Кэшберри, МММ, Life is Good и «черных брокеров» – зарабатывайте собственным умом: собирайте индивидуальный инвестиционный портфель из различных классов активов, находите свой баланс между риском и доходностью.

Да, это сложно – проще отдать деньги в доверительное управление очередному «эффективному трейдеру» или «супер-инвестору», но не факт, что они не окажутся мошенниками. Доверяйте лишь себе и держите свои деньги при себе.

Таким образом, я по-прежнему считаю, что в 2021 году стоит инвестировать в фондовый рынок: акции, облигации, REITы, ETF и БПИФы на коне. Главное – всё правильно смиксовать в своем портфеле. Как это сделать – уже другой вопрос. Займитесь самообразованием – и всё будет окей =)

Пишите, куда, по-вашему, стоит вкладывать в 2021 году. И помните: всё вышесказанное является не индивидуальной инвестиционной рекомендацией, руководством к действию или истиной в последней инстанции, а лишь выражением собственных мыслей и предположений автора. Удачи, и да пребудут с вами деньги!

Доброго времени суток. Я не вижу у тебя инвестиций в портфеле в криптовалюту. Почему так?

Я не инвестирую в нее. Слишком рискованно для меня. Хотя с биткоином в свое время баловался и даже пару десятков тысяч заработал. Но не настолько я этим увлечен, чтобы делать это на постоянной основе. К тому же рынок криптовалют очень небольшой, насквозь инсайдерский и непредсказуемый. У меня нет лишнего капитала для спекуляций.

Смотрю народ все хочет халявы (вложится в крипту),быстро бабла срубить..Это хорошо ,дурачков смоет, умные кто в это не лезет,выживут..Это безумие лезьть в криптовалюты или игромания типа казино рассчитывая а вдруг повезет

Михаил,добрый день.Спасибо.Всё,как всегда,очень интересно.Но разъясните,пожалуйста,вопрос по поводу x5 retail.Кто всё-таки платит налог по гдр?Брокер вычитает или необходимо платить инвестору самостоятельно?

Елена, если говорить о 2020 годе, то X5 выплатила дивиденды дважды: 1,59 долларов и еще 0,97. Налоги в размере 15% уплачен в Нидерландах. Вам на счет дивиденды придут уже без налога, «чистые». Так как в Нидерландах налог 15% — больше, чем в России (в России 13%), то уплачивать его не нужно. Но при этом налоги подлежат декларации, просто указываете нулевой налог и прикладываете справку от брокера об уплате налогов за рубежом. Как будет в 2021 году — непонятно, так как Россия ратифицирована соглашение об избежании двойного налогообложения, и сейчас по идее должен быть двойной налог с дивидендов: 15% в Нидерландах (его платить не надо, но надо декларировать) и 13% в России, которые надо и задекларировать, и заплатить. Если будет новое соглашение — значит, будет как-то по-другому.